Ez lehet a bitcoin jövője a fizetésekben? Új fizetési módszer a stabilcoin dominanciájának leküzdésére

A stabilcoinok eddig uralták a kriptofizetési piacot, de néhány Bitcoin fejlesztő szerint létezik egy olyan lehetőség, amely legitim alternatívát kínálhat.

Hét évvel ezelőtt a veterán fejlesztő, Nicholas Dorier a Bitcoin-fizetések feldolgozásának demokratizálását tűzte ki célul azzal, hogy egy ingyenes és nyílt forráskódú alternatívát indított (a BTCPay Server-t) az akkoriban uralkodó BitPay számára. Ma, annak ellenére, hogy a projekt nagy sikert aratott a Bitcoin rajongók és az online kereskedők körében, a kriptopénzzel történő fizetések területe drámaian megváltozott ahhoz képest, amikor Dorier elkezdte az útját. A stabilcoinok felemelkedése gyorsan uralta a területet, és a bitcoint – a világ legnagyobb digitális eszközét – háttérbe szorította a fizetési folyamatok terén.

A stabil valutaopciók, különösen az amerikai dollár iránti növekvő kereslet hatására a stabilcoinok gyorsan átvették a kriptopénzfizetések piacát. Ez a hullám sok Bitcoin rajongónak nehézséget okozott. Nehezen megbirkóztak meg azzal a valósággal, hogy ezek a dollárhoz kötött eszközök megerősíthetik azt a rendszert, amelyet a Bitcoin megkérdőjelezni hivatott – az amerikai dollár hegemóniáját. Ahogy a stabilcoinok egyre nagyobb teret nyernek, a bitcoin támogatói válaszúthoz érkeztek, és megkérdőjelezik, hogyan őrizzék meg a bitcoin pénzügyi szuverenitásról alkotott vízióját egy olyan piacon, amely egyre inkább a stabilitás felé hajlik a decentralizációval szemben.

Dorier figyelmét felkeltette egy új javaslat a Lightning ökoszisztémából: a veterán fejlesztő úgy véli, ez megoldhatja ezt az akadályt. A BTCPay Server nemrégiben Rigában tartott éves közösségi összejövetelén a teltházas közönség előtt Dorier bemutatta a „fiatless fiat” koncepcióját – egy Bitcoin-natív alternatívát az olyan kincstárral támogatott stabilcoinokkal szemben, mint a Tether és az USDC.

Szintetikus dollár

2015-ben a BitMEX társalapítója és akkori vezérigazgatója, Arthur Hayes egy blogbejegyzésben felvázolta, hogyan lehet határidős szerződések révén létrehozni szintetikus amerikai dollárt. Bár ez az ötlet soha nem vált széles körben elterjedtté, népszerű stratégiává vált a kereskedők körében, akik a bitcoin volatilitása elleni fedezetet próbálták biztosítani anélkül, hogy el kellett volna adniuk a mögöttes bitcoin-pozícióikat.

A pénzügyi derivatívákhoz kevésbé értő olvasók számára: egy szintetikus dollárt (vagy szintetikus pozíciót) úgy lehet létrehozni, hogy két fél szerződést köt egy alapul szolgáló eszköz – ebben az esetben a bitcoin – ármozgására spekulálva. Lényegében azáltal, hogy a kereskedők a bitcoin-állományukkal ellentétes pozíciót foglalnak el egy határidős szerződésben, megvédhetik magukat az áringadozásoktól anélkül, hogy el kellene adniuk a bitcoinjukat, vagy egy amerikai dolláros eszközre kellene támaszkodniuk.

A közelmúltban az olyan szolgáltatások, mint a Blink Wallet, átvették ezt a koncepciót a Stablesats protokollon keresztül. A Stablesats lehetővé teszi a felhasználók számára, hogy bitcoin egyenlegük egy részét egy fiat valutához, például az amerikai dollárhoz kössék anélkül, hogy azt hagyományos valutára váltanák. Ebben a modellben a pénztárca üzemeltetője „kereskedőként” jár el, és a felhasználó rögzített egyenlegét központi tőzsdéken kötött határidős ügyletekkel fedezi. Az üzemeltető ezután nyomon követi a megfelelő kötelezettségeket, biztosítva, hogy a felhasználó rögzített egyenlege megőrizze értékét a választott pénznemhez képest.

Nyilvánvaló, hogy ez a beállítás jelentős kompromisszummal jár. A Stablesats vagy hasonló szolgáltatások igénybevételével a felhasználók gyakorlatilag átadják pénzeszközeik felügyeletét a tárca üzemeltetőjének. Ezután az üzemeltetőnek kell irányítania a fedezeti folyamatot és fenntartania a szükséges szerződéseket a szintetikus peg megőrzéséhez.

Stabil csatornák és virtuális egyensúly

A Rigában tartott összejövetelen Dorier rámutatott, hogy hasonló hatás érhető el két fél között egy másik szerződéstípussal: a villámcsatornákkal. Az ötlet Tony Klaus Bitcoin-fejlesztő közelmúltbeli munkáját követi egy stabil csatornáknak nevezett mechanizmussal kapcsolatban.

A központosított tőzsdék helyett a stabil csatornák a Lightning-hálózaton keresztül összekapcsolják a Bitcoin-kitettségüket fedezni kívánó felhasználókat a „stabilitásszolgáltatókkal”. A stabil csatorna lényegében egy megosztott Bitcoin-egyenlegként működik, ahol a forrásokat a „stabilitásfogadó” kívánt kitettségének megfelelően osztják el. A Lightning gyors elszámolási képességeit kihasználva az egyensúly folyamatosan kiigazítható az áringadozásokra reagálva, és a szatelliteket szükség szerint a csatorna bármelyik oldalára át lehet helyezni a megállapodás szerinti elosztás fenntartása érdekében.

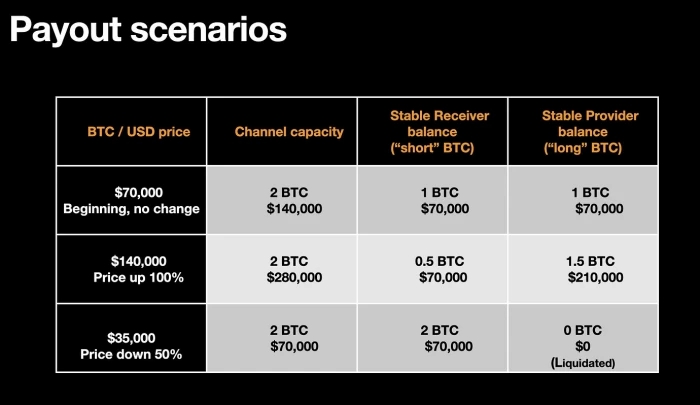

Íme, egy egyszerű grafikon, amely szemlélteti, hogyan nézhet ki idővel az alap bontása:

Ez a stratégia nyilvánvalóan jelentős kockázatokkal jár. Amint azt a fentiekben bemutattuk, a tőzsdén tőkeáttételes long pozíciókat felvevő stabilitásszolgáltatók ki vannak téve a nagy lefelé irányuló áringadozásnak. Ráadásul, amint e stabilitásszolgáltatók tartalékai kimerülnek, a dollárban denominált értéküket rögzíteni kívánó felhasználók már nem lesznek képesek elviselni a további árcsökkenést. Bár az ilyen típusú gyors lehívások egyre ritkábbak, a bitcoin volatilitása mindig kiszámíthatatlan, és elképzelhető, hogy a stabilitást biztosító szolgáltatók különböző módon próbálják fedezni kockázataikat.

Másrészt e konstrukció szerkezete lehetővé teszi, hogy a résztvevők kitettsége a csatornán belül bármilyen eszközhöz kapcsolódjon. Feltéve, hogy mindkét fél egymástól függetlenül megegyezik egy árban, ez megkönnyítheti a virtuális egyenlegek létrehozását a Lightningon, lehetővé téve a felhasználók számára, hogy szintetikus kitettséget szerezzenek számos hagyományos portfólióeszközzel, például részvényekkel és árucikkekkel szemben, feltéve, hogy ezek az eszközök megfelelő likviditással rendelkeznek. Dan Robinson kutató eredetileg ennek az ötletnek egy kidolgozott változatát javasolta Rainbow Network néven.

A jó, a rossz és a csúf

A „fiatless fiat” és a stabil csatornák koncepciója egyszerűsége miatt meggyőző. Az algoritmikus stabilcoinokkal ellentétben, amelyek bonyolult és fenntarthatatlan gazdasági modellekre támaszkodnak, a Dorier és mások által elképzelt bitcoin dollár pusztán két fél közötti önkéntes, öngondoskodó megállapodás eredménye.

Ez a különbségtétel kritikus jelentőségű. A stabilcoinok általában egy globális hálózatot felügyelő központosított irányító testületet foglalnak magukban, míg a stabil csatorna egy lokalizált megállapodás, ahol a kockázat az érintett résztvevőkre korlátozódik. Érdekes módon még csak nem is kell hálózati hatásokra támaszkodnia: az egyik felhasználó dönthet úgy, hogy USD-egyenértékű kifizetéseket kap egy másik felhasználótól, és ezt követően a stabilitási szerződést saját belátása szerint áthelyezheti egy másik szolgáltatóra. A stabilitás biztosítása potenciálisan alapszolgáltatássá válhat a különböző Lightning Service Provider típusú, egymással versengő és különböző árakat kínáló szervezetek között.

A helyi interakciókra való összpontosítás segít csökkenteni a rendszerkockázatot és – mintegy az internet eredeti, végponttól végpontig terjedő alapelveinek visszhangjaként – elősegíti az innovációnak kedvezőbb környezet kialakulását.

A protokoll számos, különböző felhasználói csoportokra szabott megvalósítást és felhasználási esetet tesz lehetővé, miközben mind a stabilitást nyújtó, mind a fogadó fél teljes ellenőrzést tart fenn az alapul szolgáló bitcoin felett. Egyetlen harmadik fél sem kobozhatja el a felhasználó pénzét. Bár egyes meglévő stabilcoinok bizonyos fokú önmegőrzést kínálnak, ezzel szemben továbbra is sebezhetőek a cenzúrával szemben, mivel az üzemeltetők képesek feketelistára tenni a címeket, és gyakorlatilag értéktelenné tenni a kapcsolódó pénzeszközöket.

Sajnos ez a megközelítés is számos, az öngondoskodási rendszerekre jellemző kihívást és korlátozást örököl. A villám- és fizetési csatornákra való építés olyan online követelményeket vezet be, amelyek az említett technológiák széles körű elterjedésének akadályaként szerepelnek. Mivel a stabil csatornák rendszeres és gyakori elszámolásokon keresztül figyelik az áringadozásokat, bármelyik fél offline állapotba kerülése megzavarhatja az árfolyamrögzítés fenntartását, ami potenciális instabilitáshoz vezethet. Az ötlettel kapcsolatos gondolatait tovább részletező cikkében Dorier különböző lehetséges megoldásokat vet fel arra az esetre, ha egy fél offline állapotba kerülne, főként kitart amellett, hogy a már egy csatornához rendelt pénzeszközök peg újraállítása „olcsó művelet”.

Egy másik potenciálisan életképes megoldás a peg komplex kezelésére az ecash pénzverdék létrehozása, amelyek stabil bankjegyeket bocsátanának ki a felhasználóknak, és kezelnék a csatornakapcsolatot a stabilitást nyújtó szolgáltatóval. Ezt a megközelítést már most is alkalmazzák a gyakorlatban, és a jobb felhasználói élmény miatt gyorsabb elfogadásra számíthatunk. A nyilvánvaló kompromisszum az, hogy a letéti kockázatokat újra bevezetik egy olyan rendszerbe, amelyet arra terveztek, hogy kiküszöbölje azokat. Az ecash támogatói mégis azzal érvelnek, hogy erős adatvédelmi és cenzúra-ellenálló tulajdonságai miatt sokkal jobb alternatívája a népszerű stabilcoinoknak, amelyek hajlamosak a felügyeletre és ellenőrzésre.

Talán a legégetőbb kihívást e technológia számára a rögzítés dinamikus jellege jelenti, amely vonzhatja a nem együttműködő szereplőket, akik rövid távú, kiszámíthatatlan ármozgásokat akarnak kihasználni. A „szabad opció problémájaként” emlegetett rosszindulatú résztvevő felhagyhat a kötés betartásával, így partnerei ki vannak téve a volatilitásnak és a kötés más szolgáltatóval való újbóli létrehozásának terheinek. A fejlesztőkre összpontosító Delving Bitcoin fórumon közzétett bejegyzésében Tony Klaus, a stabil csatorna fejlesztője számos stratégiát vázol fel ennek a problémának az enyhítésére, potenciális védelmet kínálva az ilyen típusú opportunista viselkedések ellen.

Bár nincs ezüstgolyó, a stabilitásszolgáltatók piacának kialakulása potenciálisan elősegítheti a jóhiszemű partnerek létrejöttét, akiknek hosszú távú üzleti érdekei felülmúlják a felhasználók becsapásából származó rövid távú nyereséget. A verseny fokozódásával ezek a szolgáltatók erősen ösztönözve lesznek a bizalom és a megbízhatóság fenntartására, így szilárdabb és megbízhatóbb ökoszisztémát hozva létre a tranzakcióik stabilitását kereső felhasználók számára.

A Rigában tartott előadása végén Dorier elismerte a kísérlet újszerűségét, de arra ösztönözte a résztvevőket, hogy vegyék figyelembe a kísérlet csábító lehetőségeit is.

Érdekelhet még: A kriptotárcák jövője: Hogyan alakulhatnak át 2030-ra?