Ezért érdemes tőzsdeindexekbe fektetni egyedi részvények helyett

A hagyományos tőzsde nagyjából ötvenszerese a kriptotőzsdének globális szinten. 2023 decemberi adatok szerint világszerte több, mint 55 ezer tőzsdén listázott cég kínál lehetőséget befektetésre a világ összes iparágában. A részvények mellett azonban lehetőség van tőzsdeindexekkel is kereskedni, melyek a hosszú távú befektetésekhez alkalmasabbak lehetnek, mint az egyéni részvények.

A globális tőzsde mérete 2023-as adatok alapján 110 ezer milliárd dollárt is meghaladja, cikkünkben pedig összehasonlítjuk, hogy az egyedi részvényekből álló portfólió miért fog alulmaradni a tőzsdeindexekkel szemben.

Egyedi részvények meghatározása

A részvények tulajdonviszonyt megtestesítő értékpapírok, melyeket zárt vagy nyílt formában bocsátanak ki. A tulajdonrésszel a befektető kvázi irányítási jogot és osztalékra való jogosultságot szerez egy vállalatban. A globális tőzsdének a 42,5%-át az Egyesült Államok, 11,1%-át az Európai Unió, 10,6%-át Kína, míg 5,4%-át Japán teszi ki.

A világ legnagyobb cégei főként az Egyesült Államokban vannak bejegyezve, a „hét mesterlövész” névre keresztelt cégcsoport a világ leginkább felkapott részvényeit tartalmazzák, melyek piaci kapitalizáció szerint ezer milliárd dolláros értéket képviselnek. Ebbe a csoportba tartozik a Microsoft, az Apple, Az Nvidia, a Google, az Amazon, a Facebook utódja, a Meta és a Tesla. Ezek a cégek általában a legtöbb befektető portfóliójában megtalálhatóak, hiszen technológiai hátterükkel és globális gazdaságokkal vetekedő méretükkel jelentős befolyással vannak a világ működésére. E cégek mellett a világon további 55 ezer cég részvényével lehet kereskedni Ausztráliától Európán át Latin-Amerikáig.

A részvények kiválasztása ugyanakkor rendkívül hosszadalmas és nem feltétlen úgy zajlik a kutatás, mint a csupán 14 ezer kriptovalutát számláló, abból nagyjából 90 darab, 1 milliárdos piaci kapitalizáció felett elhelyezkedő projekt esetében. A cégek részvényeit lehet grafikonon, technikai elemzéssel vizsgálni, mely a historikus adatokra támaszkodni, de lehet belső teljesítmény alapján is, a pénzügyi beszámolókból történő becsléssel, ún. „fair value” meghatározással elemezni. Révén, hogy 55 ezer opció van, az idő pedig limitált, még a legnagyobb alapkezelők sem képesek mindig, biztosan jól teljesítő részvényeket kiválasztani.

A tőzsdeindexek, több részvény egy csokorban

A világ legnagyobb alapkezelőinek köszönhetően a laikusok számára és elérhetővé váltak a tőzsdeindexek, melyek ETF formájában egyszerűen elérhetők és könnyen kereskedhetők. A tőzsdeindexek több részvény súlyozott átlagából tevődnek össze, melyek sokkalta diverzifikáltabbak és kevésbé érzékenyek a piaci mozgásokra – ebből kifolyólag hozamuk is csekélyebb.

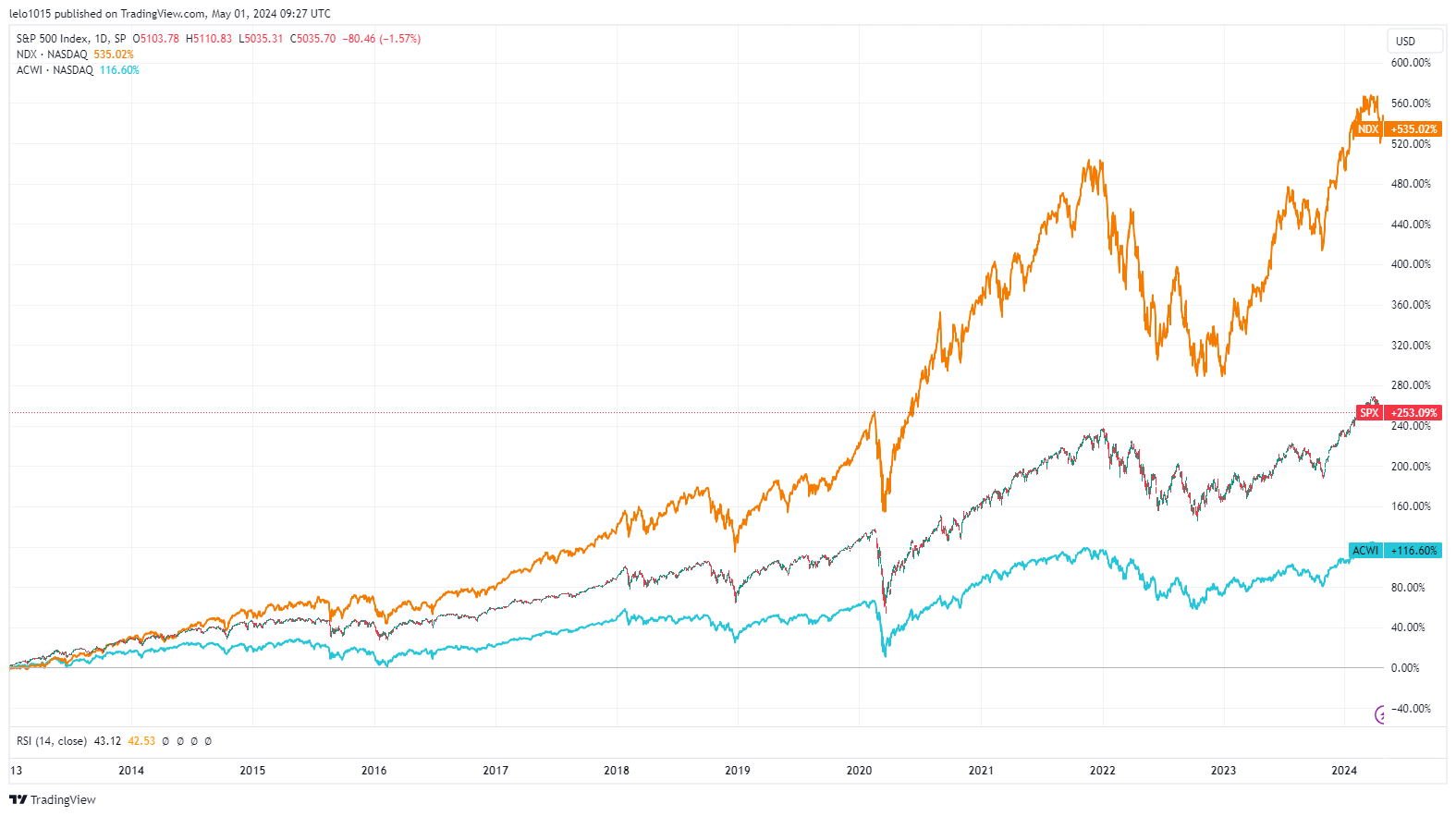

A legismertebb tőzsdeindexek közül érdemes kiemelni a Standard and Poor’s -500 -at, mely az Egyesült Államok 500 legnagyobb cégéből tevődik össze, a Nasdaq 100 -at, mely az Egyesült Államokban tevékenykedő, főként technológiai iparban tevékenykedő cégekből tevődik össze és az MSCI All Country World Index -et, mely a világ 2500 legnagyobb cégéből tevődik össze.

Tőzsdeindexek kontra egyedi részvények

A tőzsdeindexek lehetővé teszik az átlag befektető számára is a könnyű kereskedést, hiszen nincs szükség alapos és időigényes utánajárásra, melyet az egyedi részvények megkívánnak. Sokszor a piaci hozammal egy lapon emlegetett, kvázi tökéletesen diverzifikált S&P-500 1950 óta átlagosan 11%-os éves hozamra képes. Ennél kockázatosabb az utóbbi években berobbanó tech-őrületnek köszönhetően a Nasdaq 100, mely az elmúlt 30 évben átlagosan 13,65%-os növekedésre volt képes, és ennél egy fokkal visszafogottabb az All Country World Index, mely méretéből adódóan éves szinten, átlagosan 6,8%-os növekedésre volt képes.

A grafikonon jól látszik az együttmozgása a piacoknak, ugyanakkor az éppen felkapott narratívának köszönhetően a Nasdaq messze ledominálja a másik kettő említett tőzsdeindexet.

A tőzsdeindexek remek diverzifikációs lehetőséget kínálnak, hiszen több részvényből állnak, nem egy vállalat teljesítményétől vagy megítélésétől függenek. Az ETF formátumnak köszönhetően sokkal költséghatékonyabbak is, mintha sok, egyedi részvényt vásárolnánk össze. Ez azért van, mivel az indexalapok passzív befektetési stratégiát követnek, így a kezelési díjak is alacsonyabbak. Az indexeket nem kell mindemellett egyenként elemezni sem és kiválasztani belőle az adott részvényeket, együttesen, egyszerűen kezelhetők. Bár teljesítményük átlagos és elmarad 1-1 kiugró részvény teljesítményétől, ez hosszútávon a kamatos kamatnak köszönhetően tökéletesen tükrözi a piaci növekedést, melyet évtizedes távlatban semmiképp sem szabad elhanyagolni. A tőzsdeindexek méretükből adódóan jóval kevésbé érzékenyek az ingadozásokra is: míg 2022-ben számos tech-cég akár 50-70%-os értékvesztéssel kellett szembesüljön, addig az ACWI „csak” 20%-ot vesztett értékéből.

A kis kockázat azonban kisebb nyereséget is rejt. Ebből kifolyólag, az egyedi részvényportfólió sokkalta kockázatosabb, ugyanakkor sokkalta nagyobb hozamot is rejt – elég csak az Nvidia elmúlt években tapasztalt teljesítményére gondolni. Az egyedi részvények további előnye, hogy a cég teljesítményétől függően osztalékra jogosít fel, melyről a vállalat dönt, hogy kifizeti-e a részvényeseknek vagy visszaforgatja a nagyobb növekedésbe. Ebből adódóan vannak tipikusan részvényeseknek dolgozó cégek, melyek egy részvényre vetítve mindig igyekeznek hatalmas osztalékot fizetni.

Tőzsdeindexek az egyedi részvények felett

Természetesen az egyedi részvényportfólió felépítése is rendkívül vonzó lehetőség, ugyanakkor ez igényli azt, hogy egy-egy vállalat mellett letegyük a voksunkat. A tőzsdeindexek biztonságosabb alapot nyújtanak, hosszú távon stabilabbak és kevésbé időigényesek, melyek rendkívül vonzóvá teszik őket világszerte. A tőzsdeindexek évtizedes távlatokban képesek a piaci átlag felett teljesíteni, így például az S&P-500-ba való befektetés nem igényel 500 egyedi vállalatba vetett hitet, hanem csupán azt, hogy a jövő reálértelemben jobb lesz, mint a jelen.