Egy titokzatos kereskedő több mint 10 millió dolláros profittal kezdte a szeptembert

A szeptembert történelmileg a piaci gyengeség jellemzi. A szezonalitás, az adózási határidők és a makrogazdasági tényezők ugyan nem konkrét okok, mégis pszichológiailag magában hordozzák az esést. Ezt támasztja alá többek között, hogy szeptemberben nemcsak a Bitcoin, hanem az S&P 500 is átlagosan veszteséget termelnek.

Ezekre a tényekre cáfolt rá egy titokzatos kereskedő, aki a megnövekedett volatilitás következtében több mint 10 millió dolláros profitra tett szert. Bár a kereskedés részletei kissé hiányosak, a különböző hírportálok szerint a meg nem nevezett kereskedő VIX-opciókkal tett szert erre a vagyonra.

A volatilitási index bemutatása

A VIX, vagy más néven „félelemindex” a piaci volatilitás mérésére használt mutató. A Chicagói Opciós Tőzsde (CBOE) által kifejlesztett eszköz az S&P 500 tőzsdeindex opcióinak árazása alapján méri a befektetők várakozásait a következő 30 napra vonatkozóan.

A VIX-érték eredendően egyenesen arányos a volatilitással. Amennyiben a VIX értéke magas, úgy nagyobb volatilitást és nagyobb bizonytalanságot várnak a befektetők, míg az alacsonyabb VIX nyugodtabb, stabilabb piacot tükröz.

A VIX, mint a siker kulcsa

Az X-en nemrégiben megosztott bejegyzés az Unusual Whales nevéhez fűződik, melyben egy titokzatos kereskedő lépéseit mutatják be. A meg nem nevezett illető a több mint 10 millió dolláros megtérülést generált a szeptember 18-án lejáró 350 000 VIX 22/30-as opciós megbízással. A vevő ezeket a megbízásokat 0,25 dollárért szerezte meg, majd 211%-kal, illetve 160%-kal értékelődtek fel, ezzel hatalmas nyereséghez vezetve.

A kereskedő nyeresége azután vált valósággá, hogy a VIX több mint 50%-os emelkedést ért el a szeptember eleji eladások közepette. Ebben az időszakban több mint 1000 milliárd dollár tűnt el az amerikai tőzsdéről, és az Nvidia is több mint 360 milliárd dolláros veszteséget szenvedett.

Az Nvidia lassuló növekedése mellett két feldolgozóipari tevékenységi mutató is folyamatos lassulást mutatott a magas kamatlábak miatt az Egyesült Államokban. Péntek délután tovább súlyosbíthatja a helyzetet az augusztusi állásjelentés, melyben a várakozás szerint 161 ezer munkaregisztráció történt.

A szeptember effektus

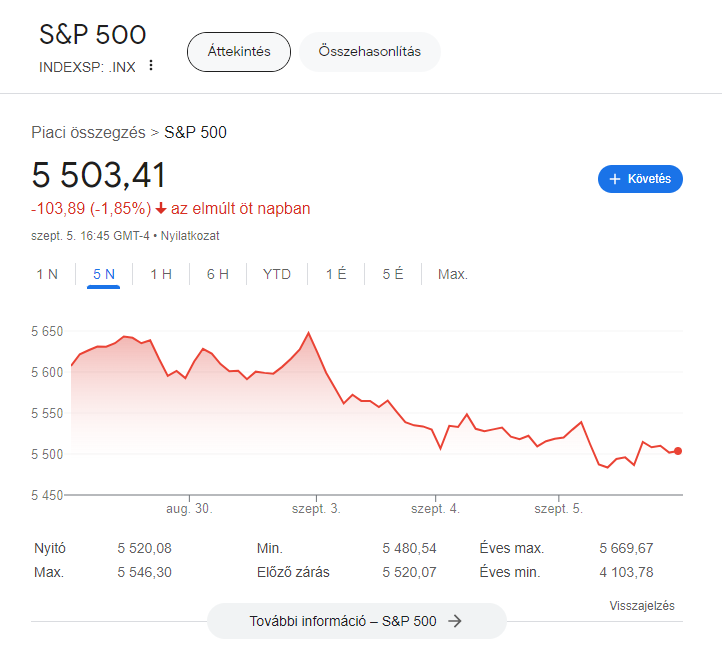

Bár konkrét oka nincs annak, hogy a szeptember miért számít gyenge hónapnak a kockázatos eszközök piacán, a szeptember effektus már pszichológiailag is velünk van. Szeptemberben átlagosan közel 5%-kal csökken a Bitcoin árfolyama, az S&P 500 pedig 0,6%-kal, ezzel a szeptembert a leggyengébb hónappá koronázva.

A fokozott volatilitás valószínűleg nem fog enyhülni a következő hetekben sem. A következő FOMC ülés szeptember 17-18-án esedékes, ahol a Fed várhatóan 25 – 50 bázisponttal csökkentheti a jelenleg 5,25 – 5,50%-on álló alapkamatot. Amennyiben ez megtörténik, úgy a dollár gyengülésével újra a kockázatos eszközök irányába áramolhat a tőke, azonban a recessziós félelmek kontraproduktív hatást válthatnak ki a piacból.

Történelmileg a kamatcsökkentések után az S&P 500 akár 20%-os korrekció is érhette. A jelenleg 5500-as értéken álló tőzsdeindex idén eddig 16%-os emelkedést produkált, azonban szeptemberben már közel 2%-os mínuszban áll.