Pletyka vagy hír alapján kell befektetni? – Érdemes még bitcoint venni most?

Úgy tartja a mondás, pletyka alapján kell a pozíciót megnyitni és amikor kijön a hír, megugrik az árfolyam, már lehet is eladni. Ugyanez történik most a Bitcoin és a várva várt ETF körül?

A hét legfontosabb kriptovaluta hírei egy helyen

A jelenleg csődeljárás alatt álló FTX kriptotőzsde a jelentések szerint több mint 10 millió dollár értékű digitális eszközt utalt át a Coinbase és a Binance számára. Az Arkham Intelligence adataiból kiderül, hogy az FTX jelentős mennyiségű kriptovalutát utalt át a héten, október 25-én a korai órákban. Ugyanakkor azt továbbra sem tudni, hogy ezeknek az átutalásoknak van-e közük az FTX folyamatban lévő csődeljárásához, vagy miért történtek.

A Telegram egyik kiterjedt bot projektje október 24-én súlyos külső támadást szenvedett el. A betörés lehetővé tette, hogy a hackerek jelentős összeget, több mint 280 ETH-t lopjanak el az áldozatoktól. A támadásra a Maestro gyorsan reagált. A csapat hivatalos közleményt adott ki, amelyben elismerte a problémát és biztosította a közösséget, hogy átálltak a program egy biztonságosabb verziójára. Ez azt jelenti, hogy a kereskedés a fenyegetés veszélye nélkül folytatódhat a továbbiakban.

Mindenki az ETF-re vár – de mi van, ha nem váltja be a hozzá fűzött reményeket?

A befektetők egy évtizede várják már, hogy az Egyesült Államokban is elérhető legyen egy azonnali Bitcoin ETF. És most úgy tűnik, hogy közelebb kerültünk ehhez, mint eddig valaha.

Megugrott a Bitcoin árfolyama hétfőn, miután arról kezdtek el beszélni a piacon, hogy a világ legnagyobb vagyonkezelője, a BlackRock már egészen közel van ahhoz, hogy az Egyesült Államok Értékpapír- és Tőzsdefelügyelete jóváhagyja Bitcoin ETF beadványát.

Persze még mindig messze vagyunk a teljes bizonyosságtól. A SEC a múltban igencsak vonakodott jóváhagyni a régóta várt befektetési terméket. A kérdéses ETF élő időben követné nyomon a Bitcoin árfolyamát. Ez lehetővé ténné a befektetők számára, hogy részvények vásárlásán keresztül szerezzenek kitettséget a kriptopénzhez. Így nincs szükség arra, hogy digitális tárcákkal, tőzsdékkel vagy privát kulcsokkal kelljen foglalkozniuk a bitcoin befektetés esetén. Mivel egy ETF elhárítaná a technikai akadályokat, egyes elemzők úgy vélik, hogy egy ilyen termék jelentős tőke beáramlásához vezethet majd a kriptopiacon.

Teljesülnek a várakozások?

De vajon egy Bitcoin ETF valóban meg tud felelni egy ilyen erős várakozásnak?

Nem mindenki gondolja így. A JP Morgan elemzői még júliusban mutattak rá, hogy a korábban más országokban, mint Kanadában és Európában bevezetett tőzsdén kereskedett bitcoin még nem tudták igazán felkelteni a nagybefektetői érdeklődést.

A Bloomberg Intelligence elemzője, Eric Balchunas szerint elképzelhető a kezdetekben lesz egy kis szakadék a hype és a tényleges kereslet között.

A SEC-nek jelenleg egy egész hosszú listája van a Bitcoin ETF beadványokból, amelyeket jóvá kellene hagynia. Felmerültek a találgatások, hogy ha esetleg mindannyian egyszerre kapnak majd zöld utat, az az érdeklődés felaprózódásához vezethet.

A szakértők azonban egyetértettek abban, hogy hosszú távon egy ilyen termék jóváhagyása mindenképpen jó lenne a Bitcoin piac számára. Az azonnali árakon alapuló Bitcoin ETF jóváhagyása ugyanis már önmagában is jelentős mérföldkövet jelent. Az elfogadás ugyanis megnyitná az utat a kriptovaluta befektetések számára is kedvezőbb környezet megteremtéséhez az Egyesült Államokban is.

A Bitcoin árfolyamon keresztül a befektetők várakozásai tehát egyértelműek. Az árfolyam megugrott arra a pletykára is, hogy jóváhagyják az első olyan amerikai tőzsdén kereskedett alapokat, amelyek közvetlenül a Bitcoinba fektet be. A kérdés most már csak az, hogy a termékek tényleges elindulása ösztönözné-e a befektetőket némi profitszerzésre. Azaz a bitcoin ETF elindulásának napja lenne a következő ciklus teteje?

Eljött az a makro helyzet is, ami igazán kedvez a Bitcoinnak

A BitMEX tőzsde alapítója, Arthur Hayes szerint azonban nem is az ETF miatt szárnyal most a Bitcoin, így a tetőzést sem az ETF elfogadásához kell igazítani.

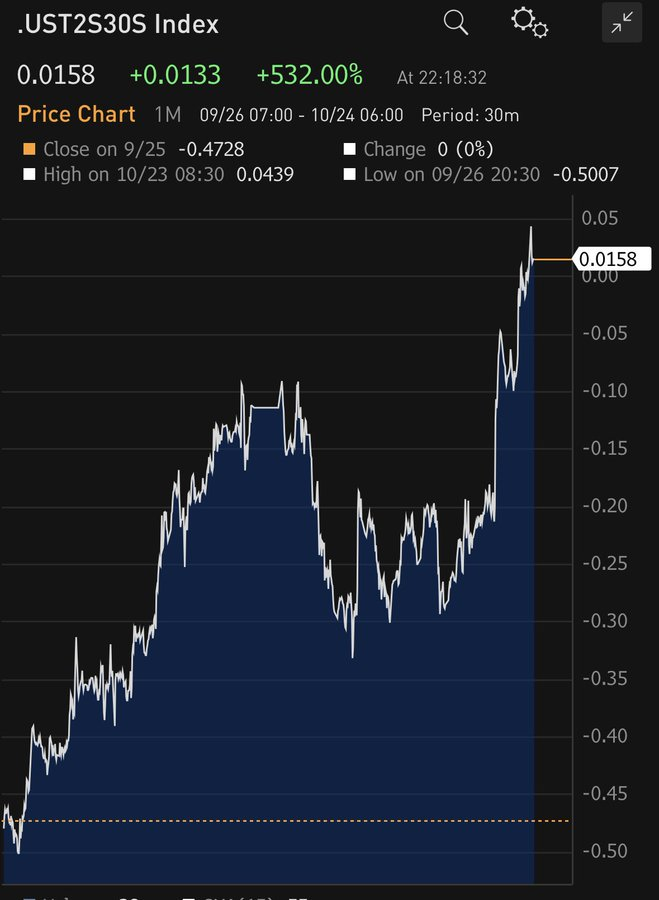

Az október 24-én publikált esszében, ami a The Periphery fantázianevet kapta, a jelenleg előzetes letartóztatásban ülő Hayes kifejtette, szerinte Joe Biden Izrael-párti és Hamász ellenes fellépése nagyban hozzájárul az emelkedő trend kiteljesedéséhez. A kétfrontos háború ugyanis további jelentős kiadásokhoz vezet, amivel az amerikai költségvetés az infláció elengedésével tud majd csak megbirkózni.

Ha a hosszú lejáratú amerikai kincstári kötvények nem nyújtanak biztonságot a befektetőknek, akkor a pénzüknek alternatívát fognak keresni. Az arany, és ami a legfontosabb, a Bitcoin, a globális háborús inflációtól való valós félelmek hatására emelkedni fog.

És a végjáték, amikor a hozamok túl magasra emelkednek, amikor a Fed véget vet minden színlelésnek, miszerint az Egyesült Államok kincstári piaca szabad piac. Inkább azzá válik, ami valójában: egy Patyomkin-falu, ahol a Fed politikailag kedvező szinten rögzíti a kamatláb mértékét” – fejezi be Hayes az elemzésében.

A Renko minta optimizmust mutat

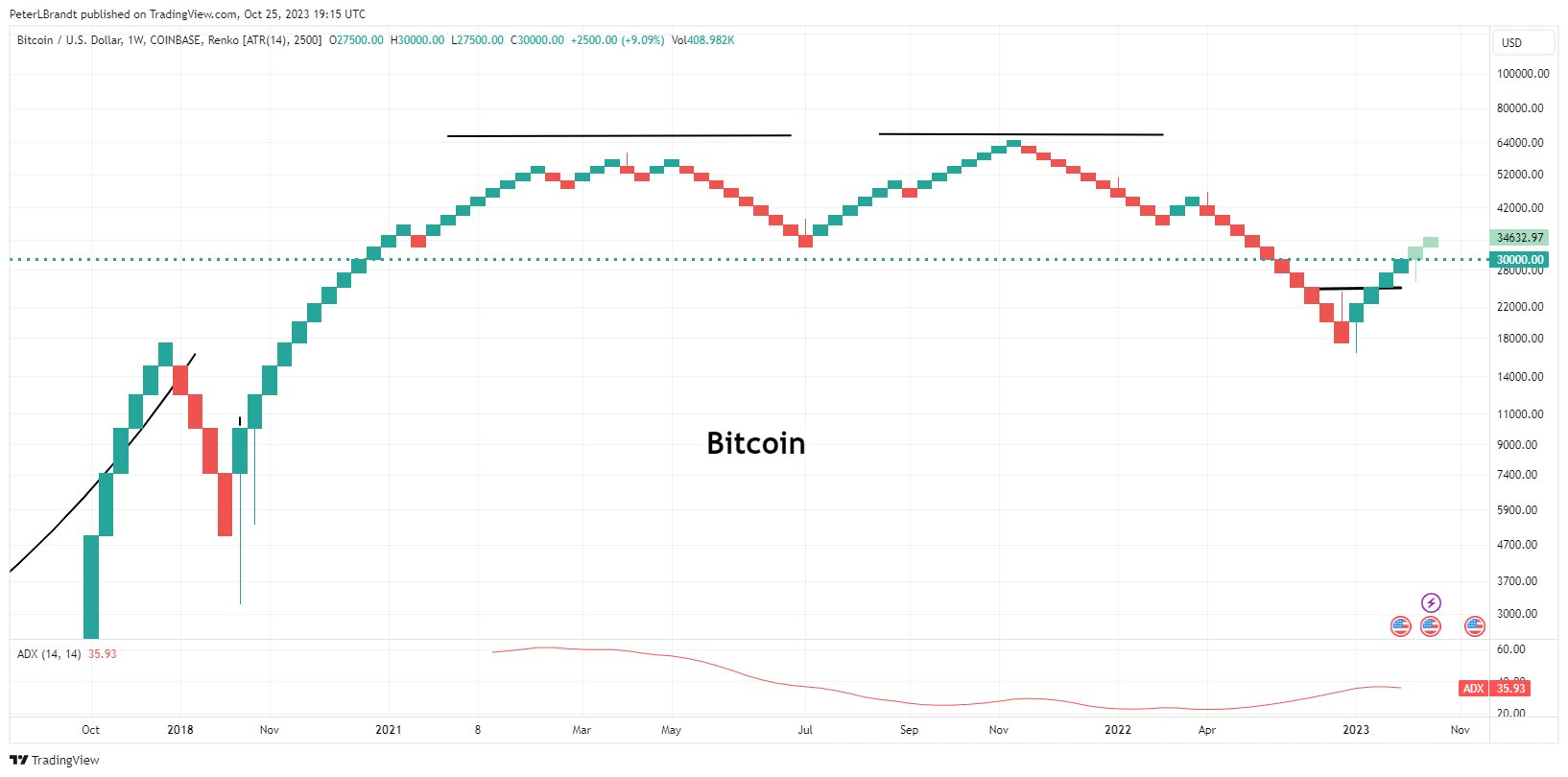

Időközben, a technikai elemzés atyja egy ritka formációra hívta fel a figyelmet a Bitcoin árfolyam grafikonján.

A negyven éves tapasztalattal rendelkező kereskedő, Peter Brandt bemutatta titkos fegyverét a kripto kereskedés volatilis világában: a heti Renko grafikont.

A hagyományos grafikonoktól eltérően a Renko grafikonok a kis ármozgásokat konszolidált blokkokba csoportosítják. Így világosan ábrázolják az uralkodó piaci trendet. Brandt azért szereti a Renko diagrammal követni az uralkodó trendet, mert a korábban figyelemre méltó pontosságot mutatott. Elárulta, hogy az elmúlt öt évben ez a módszer mindössze öt hibás jelzést adott neki, így rendkívül megbízható elemzési eszköznek tekinti.

A Renko diagramok mögött meghúzódó módszertan egyszerű, mégis erőteljes. Az ármozgások előre meghatározott blokkokba vagy kockákba történő összesítésével a kereskedők folyamatos emelkedő vagy csökkenő trendeket észlelhetnek meghatározott egységek alapján.

Annak ellenére, hogy bízik a Renko-grafikonban, Brandt továbbra is két lábbal szeret a talajon állni. Ezért külön kihangsúlyozta a pénzügyi piacok kiszámíthatatlanságát.

És valóban, nem árt a jelenlegi helyzetben óvatosnak lenni. A kriptopiaci hangulatot tükröző fear or greed, azaz a félelem és kapzsiság indexe extrém kapzsiságot mutat. Ha közel az eufória az egyben azt is jelenti, az árfolyam emelkedés átmenetileg kifulladhat.

Közel az aranykereszt, ami tovább nyomhatja felfelé az bitcoin árfolyamot

A Bitcoin a grafikonon jó úton halad február eleje óta első aranykereszt teljesítése felé, ami az erősödő bikapiac lendület egyik legerősebb jele lehet. Amennyiben az 50 napos egyszerű mozgóátlag (SMA) felfelé ívelő pályán megelőzi a 200 napos SMA-t, megtörténik az aranykereszt.

Az aranykereszt formáció azt jelzi, hogy a rövid távú árfolyam lendület jobban teljesít, mint a hosszú távú, és potenciálisan emelkedő trenddé tud fejlődni az árfolyamozgás. Az aranykereszt ellentéte a halálkereszt, amelyben az 50 napos SMA a 200 napos mozgóátlag alá csökken.

Bár ezeket a mutatókat széles körben követik a trendkövető kereskedők, múltbeli adatokon alapulnak, éppen ezért vegyes eredményeket mutatnak a trendek önálló meghatározásában. A BTC eddig kilenc aranykeresztet tudott felmutatni, amelyek közül hármat, 2014. július 11-i, 2015. július 15-i és 2020. február 19-i dátummal, három hónapon belül érvénytelenítettek a halálkeresztek és a lefelé mutató trendek. Azonban hat alkalommal jelentősen lehetett profitálni azután, hogy megjelent a grafikonon az alakzat, 2020-ban pedig még a Covid pánik is elkaszálta a növekedést.

A várhatóan jövőre bekövetkező felezési esemény a globálisan elfogadott narratíva szerint emelkedő nyomásként hat majd a Bitcoin árfolyamára. Ennek oka, hogy amellett, hogy ismét, előre látható módon csökken az elérhető Bitcoin kínálat kibocsátási üteme, a felezés egyben csökkenti a bányászok eladási nyomását, így két irányból is hat az árfolyamra.

Ha a közelgő aranykereszt méltó lesz hírnevéhez, az Egyesült Államokban elfogadásra kerül egy spot Bitcoin ETF, a makrogazdasági bizonytalanság is tovább növeli a bitcoin menedék eszközként megjelenő vonzerejét, akkor a jövő évi bányászati jutalom felére csökkentése már csak az utolsó katalizátor lehet a bitcoin árfolyam trendfordulójában.