Mit jelent a tartós infláció a bitcoinra nézve?

Az infláció most egy új, tartós szakaszba lépett, amely egyes becslések szerint még jó ideig nem fogja elérni a jegybankok által kitűzött 2-3%-os célt.

Christine Lagarde, az Európai Központi Bank elnöke szerint az infláció a második szakaszba lépett. Most már nem az ellátási láncok problémái vagy az energiaárak megugrása hajtja fel az árakat, hanem a béremelések. Az USA-ban a Fed igazgatótanácsát alkotó valamennyi bankvezér további kamatemelésekre számít idén.

Németország már recesszióban van, de Európa egészében még mindig van egy kis növekedés. De a Fed is úgy véli, hogy az USA még ebben az évben recesszióba lép. A recesszió a negyedik negyedévben következik be, mondják most, és 2024 első negyedévéig tart. De a foglalkoztatás továbbra is erős marad, ami potenciálisan tovább növeli a béreket, és így az inflációt, és így a kamatlábakat is. Ekkor majd valaki felteszi a kérdést, hogy a központi bankok elvesztették-e az irányítást a monetáris politika felett.

Mivel a kamatráta az 5-6%-os tartományban van az USA-ban, a vagyon újraelosztása miatt az amerikai állampapírok kétéves kötvénykamatai 2007 óta a legmagasabbra emelkedtek. Pedig a gazdaság 2007-ben virágzott. De a bankok most több kockázatot vállalhatnak, mert több nyereséget termelnek, ami fedezi a veszteségeket. Mivel a kereskedelmi bankok a hitelnyújtás által pénzt teremtenek, előfordulhat, hogy a központi bank szigorít, de a kereskedelmi bankok lazítanak.

Ez azonban nem egy azonnali folyamat, különösen, mivel az eddigi várakozások szerint az infláció csökken, a kamatlábak csökkennek, és talán még a pénznyomtatást is újra beindítják a gazdaság gyorsítása érdekében.

Miért kell az inflációt 2-3%-on tartani?

„A központi bankárok túlságosan is a 2%-os inflációs célokhoz ragaszkodnak.” – mondta a Bloomberg egyik cikkírója, és ezzel a véleményével messze nincs egyedül.

Miért 2% és nem 4%, kérdezik egyesek. Ez azonban komplex érvelés, mert először is azt sugallja, hogy a központi bankok elvesztették az irányítást, hiszen ha nem tudják tartani a 2%-os célt, miért gondolná bárki is, hogy tartani tudják a 4%-ot. Másodszor pedig azért, mert ha a 2% alacsony értéknek hangzik, akkor a 4% miért magas már.

Valójában a központi bankárok okozták az inflációt. Ők hozták létre, mert túl sokáig túl alacsony volt, és ez ahhoz vezetett, hogy a spekulánsok sokat profitáltak belőle, mivel a tőkének egyáltalán nem volt költsége. Most az olyanoknak, mint Elon Musk, akik kölcsönt vesznek fel a részvényeikre, 6%-os kamatot kell fizetniük, nem pedig nullát, míg egy nyereséges vállalkozásnak remélhetőleg egyáltalán nem kell kölcsönt felvennie.

Ez recesszió helyett inkább fellendüléshez vezethet. Ennek egyik oka az lehet, hogy a hitelképes ügyfelek kevesebb hitelt vesznek majd fel, így a bankoknak a kevésbé hitelképeseknek kell majd hitelezniük.

A Fed szerint a hitelek továbbra is szűkösek maradnak a jó hitelminősítéssel nem rendelkezők számára, és ez egyelőre valóban így is lehet. De ha a piac elkezdi komolyan venni a Fedet, ha az emelkedett infláció itt marad, akkor az, hogy mi a jó hitelképesség, könnyen megváltozhat.

A piac még nem tudja, hogy merre van az irány

A piac egyelőre úgy tűnik, hogy rövid távon most úgy gondolja, hogy a változás a legrosszabbra fog fordulni. Az MSCI globális részvényindexe csütörtökön 1,5%-kal esett, ami az elmúlt egy év legnagyobb esése.

Van azonban sok olyan vélemény is, hogy ez nem olyan drámai. Csak egy átmeneti epizód, amikor a piac lefelé megy, amint meglátja a Fed-et, és amint a Fed eltűnik a látóteréből, újra bekapcsolja a rakétákat.

És mit jelent ez a bitcoinra nézve? Nos, ha az infláció továbbra is magas marad, akkor a dollár vásárlóereje kétszer olyan gyorsan értékelődik le, mint kellene, tehát nem érdemes dollárt tartani.

A banki megtakarítások után fizetett kamatok azonban emelkedni fognak, ami a befektetésekből kivonja a források egy részét, de ez csak a kötvényekre lehet hatással, mivel a banki megtakarításokban tartók a leginkább kockázatkerülők. Ez azt jelenti, hogy a nagymamáknak több pénzük lesz elkölteni, miközben a bérek lépést tartanak az USA jelenlegi inflációs szintjével, de a többlet megtakarítások kimerülnek. Ez utóbbi arra utal, hogy valóban recesszió közeleg. De Amerika még nem kezdett el a hitelkártyáihoz sem nyúlni, nemhogy kimeríteni azokat.

Az 1 billió dolláros infrastrukturális ösztönző intézkedés is jelentős hatással lehet a gazdaságra, és ott van még az innováció is, amelynek legújabb példája a ChatGPT.

Ez potenciálisan jó növekedést és némi inflációt eredményezhet, ami 4%-os szinten nem igazán magas. Valójában elég alacsony ahhoz, hogy egyesek feltehessék a kérdést, vajon kellene-e azzal törődnünk egyáltalán ezen a ponton.

A Bitcoin színrelépése

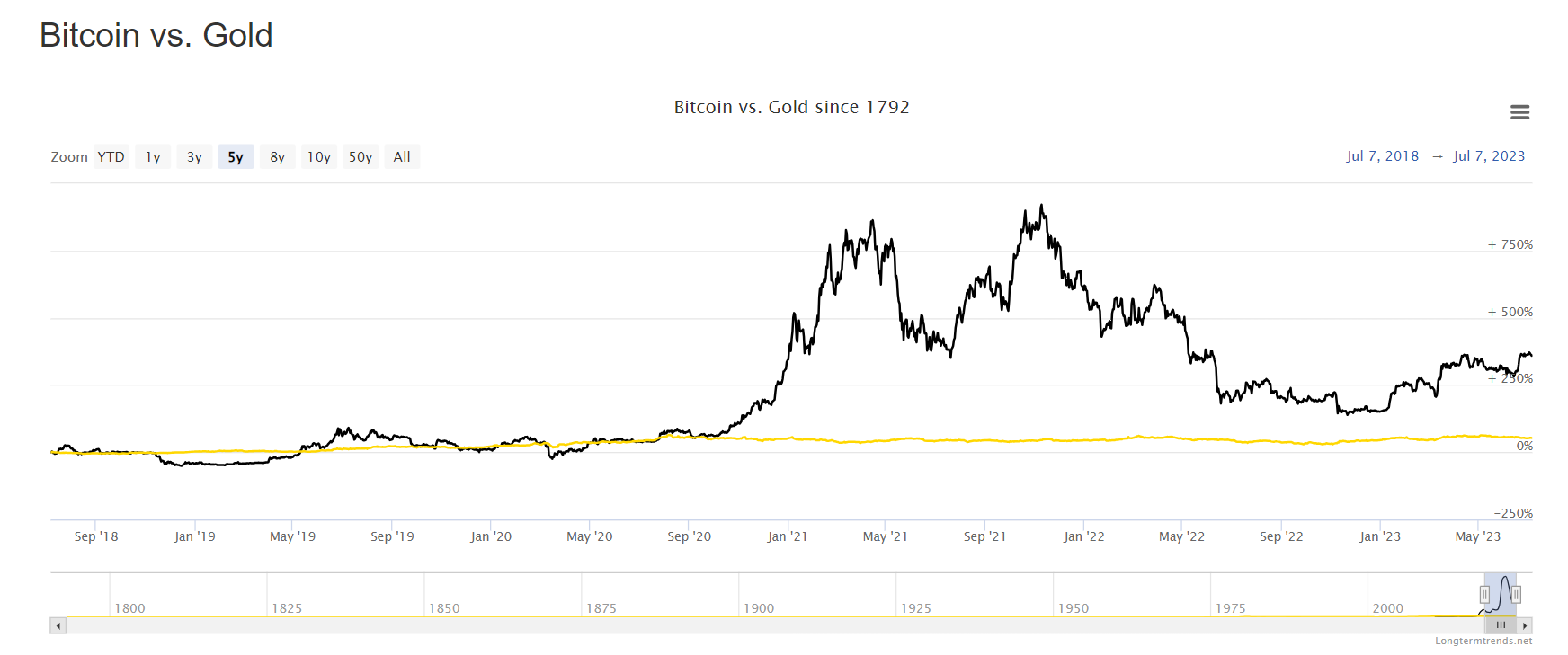

Mivel a bitcoin fix limitált kínálattal rendelkező eszköz, és az arannyal ellentétben a bevezetés növekedési szakaszában van, vitathatatlanul előnyösnek kell lennie számára az ilyen környezetnek.

Ez a fajta gazdaság potenciálisan a 2008 előtti gazdasági környezetet idézi. A jelenlegi kamatszintek akkoriban normálisnak számítottak, miközben a gazdaság virágzott. A bankok pedig eléggé önelégültek voltak ahhoz, hogy hitelezzenek a „jó hitelképességű” ügyfeleknek.

Ez volt a korszak vége, a kezdet a 90-es évek, talán a 80-as évek vége. De a végére az akkori kancellár, Gordon Brown eladta a brit aranytartalékot pont a mélyponton. Nincs többé fellendülés és visszaesés, mondta, az arany most már használhatatlan, mivel mindent rendbe hoztak. A kérdés az, hogy miért nem volt vonzó az arany a fellendülés alatt?

A válasz összetett, de alapvetően az arannyal nem sokat lehet kezdeni. Nem tudsz vele fizetni sem kereskedőként, sem vásárlóként. Nem könnyű tényleges aranyat tartani. Drága a szállítása, és az arany régi. Hasznos a fiatrendszerben stressz idején, de ezenkívól nem sok minden másra használható.

A Bitcoin viszont a kereskedelmi bankok fizetési rendszerének alternatívája, más sok más egyéb dolog mellett. Lehet fedezetet nyújtani rá, hogy hitelezhess és kölcsönözhess. Könnyű tartani, olcsó az átutalás. És új, tehát még mindig az adoptáció fázisában van.

Ráadásul míg az arany mint termék egyfajta kész dolog már, a kriptók jelentős innovációk forrása voltak és lehetnek a jövőben is. Az új gazdaság tehát, ha úgy fejlődik, mint a 2007 előtti gazdaság, nem biztos, hogy sok jót kecsegtet az aranynak. De a bitcoin profitálhat belőle, mivel a gazdaság növekedése a fizetések növekedését jelentené, ami a gazdaság alapja.

A kriptovaluták által generált innováció adhatja a következő fellendülés motorját

A kriptoinnovációnak köszönhetően egy fellendülő gazdaság növelné a bitcoin hasznosságát, miközben az aranyat kevésbé hasznossá tenné. Ugyanis az az instabil időkben, mint például mostani, tud csak vonzó lenni.

Az arany árfolyama emelkedett, ahogy a bitcoiné is az elmúlt hónapokban. És ez részben a márciusi bankösszeomlásoknak, Oroszország és Kína pozíciószerzésének, valamint az inflációnak köszönhető.

Ha az USA gazdasága beindul, Oroszország és Kína nem lesz releváns, a bankok stabilak lesznek, az inflációval való lépéstartás pedig sokkal könnyebb megoldható lehet bármilyen más eszközökkel, mint az arany.

Ilyen inflációkövető eszköz lesz a bitcoin, ami időnként korrelál a részvényekkel, mert sok tőzsdén kereskednek kriptocégek, mert van tényleges fix limitje, és mert valóban hasznos a kereskedelemben és a fizetéseknél.

Lehet, hogy nem tudsz még kávét venni vele, de 1000 dollár elküldése még mindig nagyon olcsó bitcoinban. Tehát akár infláció, akár nem infláció, akár növekedés, akár recesszió, a kriptovaluták egyedi kínálata a digitális jellegét tekintve, és mint elszámolási egység, és mivel még mindig az elfogadási szakaszban van, előnyös lehet mindenki számára.

Érdekelhet még: Fogy a vásárolható bitcoin, mi lesz a kínálattal?