A MicroStrategy billió dolláros értékeléssel bíró Bitcoin bank szeretne lenni

A Bitcoin a világ legértékesebb eszköze. A végjátékunk az, hogy a világ vezető Bitcoin bankja, vagy kereskedő bankja legyünk, vagy nevezhetjük Bitcoin pénzügyi vállalatnak is.” – nyilatkozta Saylor a Bernstein elemző és brókercég elemzőinek. A Bernstein brókercég elemzőinek adott interjújában Michael Saylor, a MicroStrategy alapítója és ügyvezető elnöke elmondta, hogy a vállalat végcélja az, hogy a vezető Bitcoin bank legyen.

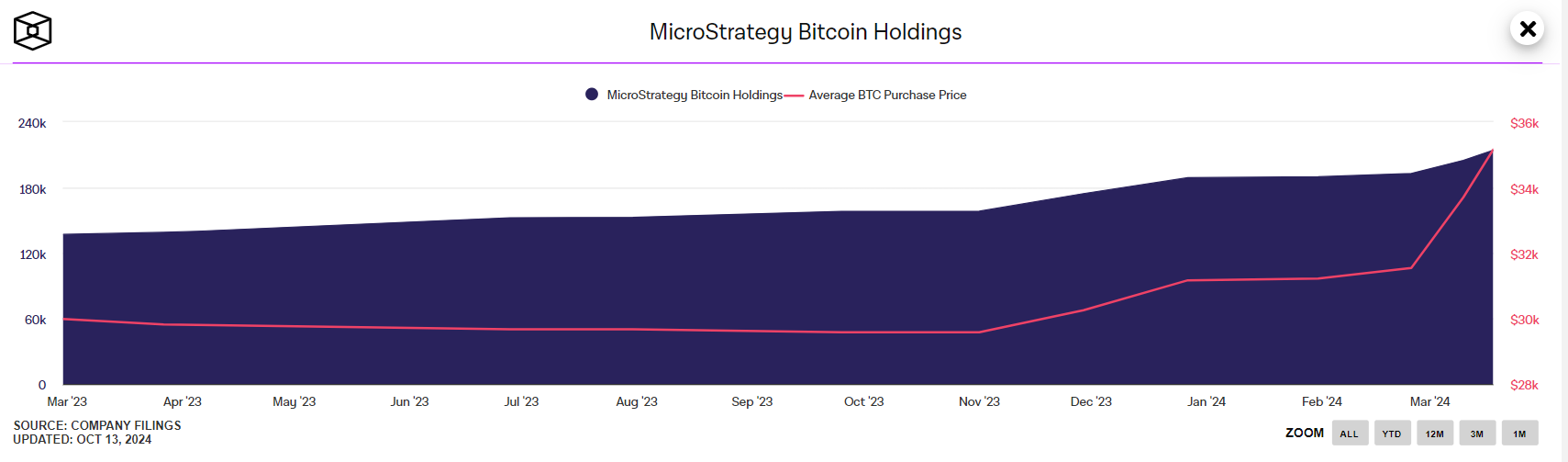

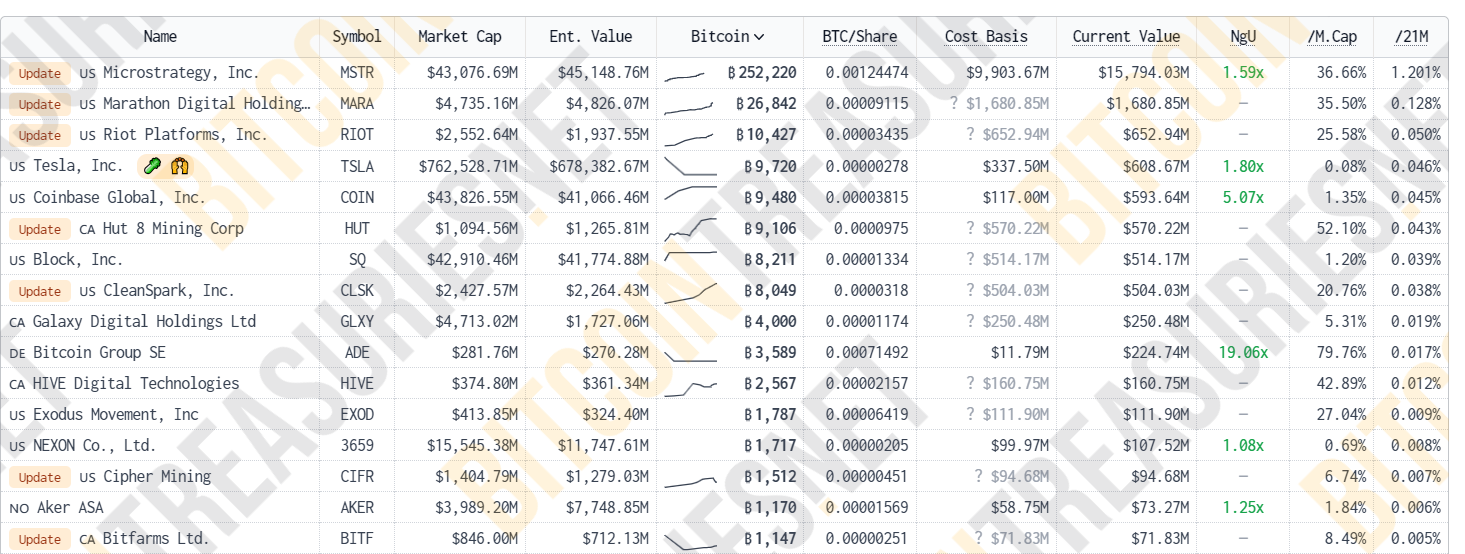

A MicroStrategy 2020 óta agresszívan vásárolja a Bitcoint, az adósság és a tőke felhasználásával maximalizálja a hozamot. Számos hagyományos befektetést felülmúlt ez a stratégiája. A cég legutóbbi, 7420 BTC értékű vásárlását a múlt hónapban jelentettek be. Ez a vásárlási kör 252 220 BTC-re emelte a birtokolt eszközök mennyiségét, amelynek értéke jelenleg valamivel több mint 15 milliárd dollár, mintegy 9,9 milliárd dolláros összköltséggel és 4 milliárd dollárnyi adóssággal szemben. Ez a bitcoin teljes, 21 millió darabos kínálatának 1,2%-ának felel meg. Ezzel a MicroStrategy a világ legnagyobb vállalati Bitcoin tulajdonosává vált.

A cég értéke könnyen 1 billió dollár felé nőhet

Michael Saylor tézise szerint a Bitcoin a 21. század legjobban teljesítő eszköze. Úgy látja, hogy a digitális tőke forradalmi formája, amely nagyon erős fedezetet nyújt az infláció ellen, és kiváló eszköz az értékmegőrzésre hosszú távon is. Saylor úgy véli, hogy a Bitcoin volatilitása vonzza a magas hozamot kereső befektetőket, és idővel az intézményi és lakossági portfóliókban is nélkülözhetetlenné válik.

Saylor úgy látja, hogy a MicroStrategy egy Bitcoin bank, amelynek fő tevékenysége a Bitcoin alapú tőkepiaci eszközök létrehozása a részvények, átváltható kötvények, fix kamatozású és elsőbbségi részvények terén, mondta a Bernstein digitális eszközökért felelős vezetője, Gautam Chhugani az ügyfeleknek egy pénteki jegyzetben.

„A vállalat 50%-os prémiummal kereskedik. Nagyobb volatilitással és ARR-rel, felépíthetünk egy olyan vállalatot, amely 100%-os prémiummal rendelkezik 150 milliárd dollár értékű Bitcoinhoz képest. Ezzel megalapozhatunk egy 300-400 milliárd dolláros vállalatot a legnagyobb opciós piaccal, a legnagyobb részvénypiaccal.” – folytatta. „És akkor alapvetően beléphetünk a fixed income piacokra, és közben egyre több Bitcoint vásárolunk. A Bitcoin értéke ekkor milliókra fog emelkedni, tudod, és akkor egy billió dolláros vállalatot hozunk létre”.”

A Microstrategy egyedi stratégiája

A cég stratégiája azon alapul, hogy hosszú távon hisz a Bitcoinban, mint a legjobb deflációs pénzben. Jelenleg a Bitcoin a globális pénzügyi tőke 0,1%-át teszi ki, és Michael Saylor előrejelzése szerint ez az arány 7%-ra fog emelkedni. Ez azt jelenti, hogy 2045-re egy Bitcoin ára 13 millió dollár lesz – magyarázta Chhugani.

Ha az amerikai tőkepiacok lehetővé teszik a MicroStrategy számára, hogy forrásokat gyűjtsön adósság, részvény és egyéb eszközök révén, akkor boldogan skálázódik és arbitrázsol az USD tőkepiacok és a Bitcoin között. Saylor várakozásai szerint évente 29%-kal nő az ő alapforgatókönyvében, magyarázta a Bernstein elemzője.

Arra a kérdésre, hogy mennyire skálázható a cég adósságstratégiája, Saylor így válaszolt: „Szerintem végtelenül skálázható. Nem látom problémának, hogy ne tudnánk további 100 milliárd dollárnyi tőkét bevonni, majd utána 200 milliárd dollárt. Ez egy billió dolláros eszközosztály, amely 10 milliárd dollárra, majd 100 milliárd dollárra nő. A kockázat nagyon egyszerű – ez a Bitcoin. Vagy elhiszed, hogy a Bitcoin valami, vagy nem hiszel benne.”

Egy Bitcoin bank, amely kölcsönöz, nem pedig hitelez

Chhugani kiemelte Saylor azon véleményét is, miszerint a Bitcoin mögöttes átlagos éves növekedési hozama elég vonzó ahhoz, hogy továbbra is a tőkepiaci arbitrázsból keressen pénzt, és ne adjon kölcsön Bitcoint, mint egy hagyományos banki modellben.

A MicroStrategy alapítója azzal érvelt, hogy a magánszemélyeknek, vállalatoknak és kormányoknak való hitelezés kockázatosabb, mint a „Bitcoinra való kölcsönzés”. Ez alatt a Bitcoinba való befektetést érti. Hozzátette, hogy a cég jelenleg nem tervezi, hogy kölcsönadja a Bitcoin állományát.

„Ehelyett úgy gondoljuk, hogy jobb ötlet 10 milliárd dollárt kölcsönvenni olyan emberektől, akik szívesen hitelezni, és 100 bázisponttal több hozamot adnánk nekik.” – magyarázta. „Ha egyszer túllépünk a volatilitáson és megtanuljuk kezelni, az általam előre látott medveforgatókönyv szerint a Bitcoin a következő évtizedben évente 22%-kal fog növekedni. Ki fizetne neked 22%-os kamatot?”

Miért nem tudják más cégek lemásolni a MicroStrategy stratégiáját?

Chhugani elmondta, hogy a MicroStrategy úgy véli, hogy áthidalta az USD és a Bitcoin piacát azzal, hogy befektethető eszközöket kínál, és a befektetőknek opciók és konvertibilisek révén kitettséget biztosít a Bitcoin volatilitásával szemben. Másrészt a MicroStrategy előnye az alacsony költségű adósság és a vonzó konverziós prémiumok. Ez egy olyan modell, amelyet a kisebb cégek nehezen tudnak lemásolni. A nagyobb cégek pedig változatos üzleti fókuszuk miatt nehezen tudnak ilyet kínálni.

A MARA Bitcoin bányászcég jelenleg a MicroStrategy után a második legnagyobb vállalati Bitcoin tulajdonos, a Bitcoin Treasuries szerint 26 842 BTC (kb 1,6 milliárd dollárnyi) állományával. A harmadik helyet pedig szintén egy bányászcég, a Riot Platform áll, ők több mint 10 ezer BTC-t birtokolnak.

„A kriptoökoszisztéma minden vállalatának, beleértve az összes Bitcoin bányászcéget és tőzsdét, mint a Coinbase, és a Block, el kellene fogadnia a Bitcoint, mint treasury tartalék eszközt. Ugyanannyi részvényesi értéket semmisítenek meg a mérlegükkel, mint amennyit a P&L-jükkel teremtenek.” – mondta Saylor. „Fokozatosan nyerjük meg az olyan cégeket, mint a Semler Scientific és a Marathon, amelyek már új álláspontot képviselnek. Arra számítok, hogy idővel még több bányászcég és tőzsde fogja követni a példájukat”.

Érdekelhet még: Michael Saylor szerint 10 év múlva a bitcoin teljes piaci készletének 99%-a már forgalomban lesz