A legjobb algoritmus alapú kereskedési stratégiák kriptók kereskedéséhez

Ha nagyon egyszerűen akarnánk megfogalmazni, akkor az algoritmus alapú kereskedési stratégiák számítógépes kódot alkalmaznak az eszközök kereskedésénél automatizáltan. Nagyon sok esetben automatizált kereskedési stratégiáknak is hívják ezt, a retail piacokon pedig egyszerűen trading botoknak nevezik.

Mostani cikkünkben 4 ilyen népszerű algoritmusos kereskedési stratégiát mutatunk be.

Miért használunk kereskedési botokat?

Az algoritmusos kereskedésnek nagyon sok előnye van a humán kereskedéssel szemben.

Először is, a botok mindaddig futnak, amíg le nem kapcsoljuk azokat. Ami egy pótolhatatlan előny a digitális eszközök piacán, ami sohasem zár be, és a kereskedés az év minden napján a nap 24 órájában zajlik.

A második előnye ennek a megoldásnak a gyorsaságból származik. A kereskedési robotok egy szempillantás alatt meg tudnak nyitni és le tudnak zárni egy ügyletet, erre egyetlen ember sem képes.

A harmadik és egyik legfontosabb előnye, hogy a botok érzelem nélkül képesek a kereskedésre. Nincs mohóság, nincs félelem, nincs jó hangulat, sem pedig depresszió. Ők csak egyszerűen elvégzik azokat a tranzakciókat, amiket a programozók beléjük kódoltak.

Ezek a felsorolt előnyök nagyban hozzájárulnak ahhoz, hogy ezek a kereskedési botok jövedelmezően tudnak működni, így felmerülhet a kérdés, hogy mely algoritmus alapú kereskedési stratégiák a legjobbak?

Az algoritmikus trendkövető rendszerek

Hogyha van már tapasztalatod más eszközöknél technikai elemzésekkel, akkor nagy valószínűséggel felismered a trendkövető rendszereket. Bármely trendkövető rendszer, amely működik a részvényeknél, árucikkeknél vagy devizakereskedelemnél, az felhasználható a kriptovaluták esetében is.

A trendkövető rendszerek azon a feltételezésen működnek, hogy a piacoknak van egy momentuma, amit te mint kereskedő kihasználhatsz. Nagyon sok mutató létezik, amely képes felismerni a trendeket a piacokon és a kapcsolódó irányokat.

A leggyakrabban használt és legkönnyebben megérthető a mozgóátlag keresztezések. Ez úgy működik, hogy a gyorsabb, például 20 napos mozgóátlag keresztezi a lassabb 50 napos mozgóátlagot. Ha a gyorsabb mozgóátlag felülről keresztezi a lassabb mozgóátlagot, ez általánosan egy vételi mutató, és bikapiacokra utal. Ha keresztezés alulról történik, akkor az egy medvepiacra utal.

Az átlagos reverzió

Habár a piacokon gyakran felismerhetők az erős trendek, sokszor ezek az erős trendek kiugrónak bizonyulnak, és az árfolyam visszamozog az átlaghoz nagyon sok esetben.

Más szavakkal kifejezve, ha azt látod, hogy az ár extrém nagy mozgást végez felfelé, vagy nagyon beesik, akkor nagy esély van rá, hogy hamarosan egy kiigazítás követi, és visszatér a normál sávba.

Az átlagos reverzió stratégiák a historikus átlagokat használják fel, és be lehet állítani, hogy hosszabb vagy rövidebb historikus átlagokat kövessen a kereskedő elvárásai vagy igényei alapján.

A standard eltérés reverzió

Ennek az ötlete a statisztikából ered, amely egyszerűen egy átlagos mozgásos eltérés az átlagtól.

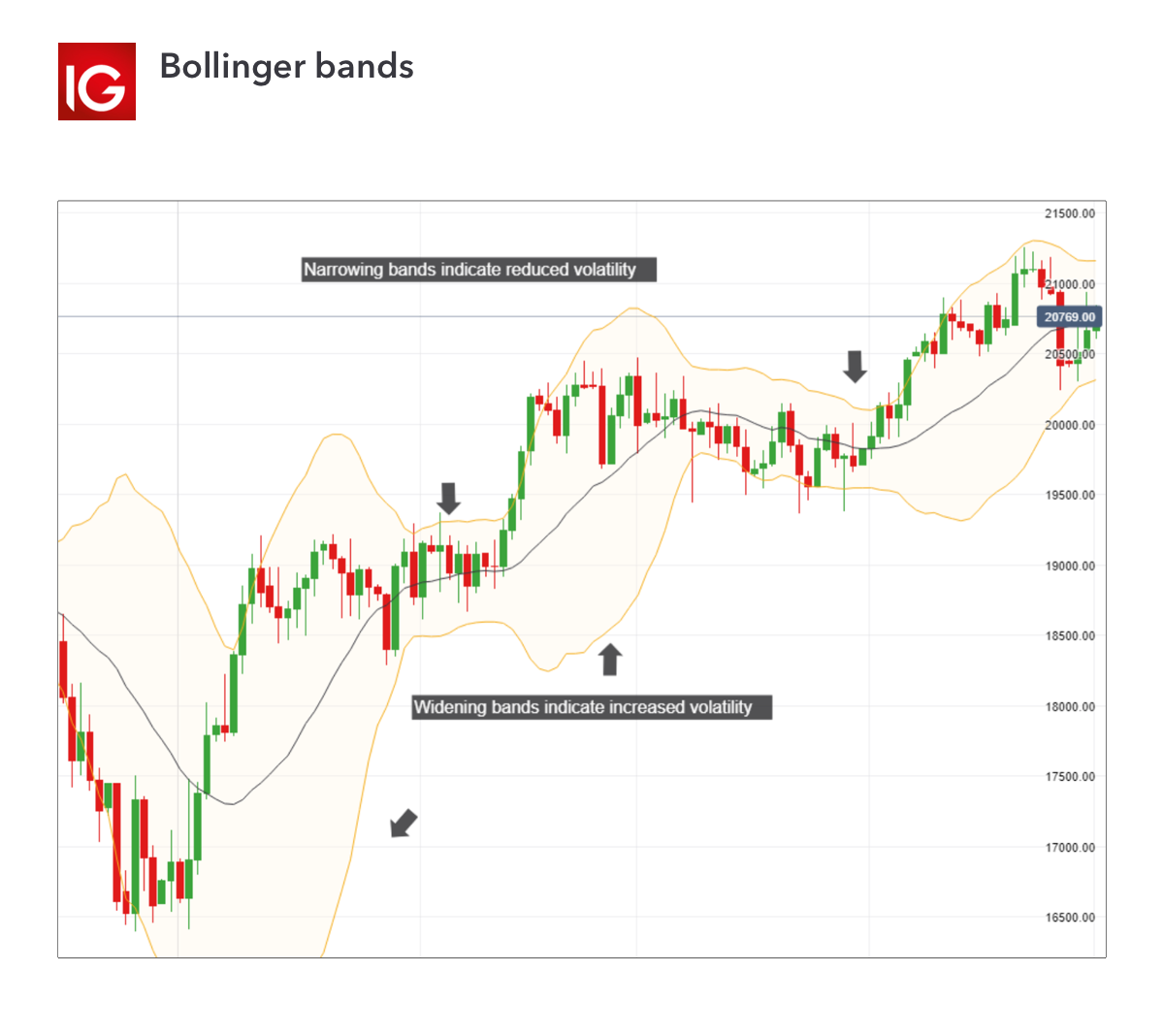

A kereskedésben két átlagos standard eltérést alkalmaznak, és a Bollinger-szalag mutató a legkedveltebb eszköz a standard eltérés alapú kereskedésnél. A Bollinger szalag lényegében két vonal, amely körbefogja az árfolyam mozgását, az egyik felülről, a másik pedig alulról, és mindkét vonal a standard eltérést mutatja az átlagtól.

Ha az árfolyam eléri bármelyik vonalat a kettő közül, azt túlvásároltnak vagy túladottnak tekintik, és azt várják, hogy visszatér az átlaghoz.

Algoritmusos arbitrázs kereskedés

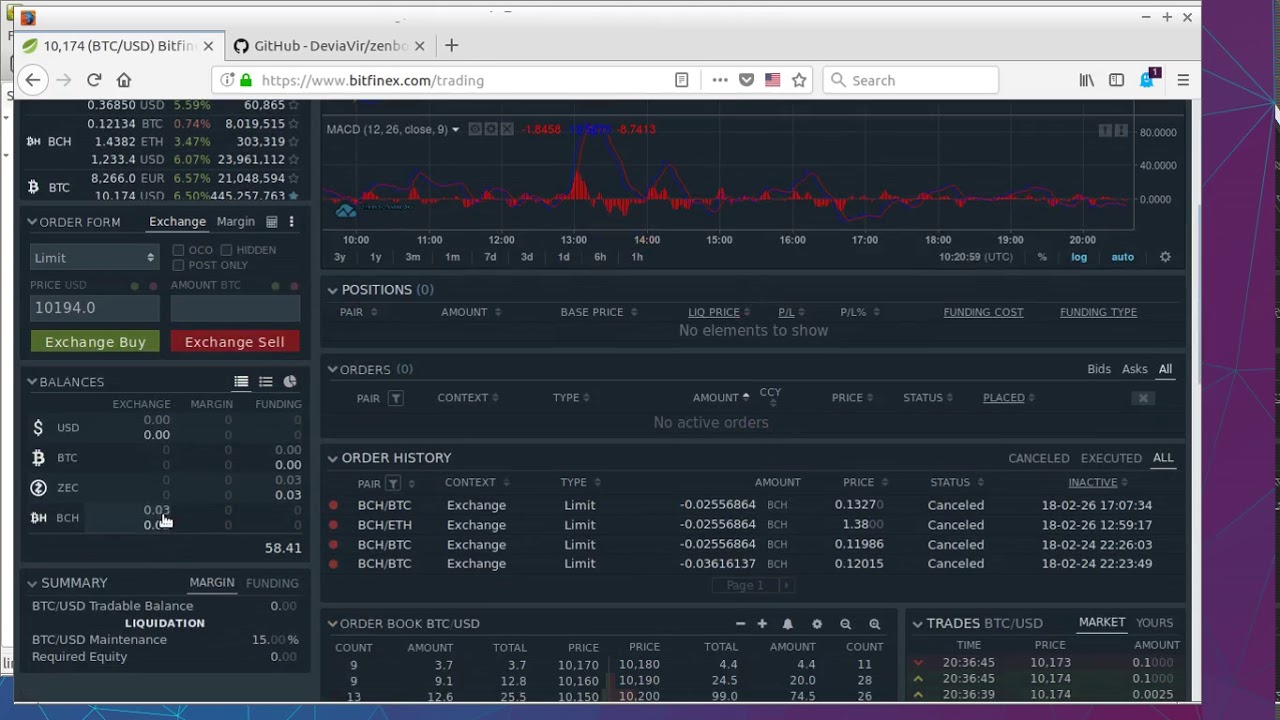

Az arbitrázs az egyik legsikeresebb és legnépszerűbb algoritmusos kereskedési lehetőség. Az arbitrázs kereskedésben kihasználod a tőzsdék közötti eltérő árazást, és ezzel kockázatmentes profitot zsebelsz be.

Mivel több száz tőzsde létezik, így szinte garantált, hogy ugyanannak az eszköznek az ára az egyik tőzsdén különbözni fog a többitől (pillants csak rá az arbitrázsfigyelőnkre és máris megérted a lényegét). Ekkor egyszerűen elég eszközt kell venni azon a tőzsdén, ahol az árfolyam alacsonyabb, és rögtön el kell adni ugyanazt az eszközt a másik tőzsdén, ahol magasabb az ár, és így profitot lehet realizálni nagyon könnyedén.

Természeten ahhoz, hogy kihasználd az árfolyamkülönbséget a két tőzsdén, nagyon gyorsnak kell lenned, mert lehet, hogy ez csak pár másodpercig áll fenn. És ez az, amiben az algoritmus alapú kereskedés a legjobb.

Nyílt forráskódú kereskedési botok

Ha ezek után azon töröd a fejed, hogy nekiállsz algoritmus alapú kereskedési programot írni, tudnod kell, hogy elég sok nyílt forráskódú kereskedési bot kódalapja érhető el. A leggyakoribb ingyenes és jól ismert kereskedési botok közé tartozik a Gekko, ZenBot és Freqtrade.

Ha ismered a MetaTradert és a MQL4/MQL5 programnyelvét, akkor egyenesen ebben is írhatsz kódot a kereskedéshez. Kezdőknek nagyon sok segítséget nyújt a MQL4 Community és a MQL5 Community.

Konklúzió

Tényként megállapítható, hogy az algoritmusos kereskedés a digitális eszközök piacán egyre kompetitívvé válik, de még vannak kihasználatlan lehetőségek főleg a technikai indikátorok és reverziós stratégiák esetében. Az arbitrázs alapú kereskedést már uralják az úgynevezett ’high-frequency traderek’, akik bivalyerős szerverekkel és villámgyors internetkapcsolattal zsebelik be a profitot.

Ha azonban van egy jó stratégiád, nagy eséllyel az lekódolható egy algoritmusba, amely automatikusan, beavatkozás nélkül elvégzi a kereskedést. Azonban ne feledkezz meg róla, hogy habár a kereskedés automatikus, felügyelet nélkül ezt sem lehet hagyni. A piaci körülmények nagyon könnyen megváltozhatnak, az algoritmus pedig folytatja a kereskedést akkor is, ha minden egyes tranzakció veszteséget hoz számodra.

Azonban ha következetes vagy, az algoritmusos kereskedési stratégiák nagyszerű lehetőséget kínálnak a kriptovaluta piacon is a profitszerzésre.