Miért van a legtöbb ICO bukásra ítélve?

Az alábbi cikkünkből megtudhatod miért van a legtöbb ICO (elsődleges token vagy kriptopénz kibocsátás) bukásra ítélve.

2017 június 12-én az Ethereum alapú Bancor tokenkibocsátást tartott. 153 millió amerikai dollárt, azaz körülbelül 40 milliárd forintot szedett össze 3 óra leforgása alatt. Nem, kedves Bitcoin Bázis Olvasók, nem néztétek el a számot. 153 misi 3 óra alatt!

Ha ez nem elég hogy kicsapja a biztosítékot, akkor mit szóltok a következőhöz: A BAT ICO 35 millió dollárt kalapozott össze 30 másodperc alatt!!! Ez körülbelül 316 000 000 forintos fizetést jelent másodpercenként. És ha még ettől sem esik le az állatok, akkor tudjuk még fokozni: hallottatok már az UET-ről? Az UET tokenkibocsátása 40 000 dollárt szenvedett össze 3 nap alatt. Tiszteletreméltó összeg, de ettől nem esünk hasra. De akkor miért is említetjük egy lapon a Bancor és a BAT ICO-val?

Nos, az UET jelentése angolul “Useless Ethereum Token”, azaz használhatatlan ethereum token, egy vicc-token voltaképp.

Az UET pitch marketingszövege így hangzik: “Az UET egy szabvány ERC20 token, szóval tudod tárolni az e-tárcádban vagy tranzaktálhatsz vele. Ezen kívül… semmi. Semmi mást nem tudsz vele csinálni.” És erre kaptak a befektetőktől 40 000 dollárt 3 nap alatt. Isten hozott az ICO-k őrült világában! Ahhoz kétség sem férhet, hogy az ICO-k 2 év alatt a feje tetejére állították a pénzügyi világot. A különböző fejlesztő csapatok csak 2017 első felében 1 milliárd dollárt gyűjtöttek össze ICO segítségével.

Az ilyen sikersztorik gyakran arra késztetik a mezei befektetőket, hogy rózsaszín szemüvegen keresztül szemléljék az ICO-kat, figyelmen kívül hagyva minden tényeken és statisztikákon alapuló információt. Tény: az ICO-k 99%-a bukásra van ítélve. És ezt nem egy temetkezési vállalat által felkért pap búcsúztató litániájából vettük. Az elmúlt pár évben több mint ezer kriptopénzt hoztak létre és 90%-a bukott. A tényt tovább súlyosbítja, hogy az ICO-k látszólagos sikereinek (lásd Bancor, BAT) hatására csalók tízezrei jelentek meg a piacon mindenféle ákom-bákom DApp (decentralizált applikáció amely peer-to-peer hálózaton fut központi szerverek helyett) alkalmazással és kriptopénzzel amivel nem értek el mást mint egy potenciális ‘ICO-lufi’ létrejöttét.

A bevezetőt szem előtt tartva próbáljunk meg választ találni a következő egyszerű kérdésre: „Miért van a legtöbb ICO bukásra ítélve?”

Egy gyors felelősséget kizáró nyilatkozat:

Mielőtt nekilátunk kivesézni az ICO-kat, egyet szeretnénk leszögezni. A Bitcoin Bázis csapata nem ICO ellenes. Hisszük, hogy az elsődleges tokenkibocsátás és a fehér könyv (white paper) valóban forradalmi megoldás és folyamatosan fejlődni fog annak érdekében, hogy még hatékonyabb eszközeivé váljanak a fejlesztőknek, kezdő vállalkozóknak forrásbevonáshoz és világmegváltó ötleteik megvalósításához (ugyanakkor reméljük, hogy ezek az ötletek többek lesznek mint csupán egy fehér könyv). A ténnyel nem vitatkozunk.

A „mossuk kezeink” nyilatkozat után viszont térjünk rá a lényegre.

Miért van a legtöbb ICO bukásra ítélve: a kegyetlen valóság

Hogyan is működik egy ICO?

Először a fejlesztő kibocsát korlátozott számban tokent. A korlátozott tokenszám garantálja, hogy a tokenek értékkel rendelkeznek és az ICO-nak van értelme. A tokeneknek lehet egy állandó, előre meghatározott értéke vagy épp növekedhet/csökkenhet a közösségi finanszírozás és a piaci árfolyam alakulásától függően.

A tokenek lehetnek egy platformra kalibrált fizetőeszközök (gondolj a csocsóhoz használt zsetonokra – csak csocsónál tudod használni azokat) vagy a tulajdonosainak különböző jogokat biztosító coinok a platformon belül (gondolj az éjszakai mulatóhelyeken kapott pecsétre amiért bizonyos mennyiségben ingyen sört is ihatsz).

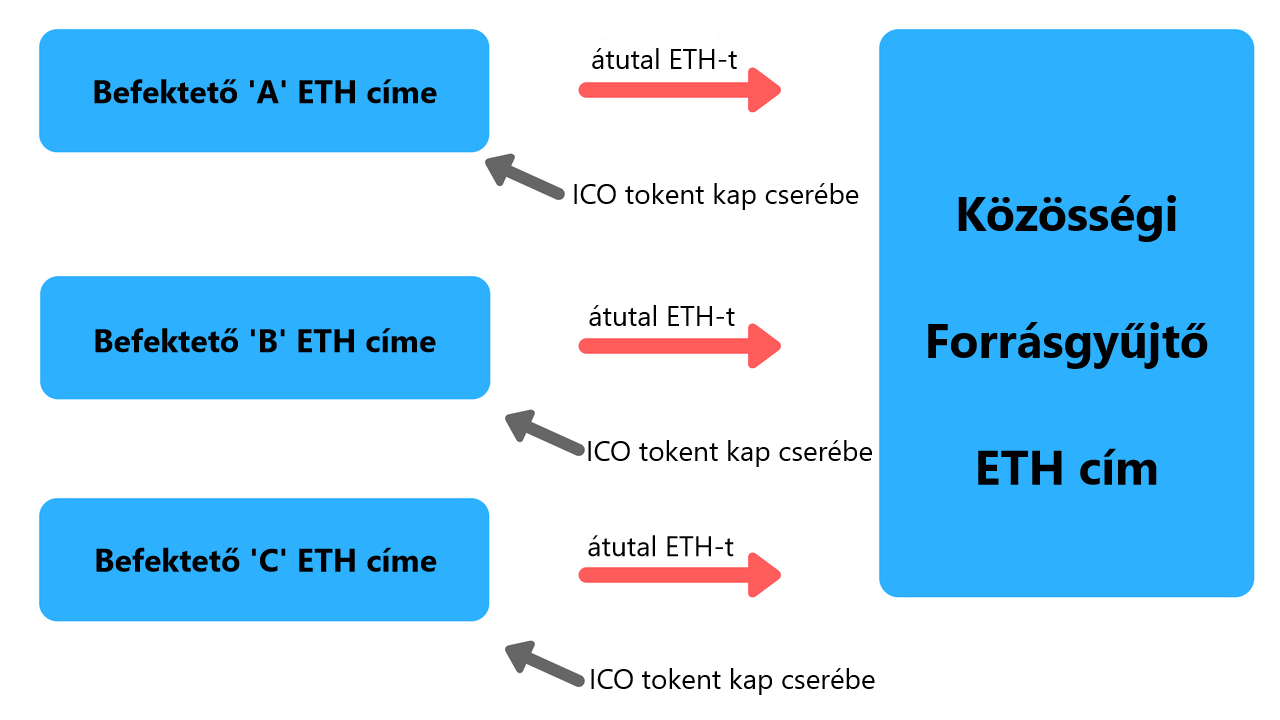

A tranzakció része elég egyszerű. Ha valaki venni akar a tokenekből, akkor küld egy bizonyos összegű ethert a forrásgyűjtésre létrehozott címre. Miután rögzítésre kerül a tranzakció a blokkláncon, a befektető megkapja az etherért járó tokenjét.

Voltaképp erről szól az ICO. De akkor miért is bukik el a legtöbb ICO? Fő indok, hogy a legtöbb fejlesztő/startupper nem fordít elegendő figyelmet az ICO-k alapját adó három alappillérre:

- Kriptogazdaságosság

- Hasznosság

- Biztonság

1. pillér: Kriptogazdaságosság

Néha vicces, hogy a legtöbb fejlesztő megfeledkezik az ICO-juk “kriptogazdaságosságáról” A kriptogazdaságosság két szóból tevődik össze: “kriptográfia” és “gazdaság”. Mialatt a legtöbb fejlesztő fokozott figyelmet fordít a kriptográfiai részre, a gazdasági részt nagy ívben elhanyagolja. Következménye, hogy a legtöbb token gazdasági megalapozottsága és szükségszerűsége messze-messze nincs kielemezve és átgondolva.

Ahhoz hogy egy token hosszú távon is értékálló legyen, szükség lesz megfelelő keresletre, de ez az ICO-k többségénél nincs így. Amit látunk legtöbb esetben, az fenntarthatatlan token inflálódás, amit inkább okoz a hibás gazdasági modellezés és a legnagyobb bolond elmélete (erről bővebben később).

Ezeknél a permanensen inflálódó tokeneknél a keresletnek folyamatosan magasabbnak kell lennie mint az infláció ahhoz, hogy hosszú távon is értékállók legyenek, ami általában piramisjátékok kialakulásához vezet.

Mielőtt jobban belemélyedünk, meg kell értenünk a legtöbb ICO alapvető közgazdasági modellezési problémáját.

Az ICO-kkal bárki tud pénzt bevonni az ötlete megvalósításához… NEM egy késztermék vagy szolgáltatás piacra dobásához, de egy ötlet megvalósításához. Ugyanakkor mielőtt az ötletből termék válik… az egy nagyon hosszú és fáradalmas procedúra és a végén még mindig marad 90-95% esély, hogy a kutyának sem kell.

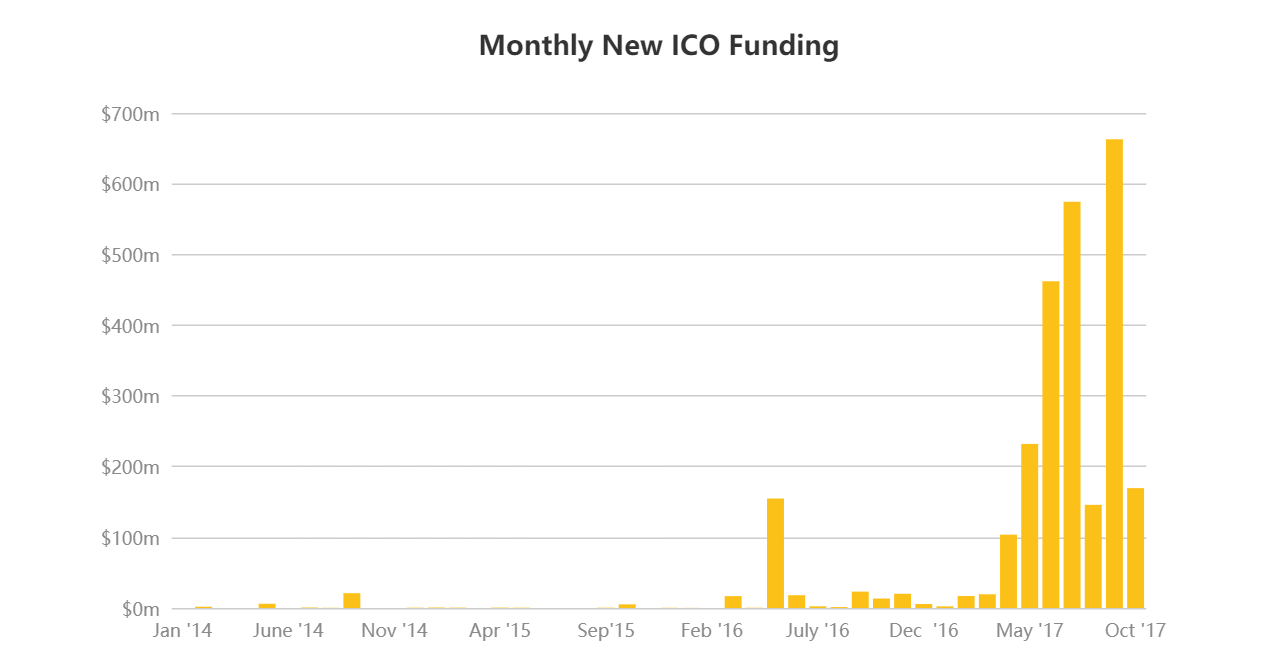

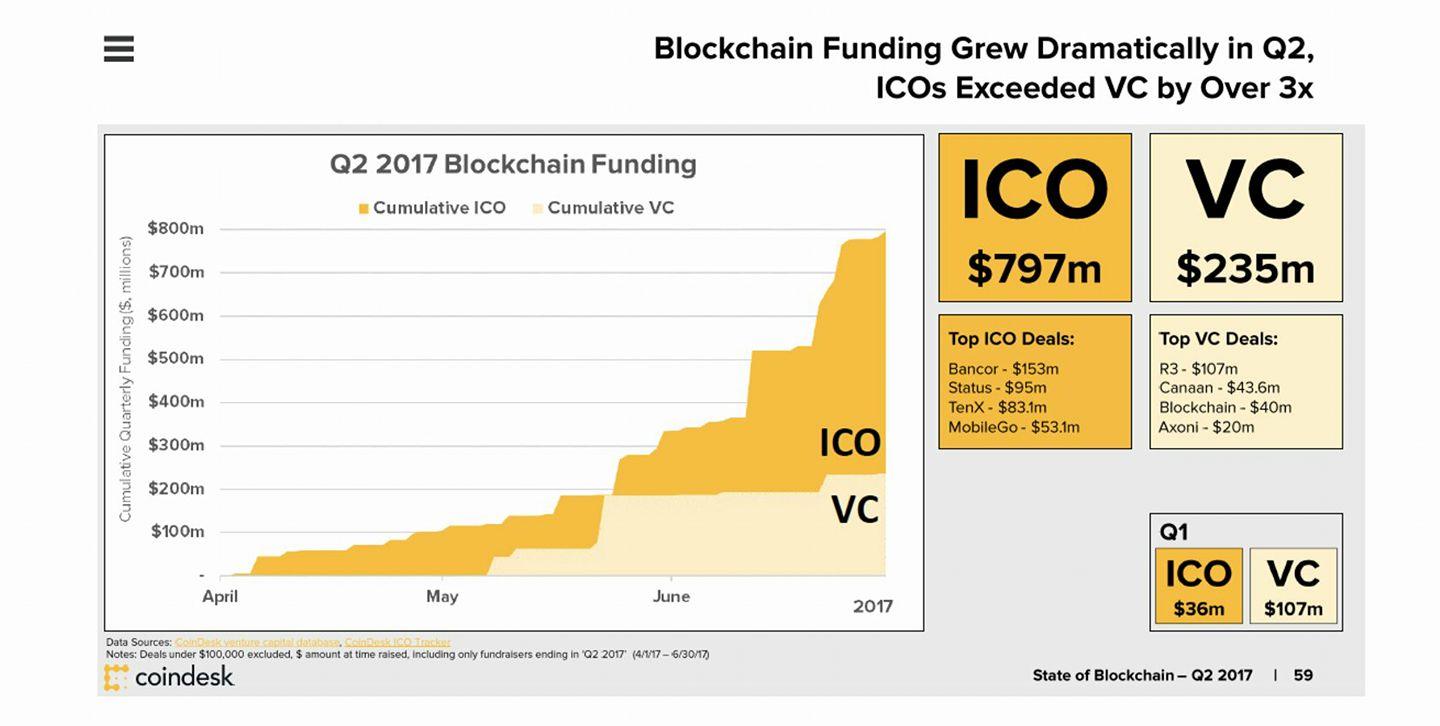

Az ICO-kba elsőként beszállók szabályosan letarolták a piacot az alacsony beszállási költségnek köszönhetően miközben a profitvárakozások a csillagos eget verik. Ennek eredményeképp a befektetők többségében kialakult a FOMO (angolul ‘fear of missing out’), azaz az elszalasztott lehetőségtől való félelem érzete és ennek következtében milliókat kezdtek olyan ötletekbe invesztálni amiknek még alfa verziója se volt. Hihetetlen de igaz, csak 2017 második negyedévében 800 millió dollár ömlött ICO-kba! Összehasonlításképp a kockázati tőke esetében csak 235 millió dollárnyi összegről beszélünk:

Drámaian nőtt a blokklánc forrásbevonás a második negyedévben. 3x annyi pénz ömlött ICO-kba mint kockázati tőke alapú blokklánc technológiai beruházásokba. Forrás: CoinDesk

Ezek azok a befektetők akiknek legjobb esetben sincs halvány lila gőzük a blokklánc működéséről és azért invesztálnak mert gyorsan akarnak meggazdagodni. E trendet látva a fejlesztők elkezdték másra helyezni a hangsúlyt. Ahelyett hogy olyan DAppokat/kriptopénzeket készítenének, ami valami újat és egyedit ad az ökoszisztémának, elkezdtek termékeket és szolgáltatásokat gyártani az ICO-knak.

A mantrájuk összefoglalható egy mondatban: „Rakj össze egy csili-vili fehér könyvet (white paper) amivel jó pénzt tudsz ICO-n összegyűjteni.” A gátlástalan spekuláció és a megfelelő átvilágítás hiányában itt jön a „nagyobb bolond elmélete” a képbe.

Mit jelent a nagyobb bolond elmélete?

A nagyobb bolond elmélet egy közgazdasági elmélet amely értelmében egy tárgy értéke nem csak a hozzáadott érték miatt nőhet, de az irracionális társítások miatt is. Művészet egy kiváló példa a nagyobb bolond elméletre. William de Kooning Interchange nevű alkotása nem azért cserélt gazdát 300 millió dollárért mert a piaci észérvek ezt tartják racionális összegnek, hanem mert van egy milliárdos mecénás (nevezetesen Kenneth c. Griffin fedezeti alapkezelő) aki nem sajnál érte kiadni ekkora összeget.

Willem de Kooning: Interchange (1955)

Szóval a nagyobb bolond elméletét alkalmazhatjuk az ICO-kra is. Van egy köteg DAppod és kriptopénzed amik nem igazán járulnak hozzá semmi újjal az ökoszisztémához. De mivel annyira ráfeszült már mindenki és annyi a dilettáns befektető, az értékük tovább emelkedik minden közgazdasági elméletet meghazudtolva. Eredmény: a token inflálódni kezd.

Ismételjük el mit is tudtunk meg eddig:

- A befektetők milliókat invesztálnak ötletekbe amik még csak alfa termékverzióval sem rendelkeznek.

- A befektetők kétségbeesetten pumpálják bele a pénzt mert azt hiszik, ICO-val gyorsan meggazdagodhatnak.

- Ahhoz hogy a fejlesztők pénzzel megtömve jöjjenek ki a dologból, inkább olyan termékeket készítenek amik az ICO-k céljait szolgálják, semmint valós hozzáadott értéket adnak egy terméknek és az ökoszisztémának.

- A nagyobb bolond elmélet miatt pedig a tokenek elkezdenek inflálódni.

Ha ez gyanúsan buborékra hasonlít, akkor jó a meglátás. Volt már hasonló és tudjuk hogyan végződik. Az ICO jelen állapota félelmetesen hasonlít a 90-es évek végén lezajlottakra. Azt mondják, aki nem ismeri a történelmet, az nagy valószínűséggel megismétli azt. Tekerjük vissza az órát két évtizeddel és lássuk mi is történt.

A dotcom-buborék

1997 tájékán kezdődött az internet térnyerése és technológiai cégek hada jött létre a semmiből. A befektetők sosem látott összegben kezdték el a pénzüket tech cégekbe invesztálni. Végezetül mindenki aki látta kibontakozni az internetes őrületet FOMO vásárlási pánikban tört ki és elkezdték olyan tanácsadó, befektetési cégekbe csatornázni a pénzüket, amelyeknek gőzük se volt az internetes vállalkozások üzleti potenciáljáról vagy hogy a megoldásaik működőképesek.

A józan ész a kukában landolt és még a ‘noném’ internetes vállalkozások is irdatlan pénzösszegeket gyűjtöttek IPO-val. Bár nem vagyunk nagy hívei Warren Buffetnek, de tőle való a következő idézet:

„Tény, hogy egy buborékpiacnak köszönhetően buborék vállalatok jöttek létre azzal a céllal hogy minél több pénzt húzzanak ki a befektetőkből és nem hogy pénzt termeljenek a befektetőknek. Sokszor az IPO és nem a profit célja lebegett elsődleges célként a vállalatok promótálóinak szeme előtt.”

ÉS BUMM!

Buffet a fején találta a szöget mert a vállalatok többsége, amelyek milliókat zsebeltek be a befektetőiktől, nagyot buktak és végül kiderült, a többségük egy nagy csalás. A lufi végül 2002-ben kidurrant. Vállalatok tömkelege zuhant a mélybe és vesztett milliókat egy év leforgása alatt. Az egyik leghírhedtebb példa a pets.com, amely 300 millió dollárt bukott 268 nap alatt!

Az ICO-k és a dotcom-buborék közötti hasonlóság félelmetes. Ahogy a dotcomok, úgy az ICO-k is rengeteg olyan befektetőt vonzottak, akik nem akartak lemaradni az aranylázról. Ahogy a dotcomoknál, úgy az ICO-k esetén is a befektetés 99%-a spekulációs célú. Meg kell értenünk, hogy az ICO cégek többsége nem kínál semmit. Legtöbbnek nincs alfa verziója se a végső termékről és nem kínál mást, mint árfolyam spekulációt és potenciális lehetőségek beváltatlan ígéretét.

Mint minden esetben, ezen cégek többsége elbukik a végső cél elérése közepett. Az Ethereum ICO azért működött olyan varázslatosan, mert volt egy eltökélt és tehetséges fejlesztői csapata, akik éjt nappallá téve azon fáradoztak, hogy sikerre vigyék az ötletüket. Hasonló dedikáltságot mutat a Golem projekt csapata is.

A hasonlóságok nyilvánvalóak és még belegondolni is félő mi lehet az eredménye. De tegyük hozzá, nem vagyunk piaci szakértők és mi is csak spekulálunk. Nem tudjuk hogy egy ICO-buborékban vagyunk vagy sem, sőt azt se, hogy ez egyáltalán buborék-e.

Ami tudunk, hogy ha a fejlesztők nem állnak le a „gazdagodj meg gyorsan” sémáikkal és kezdenek el fokozott figyelmet fordítani az induló ICO-kra és olyakat fejleszteni ami valós hozzáadott értékkel rendelkezik egy piacgazdaságilag életképes formában, akkor nagy a valószínűsége, hogy ugyanaz a történet fog lejátszódni mint a dotcom idején.

2. pillér: Hasznosság

Mi a hasznosság (angolul ‘utility’) definíciója? Hasznosság jelenti a teljes megelégedettséget, amit egy termék vagy szolgáltatás fogyasztásakor szerez a felhasználó. A legtöbb ICO nem maxolja ki a tokenjük hasznosságát. A tokeneknek teljes mértékben integrált részét kell képezzék az ICO-nak és növelniük kell a végtermék értékét.

Ha ICO fejlesztő vagy, légyszi kérdezd meg magadtól: Szétesik az üzleti terved, ha kiveszed a tokent a modellből? Ha a válasz nem, akkor nincs szükséged tokenre. Csak pár eset van mikor a tokenizálásnak értelme van. A legtöbben azért vesznek tokeneket hogy “hodl-eljék” (‘hold out for dear life‘) és még több bitcoint és ethereumot vegyenek belőle a jövőben! Ez minden amit a tokened ér?

Ha tokent használsz a vállalkozásodhoz, akkor teljes mértékben át kell látnod a szerepét és közben maximalizálnod a hasznosságát. Meg kell értened, hogy a tokenek többfunkciós eszközök is lehetnek ami rengeteg heurékát hozhat még a startupodba. Az üzletmodelled olyan kell legyen, ahol a tokenjeid a maximumig kihasználod.

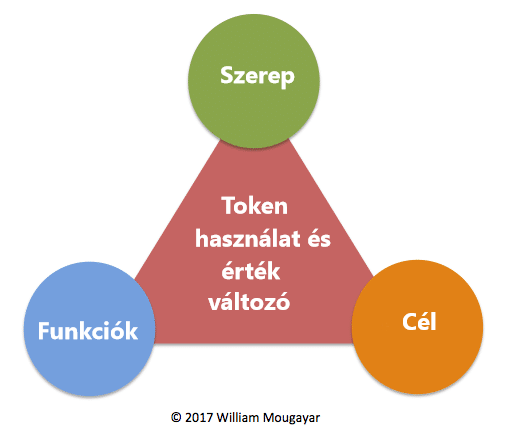

Ahogy William Mougayar is felhívja a figyelmet a Medium cikkeiben, három alapelvet kell szem előtt tartani a token hasznossággal kapcsolatban:

- Szerep

- Funkciók

- Cél

A három elv egy háromszög csúcsát adja és így néznek ki:

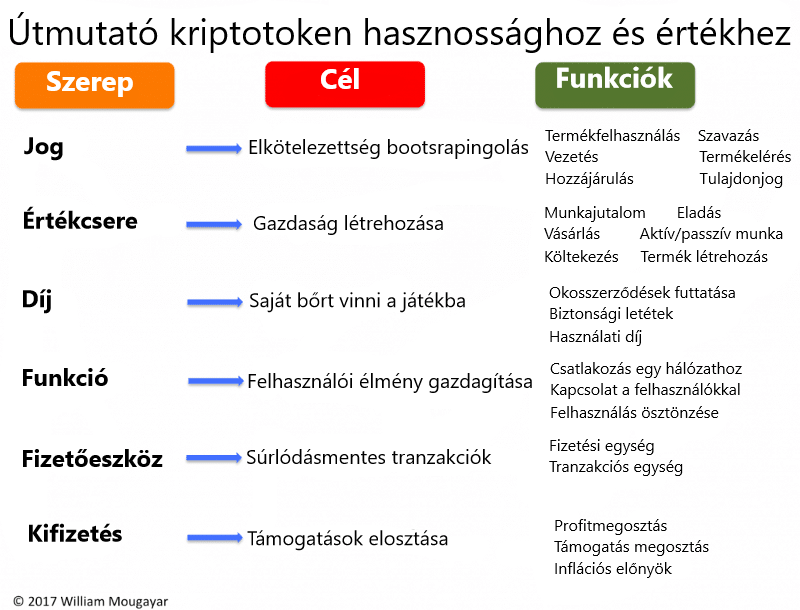

Minden token szerepnek megvan a saját funkciója és célja amiket a következő táblázat listáz:

Vizsgáljuk meg a token által felvehető szerepeket:

- Jog

Egy token birtoklásával, a tulajdonos bizonyos számú jogra tesz szert az ökoszisztémán belül. Pl. ha DAO kriptopénz lenne a tulajdonodban, akkor jogod van szavazni a DAO-n belül, hogy mely projekt legyen finanszírozva és melyik nem.

- Értékcsere

A tokenek egy belső gazdasági rendszert hoznak létre a projekt határain belül. A tokenek segítségével értéket tudnak adni és venni a rendszeren belül. Ez segít a felhasználóknak a jutalomszerzésben bizonyos feladatok elvégzése után. Egy ilyen belső, különálló gazdaság létrehozása és fenntartása a tokenek legfőbb feladata.

- Díj

A token egyfajta díjbeszedőként is operálhat amelyért cserébe bizonyos funkciókat tudsz elérni a rendszeren belül. PL. a Golemen GNT tokenre van szükséged hogy hozzáférj a Golem szuperszámítógéphez.

- Funkció

A token segíthet a tulajdonosainak növelni a felhasználói élményt az adott platformon belül. Pl. a Brave böngészőben a BAT token (a Brave-ben használt tokenek) segítségével a felhasználóknak joguk van hirdetéseket és más figyelem-alapú szolgáltatásokat elhelyezni a Brave platformon belül a felhasználói élmény gazdagítása érdekében.

- Fizetőeszköz

Használható értékmegőrzés céljából és ezáltal tranzakciók lebonyolítására is alkalmas az adott platform határain belül és kívül.

- Kifizetés

Segít egy adott projektben a nyereség vagy más kapcsolódó pénzügyi haszon méltányos elosztásában a befektetők között.

De akkor mindez hogyan is segíti a token hasznosságot?

Ha maximalizálni akarod a hasznosság összegét amit a tokened tud nyújtani, akkor nem csak egy, de több fenti tulajdonsággal is rendelkeznie kell a tokenednek. Minél több tulajdonsággal tudod felruházni a tokened, annál nagyobb hasznossággal és értékkel fog rendelkezni a platformod. Ha a tokened szerepét nem tudod érthetően elmagyarázni vagy nem lehet több mint egy tulajdonsággal felruházni, akkor a tokenednek nincs hasznossága és nélküle is fejlesztésre alkalmas a platformod.

Térjünk át egy másik érdekes koncepcióra amit „token sebességnek” neveznek.

Token sebesség közérthetően: A befektetők hosszú távon megtartják a tokened vagy azonnal megszabadulnak tőle? Ez a probléma a legtöbb ICO-val és token struktúrával, ugyanis inkább tartják likvidációs céllal, mint hosszú távú értékálló fizetőeszközként. Willy Woo végzett egy érdekes esettanulmányt a témában.

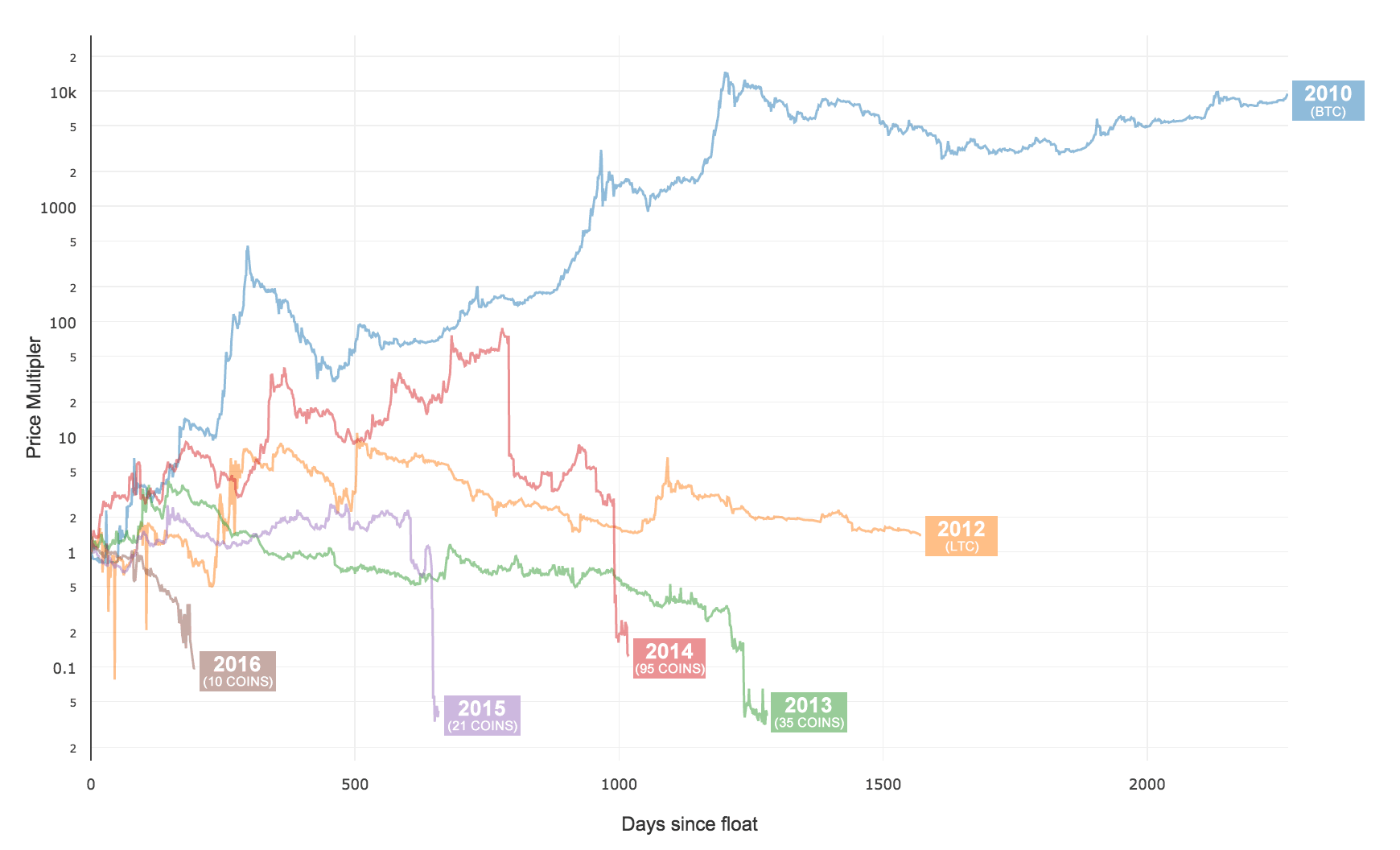

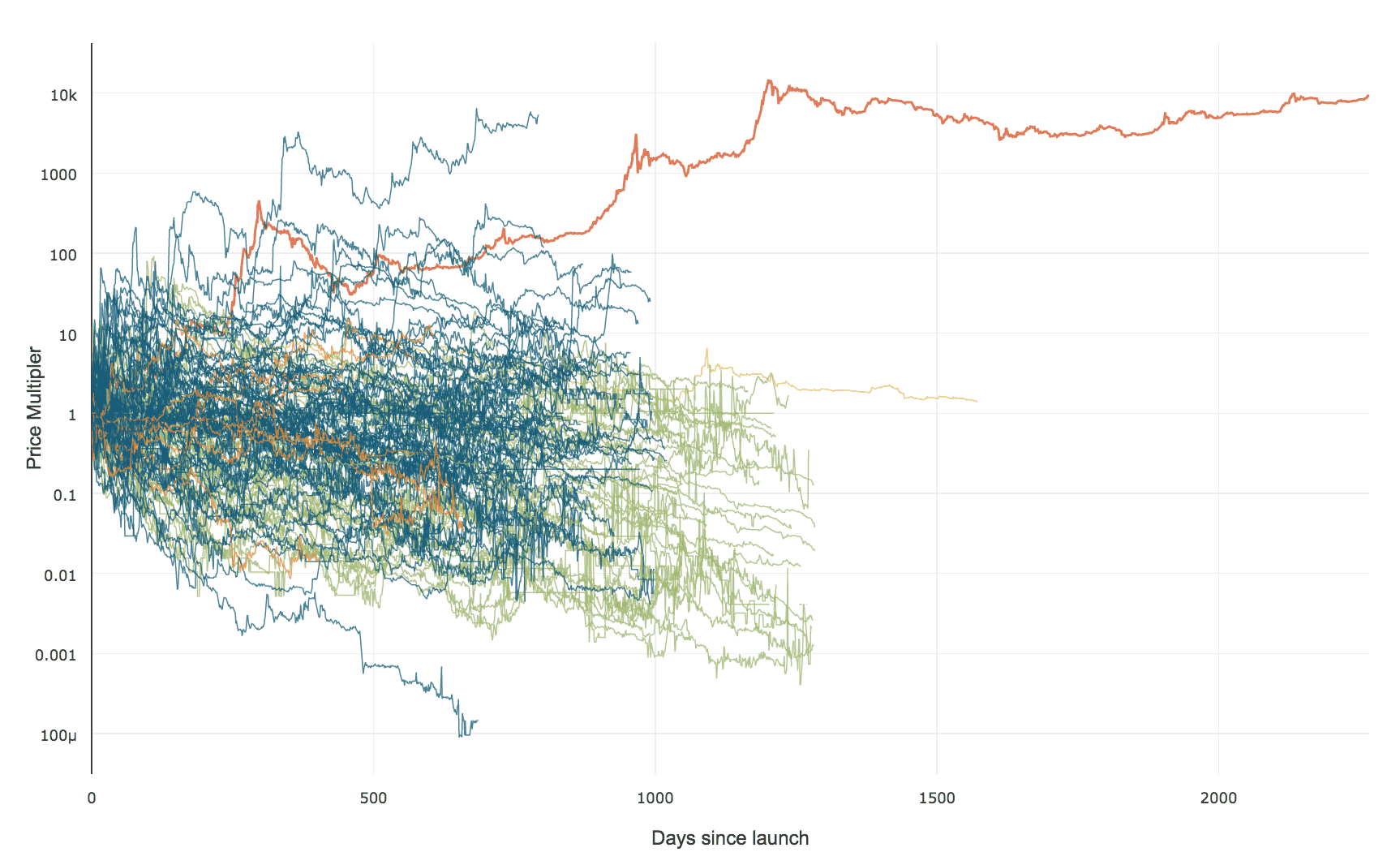

Woo ábrázolta 118 kriptopénz teljesítményét a bevezetéstől a grafikon felrajzolásának napjáig. Az egyetlen bekerülési feltétetel az volt, hogy a piaci kapitalizációnak el kell érnie a 250 000 USD-t legalább egyszer a létezése során. Lássuk mi lett az eredmény:

Forrás: WooBull

Megfigyeltétek azt a piros vonalat az összes többi felett? Az a bitcoin. Az egyetlen kriptopénz amely folyamatosan jó teljesít és válik fokozatosan erősebbé. (A kék vonal a bitcoin felett Woo szerint egy statisztikai eltérés).

Woo kutatása érdekesebbé válik ha tovább analizáljuk a grafikont. A következő képen csoportokba szedte a kriptopénzeket bevezetés dátuma alapján. Lássuk hogyan teljesítettek a kriptopénzek bevezetés évére csoportosítva:

Hűha! Ez már nem is néz ki annyira jól!

A grafikon azt mutatja, hogy a kriptopénzek évről évre rosszabbul teljesítenek. Ennek az oka is egyszerű. Egyre több ICO átverés van a piacon és a fejlesztők nem készítenek értékálló projekteket. Ennek következménye, hogy számos token van amelyet csak eladási céllal vesznek és pontosan ezért áll toronymagasan a bitcoin és ethereum a többi kriptopénz fölött. Az okos befektető tudja, hogy e kettő hosszú távú értékálló tulajdonságokkal rendelkezik.

Pontosan ezért kell a fejlesztőknek fokozott figyelmet fordítani a token sebességre. A bitcoin és ethereum értéke azért ilyen magas mert alacsony sebességű kriptopénzeknek számítanak.

Számszerűsítsük a token sebességet (TS):

TS = Teljes Kereskedési Volumen / Átlagos Hálózat Érték

Tehát, minél nagyobb a kereskedési volumen, azaz minél többet kereskednek az adott kriptopénzzel, annál nagyobb a token sebesség. Következtetésképp alacsony a hálózat értéke és magas a sebesség.

Ha kielemezzük ezt a bitcoin perspektívájából, akkor rögvest nyilvánvaló lesz miért alacsony a sebessége:

- Nincs még egy kriptopénz amely akkora hálózat értékkel rendelkezik mint a bitcoin.

- Senki sem akarja eladni a bitcoinját, mert tudja, hogy értékálló.

Mit tudnak a fejlesztők tenni hogy alacsonyan tartsák a token sebességet? Egyszerű: el kell kezdeniük komolyan dolgozni és alaposan felülvizsgálni a tokenjeiket. Valamint meg kell vizsgálniuk, hogy mennyire használják ki a tokenjeiket. Továbbá érdemes megválaszolniuk a következő kérdéseket is:

- Szüksége van a projektnek tokenre?

- Teljes mértékben ki van használva a token és maximumom van a token hasznosság is?

- A token csak a kezdeti likvidációs célból hasznos?

- Van értelme hosszú távon tartani a tokent?

- A token több tulajdonsággal is rendelkezik?

Csakis akkor, ha a fejlesztők a tokenjük hasznosságán dolgoznak, csak akkor tudnak valami újjal hozzájárulni a kriptopénz/blokklánc technológiai ökoszisztémához.

3. pillér: Biztonság

Elérkeztünk a harmadik pillérhez, a biztonsághoz.

Az ICO-d során és rögvest azonnal utána egy óriási célkereszt van a hátadon. Ha nem fordítottál elegendő figyelmet a biztonságra, hekkertámadás áldozatává válsz és szépen megkopasztanak. A Chainanalysis elemzése szerint:

“Több mint 30 000 ember vált ethereummal kapcsolatos hekkertámadás áldozatává, 7 500 USD-t vesztve átlagosan fejenként, mialatt az ICO-k körülbelül 1.6 milliárd dollárt gyűjtöttek 2017-ben.”

A Chainalysis megállapítása szerint a 10-ből 1 befektető lopás áldozatává válik! Az arány brutális.

A bűnesetek többsége három kategóriába sorolható:

- Hibás kód

- Adathalászat

- A címek hibás menedzsmentje

Hibás kód

Talán a leghirhedtebb példa erre a DAO támadás volt.

A DAO azaz magyarul a decentralizált autonóm szervezet egy bonyolult okosszerződés amely célja, hogy forradalmasítsa az Ethereumot. Egy decentralizált kockázati tőkealap, amellyel minden jövőbeli DApp finanszírozását akarták megoldani.

Elég egyszerű volt a működése. Ahhoz hogy DAppot tudjon valaki létrehozni és külső forrást bevonni, ahhoz “DAO tokeneket” kell vásárolni meghatározott ether összegért cserébe. A DAO tokenek indukálták, hogy a fejlesztő hivatalosan is a DAO rendszer tagja és szavazati joggal rendelkezik.

Ha valamilyen okból kifolyólag a fejlesztő és adott felhasználók csoportja nem volt elégedett a DAO-val, akkor akár ki is válhattak belőle a „Split Function” használatával. A funkció segítségével visszatérítésre kerül a befektetett ether összeg és egy alternatív „bébi DAO” létrehozására is lehetőség van. Sőt, több DAO token tulajdonossal közösen is le lehet válni a DAO-ról és saját bébi DAO-t kreálni miután ugyanúgy lehet ajánlatokat fogadni.

Egyetlen feltétel volt a szerződésben: miután egy felhasználó kiválik a DAO-ból, 28 napig nem költheti el az ethert. És itt rejtekezik a hiba. Egyesek ugyan jelezték a DAO fejlesztőinek a hibát, akik válaszképp inkább elbagatelizálták a dolgot, mondván, nem fog rendszer szintű problémát okozni. Ennél nagyobb tévedést el sem követhettek volna.

A DAO támadás

2016 június 17-én egy hekker kihasználta ezt a DAO hibát és a DAO források egyharmadát kiszipkázta a rendszerből. Ez durván 50 millió dollárt jelentett. A hekker által felfedezett kiskapu elég nyilvánvaló volt.

Ha valaki ki akar lépni a DAO-ból, akkor azt egy kérelem elküldésével teheti meg. A ‘split’ funkció a következő két lépést követi:

- A DAO tokenekért cserébe a felhasználó visszakapja az etherjét.

- Regisztrálja a tranzakciót a főkönyvön és frissítit a belső token egyenleget.

A hekker azonban egy rekurzív funkciót helyezett el a kérelemben ami a következőképpen módosította a ‘split’ funkciót:

- A kérelem után visszaveszi a DAO tokeneket a felhasználótól és visszatéríti az ethert.

- A tranzakció főkönyvi regisztrálása előtt, a rekurzív funkció visszaállította a kódot és még több ether utalására késztette a hálózatot ugyanannyi DAO tokenért cserébe.

Ez egészen addig folytatódott amíg 50 millió dollár értékű ether nem gyűlt össze egy bébi DAO-n. És ahogy feltételezhetjük, káosz lett úrrá az ethereum közösségen. Az ether ára 20 dollárról 13 dollárra zuhant (nem vészes a mostani 340 dollárhoz képest). Mindmáig a történelem legsúlyosabb ICO hekkertámadása. A következménye olyan súlyos volt, hogy az ethereum két kriptopénzre bomlott: Ethereumra és Ethereum Classicra.

Adathalászat

Van itt még egy igazán félelmetes dolog amiről tudni kell.

Adathalász csalásokkal több mint 225 millió dollárral ekvivalens ethereum kárt okoztak a hekkerek. Ahogy a fejezet elején említettük, több mint 30 000 ember vált ethereum ICO hekkertámadás áldozatává, átlagosan 7 500 USD-t vesztve fejenként.

De mielőtt folytatnánk, mi is az adathalászat?

Adathalászat során a csalók megszerzik a felhasználók privát adatait (pl. bankkártya adatok) úgy, hogy közben egy megbízható és népszerű platformnak adják ki magukat. A legtöbb esetben a csalók emailt használnak de nem ritka a közösségi média használata sem.

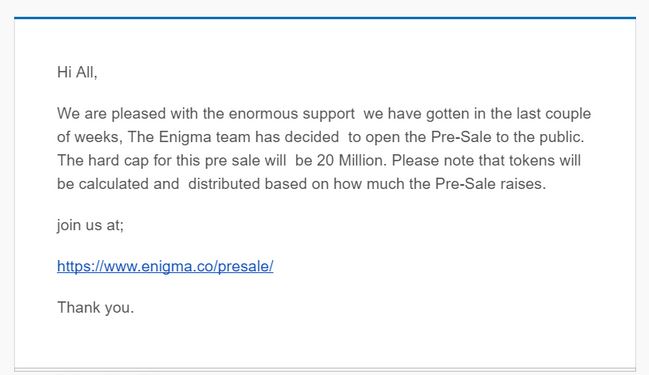

Példa egy adathalász e-mailre. Szinte semmiben sem különbözik a valós tokenkibocsátó csapat emailjétől, csak a feladó emailcíme és a linkje ami egy hasonló, de a csalók által üzemeltetett oldalra irányít át.

Fejlesztőként nagyon óvatosnak kell lenni az ilyenekkel kapcsolatban. Képzeljük el, hogy kiadod a bankkártya adataidat vagy épp az ethereum címedet az ICO előtt. Az is egyértelmű kell legyen, hogy a befektetőket még többször verik át mint a fejlesztőket. A befektetők átverésének egyik népszerű példája még, hogy egy hamis közösségi média profilt hoznak létre, ami szinte azonos az eredeti ICO oldalon látható személyekkel és a befektetők manipulálásával pénzt csalnak ki tőlük.

A címek hibás menedzsmentje

Ha fejlesztő vagy, 3 kérdést kell feltenni magadnak:

- Hol tárolod a privát kulcsaidat?

- Hogyan véded az e-tárcád?

- Hogyan véded az ügyfeleid tokenjeit a platformon?

- Kivel osztod meg a többlépcsős hitelesítésű (multi-sig) tárca kulcsaidat?

Ha fejlesztő vagy, a befektetők egyik legfőbb dilemmája, hogy vajon mi fog téged arra késztetni hogy elfuss a pénzükkel? Ami tényleg valid kérdés. Egyik módja hogy megkíméld magad az ilyen kérdésektől, ha többlépcsős tárcát használsz.

Mi az a multi-sig tárca?

A legegyszerűbb módja a többlépcsős hitelesítésű (multi-sig) tárcák megértésének, ha olyan széfek működésére gondolunk, amikhez több kulcsra van szükség. A többlépcsős tárcáknak 2 előnye van:

- Extra biztonságot nyújt a tárcának és megkímél az emberi tévedéstől

- Sokkal demokratikusabb tárca, amihez nem csak egy felhasználó férhet hozzá

Hogyan véd a multi-sig tárca az emberi hibától?

Vegyük a BitGo példáját, az egyik prémium többlépcsős tárca szolgáltatót. 3 privát kulcsot adnak ki. Az egyiket a cég tartja magánál, a másodikat a felhasználó és egy a tartalék amit a felhasználó vagy megtart, vagy átad egy hozzá közel álló megbízható személynek.

A BitGo-n történő tranzakcióhoz minden esetben használni kell 2 kulcsot a 3-ból. Szóval ha hipotetikusan hekker vagy, egyszerűen túl sok fáradság lenne 2 darab privát kulcsot megszerezni. Ezen felül, ha elveszik a privát kulcs még mindig rendelkezésedre áll a tartalék kulcs, amit egy megbízható ismerős, rokon őriz.

Felmerül a kérdés: hogyan járul hozzá a többlépcsős tárca egy demokratikusabb tranzakciós környezet kialakulásához? Képzeljük el, hogy 10 emberrel dolgozol együtt egy cégnél és a 10-ből 8 ember hozzájárulása szükséges hogy pénzt tudj utalni.

Olyan szoftverrel, mint például az Electrum, könnyen létrehozható egy multi-sig tárca akár 10 kulccsal is. Ezzel bárki hibamentesen tud totál demokratikusan tranzakciókat végrehajtani a cégénél. Egyben megelőzhető a befektetői pénz tárolására vonatkozó kényes kérdés a tokenkibocsátásnál. Tegyük fel, hogy ICO során a fejlesztők nyilvánossá tesznek 5 kulcsot és azokat olyan megbecsült kriptoközösségi személyeknek adnak át, akiknek nem érdekük hogy elcsalják az ethert és alapból bizalmat keltenek a befektetőkben.

Viszont megjegyeznénk, még a többlépcsős tárcák is hekkelhetőek. A tárca annyira biztonságos amennyire a kódolása. Július 19-én a hekkerek kegyetlenül kihasználtak egy sebezhetőséget a Parity Multsig platformján és mintegy 30 millió dollárt csapoltak le róla.

Tehát kijelenthető, hogy ICO kibocsátás esetében minden körülmények között a legmagasabb fokú biztonsági intézkedéseket kell követni. Senki se akar ilyen Twitter üzenetre felébredni:

Website has been hacked.

— CoinDash.io (@coindashio) July 17, 2017

Végezetül

A tokenkibocsátás nagyon menő dolog manapság és az évente lebonyolított ICO-k száma 2016-hoz képest az egekbe szökött, több mint 2 milliárd amerikai dollár befektetői forrást bevonva a cikkírás pillanatáig:

Forrás: CoinDesk

A cikkben részletezett tényezők miatt viszont kijelenthető, hogy az ICO tokenkibocsátás jelentős hányada bukásra van ítélve és előbb-utóbb a fejlesztők kénytelenek lesznek elszámolni a befektetői pénzzel, mind a befektetők és mind az állami szabályozó szervek felé (ami jelen esetben csak elvétve létezik, de a trend nyilvánvaló). Az elsődleges tokenkibocsátás valóban forradalmi újítás, ezzel nem vitatkozunk. Ugyanakkor fejlesztőként, startupperként, ha az egyetlen cél, hogy befektetői tévhitekre alapozva minél több forrást vonj be egy gazdaságilag megalapozatlan, kiforratlan és butyuta projektre, akkor jobb ha bele se kezdesz. Az ICO-k többsége manapság pénzcsinálási eszközként funkcionál ahelyett, hogy segítségével valami valóban innovatívat és forradalmit hoznának létre.

- Miért akarsz ICO-t?

- Lesz értéke a tokenednek?

- Biztos hogy nem csak azért csinálod, mert gyorsan akarsz meggazdagodni?

Ha nem tudsz határozottan válaszolni a fenti kérdésekre, kérünk, ne kezdj ICO-ba, mert csak a vélt/valós buborékot hízlalod. Kezdj valami értelmesebbe. Próbálj meg valami újat adni a kripto-ökoszisztémának, az emberiségnek és ne olyat, ami csak kihasználja azt.