Hogyan lehet passzív jövedelmre szert tenni a peer-to-peer hitelezéssel

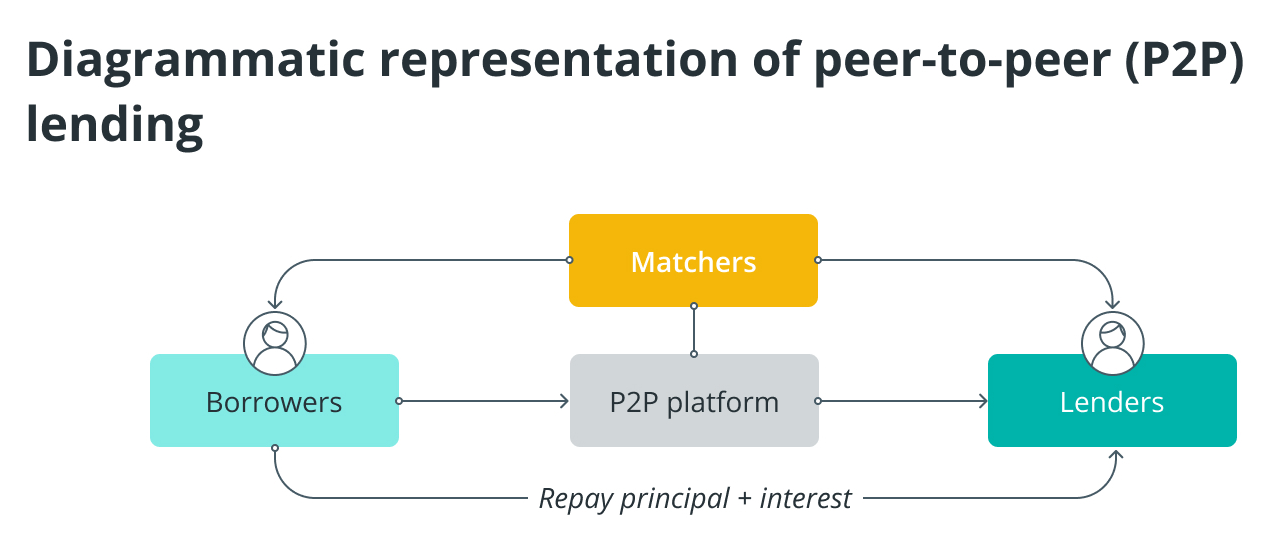

A peer-to-peer (P2P) hitelezés egy olyan lehetőség, amellyel az egyének közvetlenül kölcsönözhetnek pénzt másoknak anélkül, hogy hagyományos pénzügyi intézményeket, például bankokat kellene bevonniuk az ügyletbe. A peer-to-peer (P2P) hitelezés az online platformok segítségével közvetlenül összekapcsolja a hitelezőket és a hitelfelvevőket

A P2P hitelezés során a kölcsönt kereső magánszemélyek vagy vállalkozások úgy kérhetnek finanszírozást, hogy hitelkérelmeket készítenek egy P2P platformon. Az egyéni befektetők vagy intézményi hitelezők elemezhetik ezeket, és a kockázattűrő képességük és a várható hozam alapján dönthetnek a finanszírozásról. A P2P hitelezési platformok közvetítőként működnek, lehetővé téve a hitelkérelmezési, hitelbírálati és hitelkiszolgálási folyamatokat. A technológiát kihasználva javítják a felhasználói élményt, és összekapcsolják a hitelezőket és a hitelfelvevőket.

A P2P hitelezési platformok a székhelyük szerinti ország által előírt jogi szabályrendszeren belül működnek. A platformoknak be kell tartaniuk az összes vonatkozó törvényt és jogszabályt, különösen a hitelfelvevők és a befektetők védelmére vonatkozó törvényeket.

Példák P2P hitelezési platformokra

A LendingClub az Egyesült Államok egyik legnagyobb P2P hitelezési platformja. Személyi kölcsönöket, üzleti kölcsönöket és autórefinanszírozási lehetőségeket is kínál. A Zopa egy másik kiemelkedő P2P hitelezési platform az Egyesült Királyságban. Személyi kölcsönöket és befektetéseket is kínál.

Az Aave egy decentralizált P2P hitelezési platform az Ethereum blokkláncon, amely lehetővé teszi a felhasználók számára, hogy kriptovalutákat kölcsönözzenek a kereslet és kínálat dinamikáján alapuló kamatlábak mellett. A funkciók széles skáláját kínálja, beleértve a likviditásbányászat ösztönzését, a gyorskölcsönöket és a fedezett kölcsönzést.

Hogyan működik a P2P hitelezés?

Értsük meg a P2P hitelezés folyamatát egy példán keresztül. Tegyük fel, hogy Bob 10 000 dollárt szeretne kölcsönkérni, hogy kifizesse az adósságát. Egy P2P hitelezési platformon benyújt egy hitelkérelmet, és megadja a pénzügyi adatait és a hitel indoklását. Miután értékelte John hiteligényét, a platform listázza a hitelkérelmet.

Egy Alice nevű platform felhasználó elolvassa John hitelkérelmét, és úgy dönt, hogy 1000 dollárral finanszírozza a kölcsönt, mert úgy gondolja, hogy az megfelel a befektetési filozófiájának. Mivel további hitelezők is követik a példáját, Bob megkapja a 10 000 dollárt. A P2P hitelezési hálózat a hitelezők között szétosztja Bob havi törlesztőrészleteit, amelyek a tőkét és a kamatot is tartalmazzák. Bob kamatot fizet, ami Alice-nek és a többi hitelezőnek hozamot biztosít a befektetésük után.

Fedezett és a nem fedezett P2P hitelezés

A fedezett és a fedezetlen P2P hitelezés a hitelezés két különböző megközelítése a peer-to-peer platformok keretében. A fedezett P2P hitelezés olyan hitelekre utal, amelyek fedezetéül olyan hagyományos eszközök szolgálnak, mint az ingatlan vagy az autó, illetve a kriptovaluták. Ha a hitelfelvevő nem teljesít, a hitelező lefoglalhatja és eladhatja a biztosítékot, hogy visszaszerezze a pénzét.

A fedezetlen P2P hitelezés azonban nem követeli meg a biztosítékot. A hitelezők a hitelfelvevő hitelképességére és pénzügyi hátterére alapozzák a kockázatértékelést. Nemteljesítés esetén a hitelezők gyakran fordulnak jogi eljárásokhoz az adósságbehajtás érdekében, mivel nem rendelkeznek konkrét eszközökkel, amelyeket nemteljesítés esetén lefoglalhatnának.

A P2P platform biztosítéki és fedezeti politikáját, kamatlábait és kockázatait mind a hitelfelvevőknek, mind a hitelezőknek gondosan mérlegelniük kell, amikor a fedezetlen hitel felajánlását fontolgatják.

A P2P hitelezésbe való befektetés kockázatai és előnyei

Milyen kockázatokkal jár ez a tevékenység?

Nemteljesítési kockázat: A P2P hitelezés a hitelfelvevők nemteljesítése miatt kockázatos. A hitelfelvevők nem teljesítenek, így a hitelezők elveszíthetik az alaptőkéjüket és a kamatbevételeket.

Hitelkockázat: A P2P hitelezők különböző hitelképességű magánszemélyeknek és kisvállalkozásoknak nyújtanak kölcsönöket. Ezért a magas kockázati kitettségű hitelfelvevők nem teljesíthetnek.

A biztosítékok hiánya: A hitelezők csak a fedezetként kínált eszközzel rendelkezhetnek, amelyet nemteljesítés esetén vissza tudnak szerezni, ami növeli a kockázatot.

Platformkockázat: A hitelezők nehezen kaphatják vissza a pénzüket, ha a P2P platform működési problémákkal, pénzügyi instabilitással vagy teljes csőddel küzd.

Piaci és gazdasági kockázat: A pénzügyi instabilitás és a gazdasági visszaesés növelheti a nemteljesítési arányokat és csökkentheti a hitelek értékét a másodlagos piacon.

A P2P hitelezés által kínált jutalmak

Magasabb hozam: A P2P hitelezés felülmúlhatja a fix kamatozású befektetéseket. A befektetők közvetlenül a hitelfelvevőknek nyújtott kölcsönökkel felülmúlhatják a megtakarítási számlák és más alacsony hozamú eszközök teljesítményét.

Diverzifikáció: A P2P hitelezés lehetővé teszi a befektetők számára, hogy több hitelügylet között diverzifikáljanak, csökkentve ezzel a portfólió kockázatát és a hitelek nemteljesítését.

Passzív jövedelem: A havi vagy negyedéves kamatfizetések passzív bevételi forrássá teszik a P2P hitelezést. A befektetők anélkül részesülhetnek előnyökből, hogy aktívan kezelnék állományukat.

Hozzáférés a hitelpiachoz: A P2P hitelezési hálózatok olyan hitelfelvevők számára is kínálnak finanszírozást, akik nem feltétlenül jogosultak banki hitelre, ami elősegíti a pénzügyi integrációt, és magas jutalmat hozhat a hitelezők számára.

Átláthatóság és ellenőrzés: A befektetők a P2P hitelezési platformokon ellenőrizhetik a hitelfelvevők profilját, a hitelinformációkat és a kockázatokat, és kiválaszthatják a kockázattűrő képességüknek és a befektetési kritériumoknak megfelelő hitelajánlatokat.

Viszont a P2P hitelezésben való részvétel előtt mind a hitelezők, mind a hitelfelvevők számára kritikus fontosságú, hogy alaposan mérlegeljék és megértsék a kapcsolódó kockázatokat. A kockázatok csökkentését elősegítő taktikák közé tartozik a diverzifikáció, az óvatosság és a megbízható platformok kiválasztása.