Elindult az ether határidős kereskedés a Chicago Mercantile Exchange tőzsdén

Jó három évre a Bitcoin határidősök bevezetése után vasárnap elindult az ether határidős termék kereskedés a Chicago Mercantile Exchange (CME) tőzsdén.

Az indítást még december közepén jelentették be és a rajtkor a februári határidős megbízásokra a nyitóár 1 669.75 dollár volt, mialatt az azonnali piacokon az árfolyam 1 600 dolláron kereskedett. Cikkíráskor az ETHG1 februári lejáratú határidős termék árfolyama 1800 dolláron állt, mialatt a CoinMarketCap index ETH/USD árfolyama 1784 dollárt mutat.

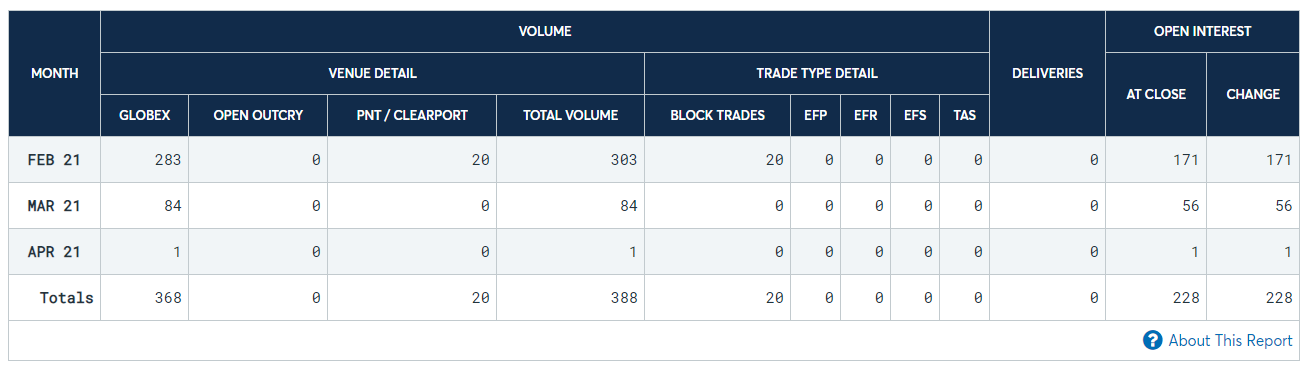

A teljes határidős kereskedési volumen februári zárásra 303 megbízás, márciusira 84, áprilisira csupán 1. A CME leírásából kiderül, hogy az ether határidős a Bitstamp, Coinbase, Geminin, itBit és Kraken átlagolt ETH/USD referencia árát követi le.

Forrás: CMEGroup

Előfordulhat, hogy az ETH/USD árfolyam hetekben tapasztalt emelkedése mögött részben a CME bejelentésére adott spekulatív piaci válasz áll még annak ellenére is, hogy magán a tőzsdén a határidős ETH meglehetősen szolid volumennel nyitott.

Tény viszont, hogy ahogy a BTC esetében is, az ilyen regulált tőzsdéken listázott határidős kriptovaluta termékek segíti az intézményi adaptációt.

„A legkorábbi pénzügyi intézmények, amik BTC-t vásároltak már az ETH-re figyelnek, ha még nem vásároltak. És helyesen teszik. A leginkább használt kriptográfiai hálózat + pénzügy jövője + egy potenciális deflációs monetáris politika narratívával extrém lenyűgözővé teszi,” magyarázta Qiao Wang a Messari indexoldal kriptovaluta kutatója és társalapítója még vasárnap a Twitterén.

Wang többek között egy árpredikciót is megosztott kijelentvén, hogy hosszú távon az ether árfolyamát 5000 dollárra várja. Jóslatának bekövetkezte természetesen függ számos tényezőtől, talán az egyik legfontosabb, hogy az intézményi befektetők forgatókönyvében mit is reprezentál pontosan az ether. A bitcoin náluk kezd úgy leülepedni, mint egy szintetikus arany, programozható pénz, értékőrző és fedezet az inflációval és a negatív hozamokkal szemben. Az Ethereum esetében a nyertes út talán az lehet, ha mint egy alapvetően hasznossági platformra és token-ökoszisztémára tekintenek, amire decentralizált pénzügyi szolgáltatások milliói építkezhetnek. Amennyiben kialakul a perspektíva, akkor a intézményi befektetői megítélés erősen függeni fog az Ethereum Alapítvány, Ethereum vezető fejlesztők és végső soron az ETH 2.0 akadálymentes indulásától és működésétől.

Ugyancsak tény, hogy az ether a CME december 16-i bejelentése óta megtriplázta dollárértékét, ahogy történt a bitcoinnal is 2017 december 17-e után.

Előnyére válik az ETH-nek, hogy a 2020 – 2021-es kriptovaluta piacok – szemben a 2017-essel – egy maturáltabb képest festenek, ahol ugyan még mindig szép számmal képviseltetik magukat az egynapos spekulánsok, szerencsevadászok és traderek, de rajtuk túl bőven találunk sikeresen építkező blokklánc pénzügyi vállalkozásokat, illetve években, ha nem évtizedekben, gondolkodó befektetőtársaságokat és nagyvállalatokat is.