Egy nagybank már kongatja a vészharangot

A befektetők már minden bizonnyal beárazták, hogy a kamatok nem növekednek tovább. Azonban valóban mindenki fel van készülve arra, hogy a kamatok hosszútávon magasan maradnak? A JP Morgan vezetője szerint, erre a kérdésre nem is olyan egyszerű a válasz.

A hét legfontosabb kriptovaluta hírei egy helyen

A Binance piaci részesedése az előző évi 75%-ról 54% körülire csökkent. Az adatok szerint a világ legnagyobb kriptovaluta tőzsdéjének dominanciája szeptember végére akár 50%-ra is visszaeshet. Mindeközben a cég riválisa, az Upbit részesedése a 2022. szeptemberi 6,19%-ról 14,51%-ra emelkedett. Egy másik versenytárs, a Huobi szintén sikeres évet zárhat, ugyanis a múlt évi 2,83%-ról idén szeptemberre 8,58%-ra emelkedett dominanciája.

Mindeközben csütörtökön a Binance felszólította felhasználóit, hogy váltsák át euróikat Tether USDT-re még október vége előtt. Ezután fogja ugyanis elveszíteni a Paysafe nevű banki partner támogatását. A tőzsde bejelentése szerint a Paysafe egyoldalúan úgy döntött, hogy október 31-e után már nem fogja feldolgozni a Binance felhasználók eurós befizetéseit. Viszont a felhasználók az eurós egyenlegüket a bankszámlájukra még ugyanúgy ki tudják majd utalni.

A Kraken kriptotőzsde viszont tovább nyomul Európában. Szeptember 26-án közölték, hogy Írországban e-pénzügyi intézményként (EMI) regisztrálták őket, míg Spanyolországban virtuális eszközökhöz kapcsolódó szolgáltatásnyújtóként vették őket nyilvántartásba. Az ír EMI engedély birtokában a Kraken ír leányvállalata partnerségre léphet európai bankokkal, hogy eurós fiat szolgáltatásait az EU 27 tagállamában és az Európai Gazdasági Területen (EEA) élő ügyfeleinek is nyújthassa. Spanyolországban az engedély birtokában pedig kriptotőzsdét üzemeltethetnek és letéti tárcás szolgáltatást nyújthatnak a spanyol lakosok számára. Írországban ezt az engedélyt már korábban megkapták, ahogy Olaszországban is megszerezték ugyanezt a jóváhagyást.

Történelmet írhat a Bitcoin szeptemberben

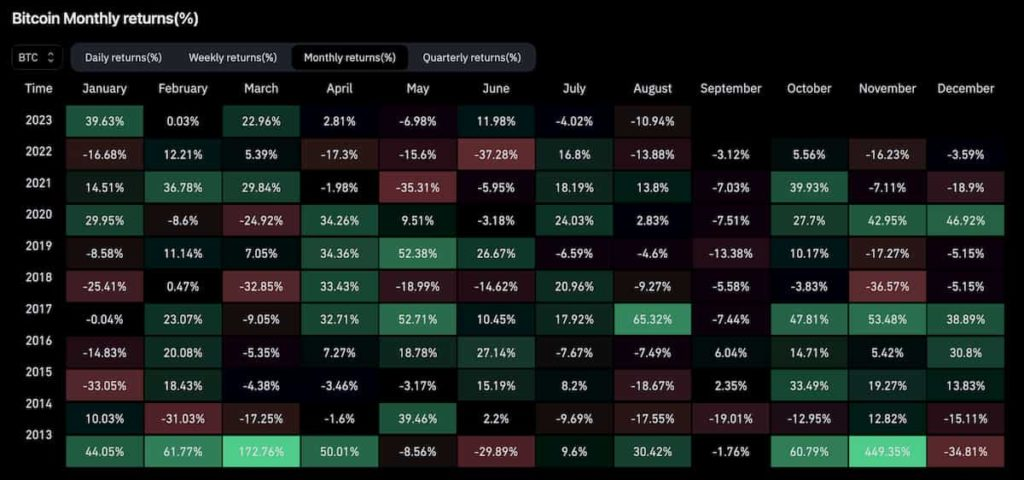

Szeptember köztudottan negatív hónap a Bitcoin teljesítménye szempontjából. Az elmúlt évek során mindössze 2015 és 2016 szeptemberében tudott havi szinten növekedést mutatni a Bitcoin árfolyama. Az összes többi évben a szeptember hónap a medvék számára a múltban kedvezőbbnek bizonyult.

A CoinGlass elmúlt tíz éves havi Bitcoin hozamait mutató táblázat szerint a BTC árfolyam teljesítménye -19% és +6% között mozgott.

A piac most azt próbálja kitalálni, hogy mire számíthatunk 2023. szeptemberében. Figyelembe kell venni, hogy a BTC közel két éve medve piacon mozog. Emellett azonban pozitívak a várakozások a közelgő bikapiac kapcsán, ahogy egyre közelebb kerülünk a jövő évi felezési eseményhez.

Érdekes módon az a két év, amikor szeptember pozitív hónap volt a Bitcoin számára, alacsony volumenű év volt. Ráadásul ezekben az években a BTC árfolyama augusztusban jelentős negatív hozamot halmozott fel. Ez a két dolog pedig a 2023-as évre is igaz.

Azonban nem szabad messzemenő következtetéseket levonni, mert nincs elég adatunk ahhoz, hogy biztos összefüggésekről beszéljünk. Például 2014 szintén alacsony volatilitású év volt, amikor a Bitcoin augusztusban -17,55%-os veszteséget hozott. Ezután azonban a következő hónap sem volt pozitív. 2014-ben volt a BTC eddigi legrosszabb szeptembere, a -19%-os piros hónapos gyertyával.

Valami hasonló történt 2019-ben is. A negatív árkonszolidációs évben, negatív augusztusi hozamot követően érkezett el a második legrosszabb havi hozam, több mint 13%-os veszteséget realizálva.

A múltbeli minták hiányában a legtöbb árfolyamelőrejelzés, ami ezeken a szezonális adatokon alapul, erősen spekulatív. Ezáltal pedig nagy kockázatot jelent a döntéshozatal szempontjából a befektetők részére. A jelenlegi árfolyamszinten azonban nyert ügyünk van.

A JP Morgan szerint készülni kell a legrosszabb forgatókönyvre is

Jamie Dimon, a Wall Street-i JPMorgan óriásbank vezérigazgatója arra figyelmeztette az embereket, hogy készüljenek fel a FED „legrosszabb” forgatókönyvére. Egyesek szerint a bitcoin árfolyamának hirtelen növekedését is elősegítheti, ha bekövetkezik, amitől a legtöbben féltek.

„Nem vagyok biztos abban, hogy a világ felkészült a 7%-os kamatlábakra” – mondta Dimon.

Az amerikai központi bank elnöke, Jerome Powell a múlt héten figyelmeztette a befektetőket, készen áll a kamatemelésre, ha szükséges az infláció megfékezése érdekében. Bár egyelőre véget ért a kamatemelési hullám a jegybank elnök üzenete azt sugallja, akár huzamosabb ideig is velünk maradhatnak a magas kamatok.

Dimon egy interjúban azt nyilatkozta, hogy az üzleti életben dolgozó kollégái egyszerűen nincsenek felkészülve arra, hogy huzamosabb ideig 7%-on maradnak (vagy még fölé mennek) a referencia kamatok. A legrosszabb esetben 7%-kal és stagflációval számolnak, ami a lehető legrosszabb kombináció. Növekvő infláció és magas kamatok stresszt okoznak a rendszerben, – mondta Dimon.

“Ezért arra kéri a JP Morgan ügyfeleinket, hogy készüljenek fel az ilyen jellegű stresszre.”

Egy másik elemző hasonló jövőképpel állt elő. A kriptovalutáknak banki problémákra vagy a kormányok fizetőképességével kapcsolatos bizonytalanságra van szükségük ahhoz, hogy igazi lendületet kapjanak.

“A kriptopénzeknek káoszra van szükségük a növekedéshez.”

A kötvénypiacokon a közelmúltban történt lépések pedig azt mutatják, hogy pont valami ilyesmi készülődik” – tette hozzá Kuptsikevich, az FX Pro elemzője.

A világ bizonyosan nincs felkészülve egy 7%-os alapkamatra. Ezen a szinten hosszútávon várható, hogy kipukkadnak az eszközbuborékok és hatalmas deflációs nyomást hoz a piacra, ami egyszerűen nem lenne fenntartható.

Ha a kamatláb nő, a bitcoin esik – vagy mégsem?

Arthur Hayes, a BitMex korábbi vezérigazgatója azonban úgy látja, hogy a bitcoin ára emelkedni fog, ha a FED tovább emeli a kamatokat.

Elmondása szerint a FED arra kényszerít bennünket, hogy elhiggyük, ha a kamatlábak emelkednek, a kockázatos pénzügyi eszközök, például a bitcoin, a részvények, és az arany ára esik. De valójában nem ez történik.

Mivel az amerikai kormány folytatta a költekezést, és az egekbe hajtotta a GDP-t, a valós hozam, amit az emberek az értékesnek tűnő ~5%-os államkötvényeken keresnek, valójában közelebb lehet a negatív 4%-hoz. Ez azt jelenti, hogy a kockázatos eszközök még mindig nagyon is vonzóak. Hayes a harmadik negyedéves GDP-növekedést elképesztően hatalmasnak nevezte összehasonlítva a 9,4%-os GDP növekedést a kétéves 5%-os amerikai kincstári hozammal.

Összefoglalva: ha a kamatlábak emelkednek, a kormány megnöveli a gazdagoknak fizetett kamatokat, a gazdagok többet költenek szolgáltatásokra, és a GDP még többet emelkedik – írta Hayes.

Szerinted halott a Bitcoin? Gondold ezt újra – mondja az elemző

Technikai szempontból a Bitcoin árfolyama a Fibonacci visszakövetési grafikon 0,236 szint vonala körül stabilizálódott. Ez a piac tetején mért 69 000 dolláros swing csúcs és a minimum árfolyam, 15 900 dolláros szint közötti sáv által kirajzolt szintvonal.

Ez a lapos BTC-áras akció nagyon hasonlít a 2018-as BTC árfolyamakció során tapasztalthoz.

2018-ban a BTC/USD pár a 0,236 Fib vonal körül 6790 dollárnál stabilizálódott hónapokra. Majd decemberben hirtelen 3000 dollárra esett vissza. A 3000 dolláros szint egybeesett a mostani többéves növekvő trendvonal támaszával. A fenti grafikonon medvepiaci támaszként jól látszik honnan pattant eddig mindig vissza a BTC.

A Bitcoin immár félúton jár ahhoz, hogy megismételje a 2018-as mutatványát. A 0,236-os Fib szintnek a letörése egyben azt jelenti, hogy a BTC ára akár 21 500 dollárig lesüllyedhet. Ez majdnem 18%-os csökkenést jelent a jelenlegi szintekhez képest.

A Bernstein befektetési tanácsadó cég szerint azonban a kriptoipar él és virul – még ha az ár ezt nem is tükrözi. Bár a kriptopiacot sokan halottnak tekintik, de a vezető vagyonkezelők (Blackrock, Fidelity és társai) által benyújtott Bitcoin ETF esélyei jelentősen javultak. Bár a döntésre még várni kell, a világ Blackrockjai nagyon is hallják a Bitcoin szívdobogását.

A BlackRock, a Fidelity, a Franklin Templeton és az Invesco a legnagyobb bitcoin ETF-ek elindítását kísérlő nevek közé tartozik. Nyolc bitcoin ETF-re, három eter ETF-re és 15 határidős eter ETF jóváhagyására vár a piac. Több mint 6 ezer milliárd dollár értékű stabilcoint forgalmaznak a nyilvános blokkláncokon éves szinten, és az olyan nagy cégek, mint a Visa és a PayPal, idén szintén bejelentettek több stabilcoin integrációt.

A kriptoszektornak tehát minden oka megvan, hogy itt maradjon velünk. Nem érdemes eltemetni a Bitcoint.