Az AirBnB hatás: hamarosan durran az ingatlanpiaci lufi?

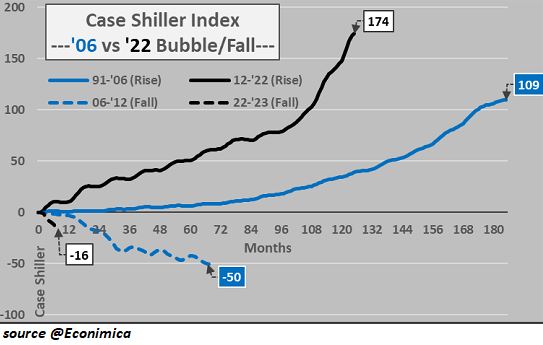

A piacon a buborékok általában a következő módon omlanak össze: a létfontosságúnak tartott kb. 4% eladja azt, amit a piac még elbír, így lenyomják az árakat, és 64% ráébred a buborékból szerezhető profit nagyon gyorsan csökkenő lehetőségeire. És miből lehet megmondani, hogy éppen buborékban vagyunk-e? Mindenki azt mondja, hogy nem. Azt bizonyítgatják a szereplők („a gazdagok”), hogy most már tisztességesek az árak, stabilizálódott az árszint és így tovább. A lakáspiac globálisan buborékban van, miközben mindenki azt mondja, hogy nem így van. Ezt a buborékot (lásd Magyarország esete jó példaként) a központi banki és kormányzati politikák teremtették.

A pénzesek tovább gazdagszanak – pofátlanul a tömegek előtt

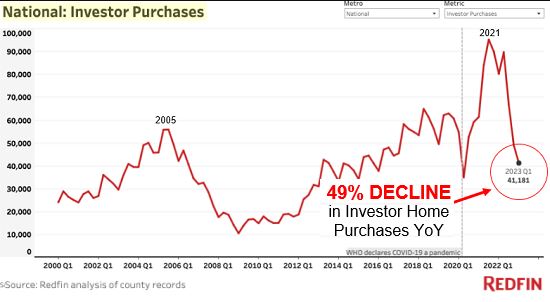

Támogatások segítségével a már gazdagokat gazdagítják tovább, akik olcsó hitelekkel befektetési céllal vásárolnak ingatlanokat,. Amelyekből aztán többlet jövedelmet és tőkét generálnak maguknak. Ezzel szemben a készpénz a nagyjából nulla megtakarítási kamatlábak miatt semmit sem ér befektetési szempontból. És sok gazdag család öröklés útján szépen halmozza fel az ingatlanokat, nyaralókkal és hosszútávra kiadott házakkal rendelkeznek. Ez pedig egyértelműen annak a következménye, hogy a kormányok a már gazdagokat segítik az ingatlanok megszerzésében. Mivel az ingatlanok ilyen ütemben koncentrálódnak egy szűk réteg kezében (a társadalom 10%-áról beszélünk), így a bérleti díjakat ez a fajta mesterségesen teremtett szűkösség tartja magasan.

Hangsúlyozni kell persze, hogy itt azért több tényező is szerepet játszik, amelyekre most nem térünk ki. Továbbá azon emberek, akik hosszú évek megtakarításával szereztek egy kiadható lakást, nem tartoznak azon szűk rétegbe, akik „halmozzák” az ingatlanokat, hogy maximalizálják a többlet tőkéjük hozamát.

Az AirBnB modell

A bérleti díjaknak az egyik nagy, szintén rendszerszintű mozgatórúgója az ún. AirBnB modell. Ebben egyének által birtokolt ingatlanok kiadásával szállnak versenybe szállodákkal a népszerű turisztikai célpontokon. Így pedig nagyon sok ingatlan tűnt el a „normál” bérleti piacról, hiszen a gazdagok az ún. rövid távú nyaralási bérbeadás (STVR) segítségével akarnak magasabb hozamhoz jutni. Ez ellen egyes helyeken, mint például New Yorkban, már az SVTR korlátozásával igyekeznek küzdeni. Főleg, hogy a járvány után a turisták egy jelentős része számára semmilyen pénz nem számított, hogy jól érezhesse magát – az SVTR-ekkel pedig lehetett tarolni.

Ráadásul az ingatlanok ára esetén egy egész városrészben meghatározhatja a lakások árát néhány eladási tranzakció. A Pareto-eloszlás segít ennek megértésében. Ezt hívhatjuk a 80/20-as szabálynak is, amivel eljutunk könnyen a 64/4-es szabályhoz (80 80%-a 64 és 20 20%-a 4). Tehát 4%-nyi tranzakció képes hatást gyakorolni a környékbeli házak 64%-ának eladási árára. A most kialakult SVTR-buborék tehát egyértelműen a gazdagokat favorizáló hitelezési politika, valamint a járványhelyzet utáni ész nélküli költekezés eredménye. Ma a lakosság 90%-ának esélye nincs megvenni bizonyos szintű lakásokat, így tovább koncentrálódnak az ingatlanok a 10% kezében.

Mivel azonban a 90% már teljes egészében elköltötte szűkös bevételeit és hitelkereteit is lemerítette, így a globális gazdaság belassulása, leállása fogja elvenni a felső 10% extra többletbevételi forrását. Amint ez megtörténik, a hitelezés szűkülni fog és magasabb kamatlábak érkeznek majd. Ezután a 10%-ban lévő tulajdonosok ráébrednek, hogy gyorsan realizálni kell nyereségüket, amíg még lehet. Ekkor kezdenek el eladni és ez az egész SVTR buborék bedőléséhez vezet majd. És ez az, amire sokan várnak.