A London hard fork érdeklődés miatt a bikák tolják felfelé az ETH árfolyamot

Az Ether (ETH) ára 50%-kal emelkedett London hard fork hírére, mert sok befektető és kereskedő arra számít, hogy az upgrade megoldja a magas tranzakciós díjak kérdését, és az altcoin deflációs eszközzé válik.

Dan Morehead, a Pantera Capital vezérigazgatója azt jósolta, hogy a közelgő frissítés valószínűleg azt fogja eredményezni, hogy az Ether „megfricskázza” a Bitcoint (BTC), mint vezető kriptovalutát. Ez a téma azonban erősen vitatott.

Annak érdekében, hogy megértsük az ármozgás hátterét, érdemes elemeznünk a heti opciók lejáratát. A Deribit derivatívák jelenleg 86%-os piaci részesedéssel rendelkeznek ebben a szegmensben. Az augusztus 6-i aggregált nyitott opciós állomány jelenleg 357 millió dolláron áll.

Aug. 6-i ETH opciók aggregált nyitott kötésállománya. Forrás: Bybt

A neutral-to-bullish call (vételi) opció felülről biztosít védelmet a vevőknek, a protective put (eladási) opció tulajdonosai pedig védve vannak a lefelé irányuló ármozgásoktól. Az egyes opciók árfolyam kockázati kitettségének mérésével a kereskedők jobban megérthetik, milyen pozíciókat vehetnek fel a bullish vagy a bearish kereskedők.

A nyitott opciós állomány adatai azt mutatják, hogy a medvéket meglepetés érte

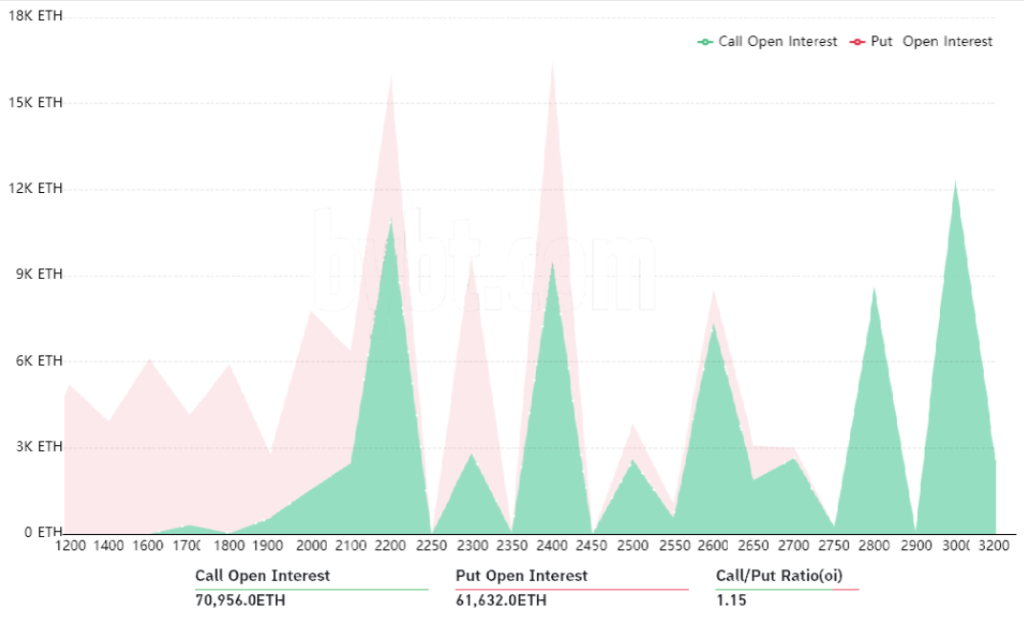

Az elsődleges nézőpont ésszerűen kiegyensúlyozott helyzetet mutat, mivel a call-to-put arány 1.15, ami némileg kedvez a neutral-to-bullish call opciónak 15%-kal. Ez a mutató a 70 956 vételi opciót tükrözi, amelyek 191 millió dolláros nyitott opciós állománnyal egyenlő. Szemben a 61 632 eladási opcióval, amelyek 166 millió dolláros nyitott opciós állománynak felel meg.

Amint azt a diagram is mutatja, a medvék nem számítottak arra, hogy az Ether eléri a 2 700 dollárt. Ez abból látható, hogy nincsenek protective put opciók (rózsaszín terület) a kötési ár felett.

Ha az Ether augusztus 6-ig ezen a szinten marad, mind a 61 653 szerződés értéktelenné válik. Ez rendkívül szokatlan, és azt tükrözi, hogy milyen váratlan volt az erős felfelé irányuló ármozgás.

A bikák előnye nagyban függ az Ethertől 2 600 dolláron

Bár minden protective put opció értéktelenné válik 2 700 dollár felett, a neutral-to-bullish call opciók egy részét 2 800 és 3 000 dollár közé lőtték be. Ez azt jelenti, hogy ha az Ether 2 700 dollárnál jár, a vételi opciók 191 millió dolláros nyitott opciós állományának 39%-a értéktelenné válik.

2 700 dollárnál a neutral-to-bullish call opciók 116 millió dolláros előnnyel rendelkeznek. Ha azonban az Etherrel az augusztus 6-i lejáratkor 2 600 dollár alatt kereskednek, ez a szám 75 millió dollárra csökken.

Akárhogy is nézzük, ezek a heti opciók nagyrészt a bikáknak kedveznek, és növelik tartalékaikat a további fogadásokra az augusztusi lejáratkor. A medvéknek fel kell készülniük a sebeik nyalogatására, és várniuk kell az újabb lokális árfolyam csúcsra, mielőtt új medveopciós ügyleteket próbálnának ki.