A devizaárfolyamok roncsderbijében egymással versenyezve zuhannak a fiat pénzek

Nagy események zajlanak a tőkepiacokon, a devizaárfolyamok egy része sok éves vagy pár évtizedes mélységekbe hullt a dollárhoz képest. Hogy lehet, hogy éppen az a deviza tündököl, amelynél olyan hihetetlen pénznyomtatás volt? Meddig tarthat ez? Vagy valójában nem is a dollár erős, hanem a többi fiat pénz nagyon gyenge?

A devizaárfolyamok csúnyán felbolydultak az utóbbi hetekben, több éves vagy évtizedes rekordok dőltek meg. Csak az utóbbi egy-két hétben hol az angol font jutott újabb nagy gödörbe, hol a kínai jüan, hol a magyar forint, hol a japán jen… A Bank of Japan és a Bank of England már interveniáltak is, vagyis beavatkoztak a piacon, erőfeszítéseket téve a devizaárfolyamok stabilizálására.

A devizaárfolyamok esnek, csak a dolláré nem?

Sokan arra vártak az utóbbi bő egy évtizedben, hogy a tengernyi friss, fedezetlen pénz miatt, amit az amerikai Fed nyomtatott, majd jól összeomlik a dollár. Amely egyébként a világ első számú fiat pénze, tartalékvalutája, az Isten, a minden. A kriptovaluták pedig egyeduralkodóvá válhatnak, de legalábbis végre általánosan elterjedhetnek. Erre mi történik?

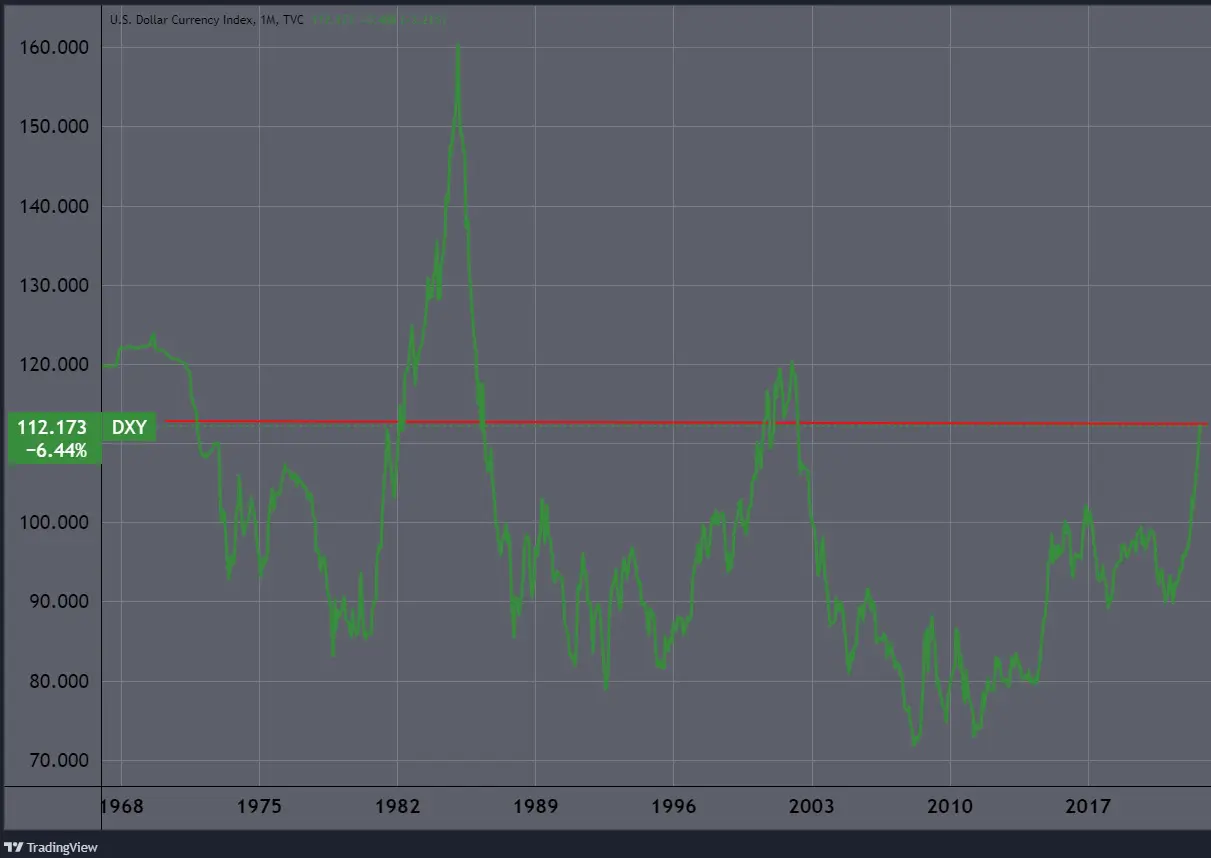

A dollár több mint húsz éves csúcson van a többihez képest, az erejét jelző DX dollárindex ugyanis 2002 márciusában volt ilyen magasan utoljára. De huzamosabb ideig valójában csak a nyolcvanas években volt ennél erősebb, az utóbbi évtizedekben a legtöbb időt ez a devizaindex a jelenlegi szint alatt töltötte. (A DX dollárindex egy devizakosárhoz képest méri a dollár erejét. Főbb elemei az euró, a japán jen, a kanadai dollár és az angol font.)

A DX dollárindex. Minden devizaárfolyam esik, csak éppen ez nem? (Tradingview.com)

Mi lehet e nagy dollárerő oka?

Hogy lehet ez? Hogy lehet pont az a deviza a legerősebb, amelynek a kibocsátása, kínálata akkorát ugrott az utóbbi évtizedben, mint még soha a történelemben? A legfontosabb tényezők lehetnek:

- Megindult egy erőteljes amerikai kamatemelési sorozat, amelynek hatására magasabb az amerikai kamat, mint például az eurózóna és még több másik ország devizájának kamata. A devizaárfolyamok pedig rövidebb távon nagyban függenek a kamatszinttől, a kamatok különbségétől, illetve annak változásától.

- A Fed emellett újabban visszaveszi, kiszívja a gazdaságból a korábban belepumpált pénz egy részét. (Csökkenti mérlegfőösszegét, “tightening”, quantitative tightening vagy QT.) Ezzel ellentétes hatást ér el, mint eddig a QE-vel (mennyiségi könnyítés, quantitative easing, a pénznyomtatás egyik szalonképes neve). Korábban a sok friss pénz emelte a tőkepiacokon az árfolyamokat és növelte a befektetők kockázatvállalási étvágyát. Most csökkenti. A pénz a biztonságos menedéknek számító dollár felé áramlik.

- A kibontakozó világgazdasági válságban, amit főként a magas infláció, elszálló energiaárak és a kamatemelések okoznak, az USA gazdasága bírja jobban. Nem annyira nyersanyagárfüggő, energiából nagyjából önellátóak. (Exportálnak földgázt, importálnak valamennyi olajat.)

- Messze van tőlük a háború.

- Így a dollár megőrizte vagy visszanyerte menedékeszköz-szerepét. Árfolyama azt is tükrözi, hogy aki magas kamattal akar kötvényt venni egy szilárd országban, egy olyan devizában, amely várhatóan nem veszíti el az értékét (legalábbis nem egyik napról a másikra), az most dollárkötvényeket vesz.

- Nem feltétlenül a dollár erős, legalább annyit nyom a latban, hogy sok más devizaárfolyam van padlón. Egyes jegybankok és kormányok csúnya hibákat követtek el, bajban vannak.

Devizaárfolyamok, melyeket lerántottak a mocsárba

Mik ezek a hibák a többi országban? Van elég sok, Európában például most egyik devizaárfolyam sem tud igazán erős lenni a háború miatt, talán az egy svájci frank kivételével.

Az Unió, mint krízisövezet

Az EU-ban az orosz energiahordozóknak való nagy kitettséget csak úgy tudják csökkenteni, hogy nagyon drágán vesznek máshonnét, amit költséges odaszállítani. És még így is előfordulhat, hogy a télen egyes iparágakat le kell állítani vagy egyre több középületben kell lekapcsolni a fűtést. Az európai gazdaságokban sokkal nagyobb recesszió jöhet, mint más kontinenseken.

A Crypto Twitter kedvenc ábrája volt a héten: A dollár és más devizák indexeinek utóbbi egy éve. (Tradingview.com)

Az euró attól most különösen gyenge lehet, hogy – állítólag az oroszok, az oroszok szerint persze az amerikaiak – felrobbantottak két tenger alatti gázvezetéket. Ha netán a norvég gáz is kiesne, ami miatt ezek után különösen aggódnak, Európa télen sötétségbe borulhat, leállhat szinte a teljes ipar is. Az olasz szélsőjobb győzelmének annyira szintén nem örültek a piacok, még nehezebb lesz majd az érdekegyeztetés a szövetségben. Az európai devizaárfolyamok emiatt is eshettek tovább.

Az angol font árzuhanása

A briteknél az új kormány nemrég hatalmas, 50 éve nem látott adócsökkentést határozott el, ami az inflációt még tovább növelheti, pedig eddig is nagy probléma volt. Ettől csúnyán megijedtek a piacok. Amint ebben a cikkünkben írtuk:

- A BoE (Bank of England) éppen más nagy jegybankokhoz hasonlóan egy kamatemelési sorozat kellős közepén volt. Vagyis, egyszerűen elmagyarázva, Nagy-Britanniában eddig a jegybank a gazdaságban a féket nyomta, hogy lassítsa a gazdaságot, enyhítse az inflációt. A kormány viszont most hirtelen beletaposott a gázba. Nem csoda, hogy a pénzpiacok jól megijedtek ettől a fejetlenségtől, és az angol deviza árfolyama zuhanni kezdett.

Lásd még: Egyre többen használják inflációs fedezeti eszközként a bitcoint Európában?

A japán deviza, mint bóvli

A japánok olyan sokáig (1991-től több mint harminc évig) szenvedtek a túl erős jen, a nulla gazdasági növekedés, a nyomott tőzsdei árfolyamok, a defláció és hasonló gazdasági nyavalyák miatt, hogy elnevezték ezt az időszakot elvesztegetett évtizedeknek. (A túl gyenge devizaárfolyam mellett hasonlóan nagy tragédia lehet a túl erős devizaárfolyam is egy gazdaságban.)

Így nem csoda, hogy a japán jegybank már-már paranoiásan, makacsul ragaszkodik a nulla kamathoz, amikor a világban a legtöbb jegybank már bőszen kamatot emel. Ez pedig jókora értékvesztést okozott a jen árfolyamában.

A török roncslíra

Van még egy devizaárfolyam, amelynél a japánnál sokkal nagyobb szakadék látszik a valóság és a kormányzati intézkedések között. Recep Tayyip Erdogan elnök, a kamatok török ősellensége a minap 80 százalék körüli infláció mellett 13-ról 12 százalékra csökkentette az irányadó kamatot. (A török jegybank függetlensége ugyanis már régen ment a levesbe.) Ez azonban már csak egy újabb, sokadik eleme volt a devizaárfolyam lerombolásának, a líra már amúgy is elvesztette értékének vagy felét a dollárhoz képest, úgyhogy most már alig reagált. Bízvást kihirdethetjük a török lírát a devizaroncsderbi győztesének.

Ajánlott: Terjed a Bitcoin használata Törökországban az infláció miatt

A kínai deviza sorsa

A kínai jegybank is kamatot csökkentett augusztusban, amikor mindenki emelt, igaz, csak minimális, inkább jelképes mértékben. A jüan volt már ilyen gyenge 2-3 évvel ezelőtt is, de huzamosabb ideig csak 2008-ban és az előtt. Kínában ráadásul nagy változások jöhetnek, ugyanis pártkongresszus következik október közepén. Tisztújítás is elképzelhető, és még egy puccsról is voltak nemrég pletykák, miután az ország vezetője eltűnt egy időre. A zéró-Covid-politika pedig sokak szerint hatalmas baklövés volt gazdasági oldalról.

További devizaárfolyamok: a forint, a zloty, a svéd korona és mások értékvesztése a dollárhoz képest. (Tradingview.com)

Mi lesz veled, forint?

Ami meg a forintot illeti, az idén majdnem pontosan annyit esett a dollárhoz képest, mint a labilitásáról híres argentin pénz, ami nem valami jó ajánlólevél. Megint csak okok egész sorát lehet felsorolni, ahogy a gazdasági elemzők meg is teszik:

- Lefelé nyomja a magyar deviza árfolyamát az erős dollár.

- A devizánknak nagyon nem tesz jót a gázárak emelkedése, a háborús feszültség sem, hiszen az orosz gáztól annyira függünk. Óriási költségvetési kiadásokat okoz a magas gázár.

- Az EU-s támogatások sorsa bizonytalan a szervezettel folytatott jogállami és más viták miatt, miközben a kormánymédia a népet megint az EU ellen hergeli. Ezekre az összegekre pedig óriási szükség lenne, már csak a gázszámla kifizetésére is.

- Ráadásul az MNB is be akarja fejezni az eddigi forintkamat-emelési sorozatot, pedig eddig állítólag az tartotta legalább nagyjából szinten a forintot. (Vagy legalább 400 körül az euró árát, megakadályozva a devizaárfolyamok további elszállását.) Ez is hozzájárulhatott, hogy szeptember végén újra szakadt a forint és új történelmi mélységekbe ért.

Azt azért ne feledjük, hogy ha kriptovalutánk van, akkor a devizaárfolyam is segíthet befektetésünknek. A dollár ereje – forintban számolva – legalább részben kompenzálta a kriptóárfolyamok esését, lásd:

Duplán nyereség kriptózni a dollár/forint árfolyam miatt

Hát mégis omlik össze az a híres dollár?

De felfoghatjuk úgy is ezt az egész roncsderbit, számháborút, devizaárfolyam-összehasonlítósdit, hogy nem is a dollár értéke nő. Hanem minden fiat deviza értéke csökken, mert inflálódnak. Csak a többi devizáé jobban esik, mint a dolláré. Tehát roncsderbi van körülötte, ahol mindenki bukást bukásra halmoz, de mások jobban omlanak össze hozzá képest.

Hiszen ha megfigyeljük, az összes felsorolt devizaárfolyam “keresztárfolyam”, vagyis egyik devizát a másikhoz hasonlítjuk vele. Ez nem zárja ki, hogy az egész mezőny essen. Egy zuhanó lift tetején utazva valamivel kisebbet esel, mint a lift, de ugyanúgy esel.

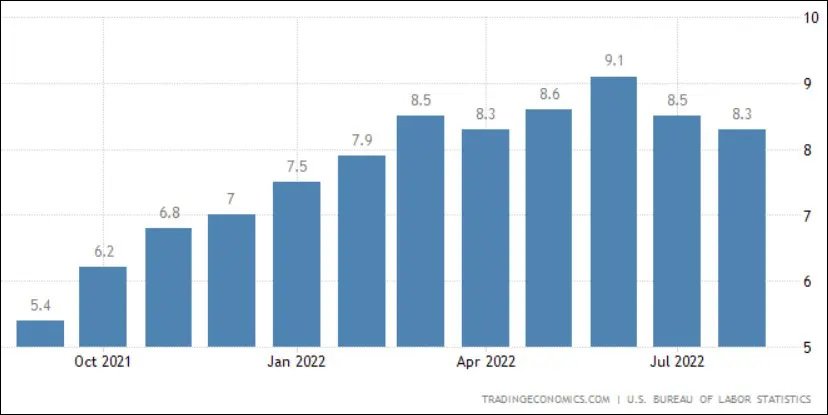

Az USA év/év inflációs adatai. (Tradingeconomics.com)

Omlik be azért a dollár is, mindenképpen veszít értékéből sokat. A hivatalos infláció legutóbb 8,3 százalék volt, ami eléggé csúnya. Szóval veszít értékéből, csak nem a többi devizaárfolyamhoz képest. Hanem máshoz, mint az energiahordozók, az élelmiszerek és más “reáleszközök”, az élőmunka (az emelkedő béreken keresztül). Az év elejéig pedig még úgy tűnt, hogy a bitcoin is ebbe a kategóriába tartozik.

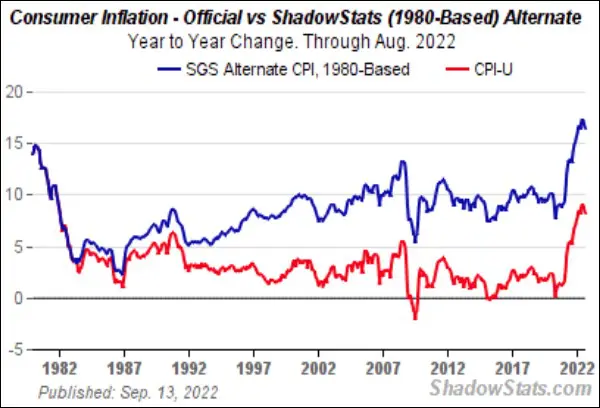

A döbbenetes a nem hivatalos infláció

A nem hivatalos infláció meg lehet, hogy még szörnyűbb, és még abszurdabbá teszi a devizapiacokat. Vannak ugyanis különböző alternatív inflációs számítások, amelyek szerzői úgy vélik, hogy a hivatalos infláció nem tükrözi jól a folyamatokat. Sőt sokan azt mondják, az évek során úgy változtatták meg a hivatalos módszertant, hogy annak alapján mostanában sokkal alacsonyabb értékek jönnek ki.

Az egyik ilyen alternatív számítás, amely az inflációs kalkulációk 1980-as módszerét használja, nagyjából kétszeres, 17 százalék körüli pénzromlást hoz ki a hivataloshoz képest:

Amerikai alternatív inflációs számítás. (Shadowstats.com)

Akkor miért nem vesznek például bitcoint?

Olyan világban élünk, ahol a sok gazdasági és politikai bizonytalanság, a magas infláció, magas kamat, a recesszió réme, az extrém pesszimizmus még tovább csökkenti a kockázatos eszközök iránti igényt. Más néven a kockázatvállalási hajlandóságot. Ezért esnek a kockázatosabb devizaárfolyamok is.

Eközben az amerikai állampapírok hozama tovább nőtt, a közepes, 3-5 éves futamidőknél eléri az évi négy százalékot. Ez nem tűnik soknak, de az, 2007 óta nem volt rá példa. Hogy a folyamatok egymásra is hathatnak, azt jól jelzi: a piac feje felett ráadásul az is lebeg, hogy a japán jegybank is eladhat amerikai kötvényeiből. Ezzel a hazai devizaárfolyamot támogathatná, de ezzel is lenyomhatja az amerikai kötvények árát, ami magasabb hozamot jelent. Az pedig még erősebb dollárt is eredményezhet…

Több kontrariánus befektető kellene

A tőke így tehát jelenleg inkább a fix kamatozású dollárkötvények felé megy, mert abban bíznak, ha végre újra csökken az infláció, akkor ez jó befektetés lesz. Részvényt vagy kriptovalutát most nagyon kevesen mernek venni. Ismét vonzóvá vált a svájci frank is, amelynek sok év után végre ismét pozitív a kamatlába, és változatlanul menedékeszköznek számít. A deviza árfolyama is viszonylag jól áll, majdnem olyan jól, mint a dollár.

A kriptoeszközök iránt, mint minden kockázatosabb eszköz iránt így most csekély a kereslet. Csak kevés olyan “kontrariánus” – az árral, a tömeggel szemben haladó, a többi befektetővel ellentétesen cselekvő – befektető van, aki ilyenkor vásárolni mer és akar. (És még van neki miből, mert van még rá pénze.)

A részvénypiac szabja meg a kriptovaluták irányát?

A kriptodeviza-piaci elemzők is főleg az általános makrogazdasági képet hibáztatják a medvepiacért. A tőkepiacokon a nagyfokú félelem, a “magas infláció – magas kamat – recessziós veszélyek – magas bizonytalanság és kockázat” pesszimista narratívái uralkodnak.

A kriptovaluták és a részvények pedig mostanában legalább nagyjából, trendjüket, irányukat tekintve együtt mozognak a részvénypiaccal. Nem véletlen, hogy tavaly november-decemberben együtt tetőzött a legtöbb fontosabb kriptovaluta és részvényindex. Az amerikai részvénypiacon most egy fontos időszak következik, újra indul a gyorsjelentési szezon. Sok vállalatról fog kiderülni, mennyire tudnak a nehezebb körülmények, infláció, gazdasági lassulás közepette is nyereséget termelni. Ez meghatározhatja a részvénypiacoki irányát is egy időre.

Ajánlott: OTP-t vagy bitcoint vegyek? Hat meglepő hasonlóságot találtunk

Mi fordíthatja meg a devizaárfolyamokat?

Mi idézheti elő vajon a dollár erősödésének végét, és ezzel összefüggésben a devizaárfolyamok, részvények, kriptovaluták irányváltását? Van pár tényező.

- Ha kiderül, hogy az USA-ban mégis negatív lesz a reálkamat a következő években (mert például magasan ragad az infláció), lehet, hogy sokan dollárkötvényt, ezzel dollárt adnak majd el. Vehetnek helyette – az inflációs félelmek miatt – különböző reáleszközöket, mint aranyat, rezet, ingatlant, részvényt, bitcoint.

- Relatíve gyengítheti a dollárt, ha a többi devizaárfolyam erősödik. Például más államok is magasra húzzák fel a kamataikat. Így dollárkötvények helyett euróba, fontba vagy más devizákba mehet a tőke.

- Biztos, hogy az egész világgazdaságnak nagyon jót tenne, ha az orosz-ukrán háború véget érne. De még egy fegyverszünet is.

- Bár amint az ábrán láttuk, az amerikai infláció már csökkent egy kicsit, nagy fordulat nem következett be. Ha az emberek költése nagyon visszaesik, vagy például a nyersanyagárak süllyednek, és jelentősen csökken az infláció, az az amerikai kamatemelési hullám végét is elhozhatja.

- Van még néhány forgatókönyv, amelyek nem látszanak túl közelinek. Ha például annyira meggyengül az emberek bizalma a fiat pénzekben, a dollárban, a jegybankokban vagy az államokban, hogy tömegesen térnek át a bitcoinra. Vannak, akik erre is számítanak.

Lásd még: Már két TradFi guru is a kriptókban bízik

Figyelnünk kell a kötvénypiacra

Amint talán ebből a felsorolásból is látszik, a deviza árfolyama csak egy jelenség a sok közül egy gazdaságban, sokszor csak a jéghegy csúcsa, egyfajta lázmérő szerepét tölti be. Csak ezekre alapozva nem lehet a folyamatokat megmagyarázni. A kötvénypiac jelentősége pedig jóval nagyobb más befektetési piacokon is, mint azt a legtöbb kisbefektető hinné.

A részvények, a bitcoin és a gyengébb devizaárfolyamok elsősorban abból profitálhatnak, ha az infláció határozottabban csökkenni kezd, és a jegybankok is lassítják vagy megállítják a kamatemelést. Ekkor ismét felélénkülhet a kockázatvállalási kedv sok piacon. Kamatcsökkentés azonban sok helyen nem egyhamar valószínű.

Miért nem vesznek az emberek (digitális) aranyat?

A bitcoint az utóbbi években előszeretettel nevezték digitális aranynak, és felmerült, hogy a hagyományos arany szerepét is átveszi majd. Az idén viszont együtt szenvednek, bár az arany nem esett olyan nagyot. (Egy év alatt öt százalékos mínuszban van, ami a devizaárfolyamok mezőnyében egy picit jobb lenne a svájci franknál. A csúcsról viszont majdnem húsz százalékkal van lejjebb a sárga fém.)

Ez is érdekes lehet: Az aranyfedezetű token, ami egyszerre arany-, kriptó- és devizabefektetés

Ha az arany szenvedését szeretnénk megmagyarázni, már megint az a fránya kamat, illetve kötvényhozam kerül elő. A kamat nemcsak a devizaárfolyam fontos iránytűje, azt is mondják róla, hogy az arany ellensége. Ha a kamatok magasak, a kötvények végre ismét fizetnek valamit, akkor ugyanis a biztonságra törekvő befektetők zöme inkább kötvényt vesz. A kamat elszívó hatása az aranyra is erőteljesen hat.

Vegyünk inkább nyersanyagot?

Elvileg védhetnek az infláció ellen a többi nyersanyagok is, legalábbis hosszú távon. Az ezüst, a platina (valamint a palládium és a ródium) is nemesfémek, viszont elsősorban ipari fémekként használják ezeket. A megtakarításokban a szerepük csekélyebb. A recessziós félelmek eredményezik azt, hogy az ipari fémek és más ipari nyersanyagok mostanában stagnálnak vagy esnek. (Köztük például a réz, az amerikai faanyag, sőt már a kőolaj is.) Legalábbis dollárban, más devizákban nem biztos…

De félő, hogy nem lesz ez mindig így, egy beinduló gazdasági növekedés az egekbe küldheti a nyersanyagok árát. Főleg, mivel az utóbbi évtizedben túl keveset fordítottak a bányavállalatok fejlesztésekre, és nem lesz elég termelési kapacitás.

Válságálló-e most az ingatlan?

Milyen befektetések tudnak megvédeni bennünket a devizaárfolyamok zuhanásától, a fiat elértéktelenedésétől, a válságtól? Nézzük még egyet, amely vagy igen, vagy nem. Hacsak nem nagyon olcsón veszed, nagy áresés után.

Az ingatlan sokak számára a biztonságos befektetés szimbóluma, de ez még hosszú távon sem mindig igaz. Az ingatlanpiacon, akár egyes devizaárfolyamoknál és kockázatos eszközöknél szintén könnyen összeomlás jöhet, mert az állampapír-hozam és a bérletidíj-hozam egymással összefügg. Ha a bérleti díj nem változik, és az állampapírhozam felmegy, akkor csak alacsonyabb áron érdemes bérbe adható ingatlant venni. (Mert különben érdemesebb inkább kötvényekbe fektetni a pénzt.)

Nagyon durván azt mondhatjuk, hogy kétszer akkora kötvényhozam mellett féláron érdemes megvenni ugyanazt a bérbe adott lakást. Márpedig Magyarországon az idén inkább háromszorosára mentek fel a hozamok…

Korrekció jöhet az ingatlanpiacon

Ráadásul sok országban a válsághelyzet miatt deviza-leértékelődés, emiatt importcikk-drágulás, még több infláció, megélhetési nehézségek, reálbér-csökkenés, munkanélküliség-növekedés várható. Mint minden nagyobb válságban. Vagyis kevesebb lesz a fizetőképes kereslet az ingatlanok iránt. Az elszálló energiaárak miatt a nagyobb ingatlanok fűtési költsége elszáll, az értékük emiatt is zuhanhat.

Ha magasan marad a kamat, akkor bizony komoly korrekció is jöhet az ingatlanpiacokon, itthon is és másutt is. A fenti grafikonon megfigyelhető, hogy ez van, ahol már be is következett. A kamatemelési ciklus elindulásával, 2021 végétől két nagy német ingatlanbefektetési, lakásüzemeltető konszern részvényének tőzsdei árfolyama is hatalmasat szánkázott lefelé. Bár a magyaroknak vigasz lenne, hogy a devizaárfolyamon, a forintleértékelődésen ennek legalább egy része visszajött volna.

De akkor mikor fog összeomolni a dollár?

A vázolt roncsderbi miatt, ahol versenyeznek a devizák a leértékelődésben, nem egyhamar várható a dollár összeomlása más devizákhoz képest. Nem valószínű az sem, hogy a fontosabb devizákat hagynák teljesen elértéktelenedni. A devizaárfolyam ugyanis, legalábbis egy határon túl már fontos politikai kérdés. Nem venné jól ki magát politikailag, kormányok bukhatnának bele – legalábbis a fejlettebb demokráciákban.

Ezzel is magyarázható, hogy például a britek vagy a japánok már közbeléptek, és az utóbbi időben a magyar MNB is igyekezett. A jegybankoknak van eszközük a devizagyengülés megállítására, mint a kamatemelés vagy a felesleges pénzek kiszívása a rendszerből. Hosszabb távon az infláció ellen is fel tudnak lépni, bár ez utóbbi hosszú és fájdalmas folyamat lehet. A nyolcvanas-kilencvenes évek után is sikerült, de csak jó pár év leforgása alatt.

Ahol a devizaárfolyamok megállíthatatlanul zuhanhatnak

Olyan feltörekvő piaci devizák esetében, mint a török líra, az argentin peso vagy esetleg a magyar forint is, már nem vagyunk annyira biztosak, hogy az értékvesztés megállítható. Vagy egyáltalán, meg akarják-e állítani. Törökországban például nyilvánvalóan nem. Ha ezeknek a gyenge gazdaságú államoknak nem marad más gazdasági eszközük, akkor a megtakarítások elinflálásával burkolt állami bevételeket, a deviza leértékelésével pedig nagyobb exportbevételeket generálhatnak a jövőben is. (Egyébként a gazdag országok is csinálnak ilyet, az eurómegtakarításokat is elinflálják, mégpedig már sok éve. De talán annyi különbség van, hogy ott csak módjával.)

A dollárhegemónia veszélyei

Most dollárhegemónia van, mert az USA erős gazdasága és katonai ereje mögötte áll. De a történelemben különböző pénzek váltogatták egymást vezető szerepben. Ha egyszer mégis bebukik a dollár, akkor óriásit bukhat.

A dollár történelmileg előbb-utóbb bukásra van ítélve – mondta egy bitcoin-maximalista barátom.

És akkor mi lesz a következő tartalékvaluta, menedékeszköz? Nem valószínű, hogy a jen, a kínai jüan vagy az orosz rubel.

Mások szerint azonban nem annyira biztos, hogy a dollár (vagy egyáltalán a fiat pénz) halálra van ítélve. Ez a zöld szörnyeteg már egy sor háborút és válságot, magas inflációjú időszakot, energiaválságot is túlélt. Volt infláció, persze, de az nem egyenlő az összeomlással. A svájci frank is jól megvan már pár száz éve.

Jönnek a nyersanyagalapú devizaárfolyamok?

Olyan vélemények is vannak, hogy az orosz-ukrán háború óriási vízválasztót jelent a világ pénzügyi rendszerében. Még nem fordult ugyanis elő, hogy egy ország több százmilliárd dolláros devizatartalékát csak úgy zárolták, elvették volna. Ez a bankszámlapénzek, a fiat iránti bizalmat is alapjaiban rengetheti meg. A jövőben valami teljesen másra vagy újra lehet szükség, mint például – arany vagy digitális arany?

A nyolcvanas évek Mad Max-filmjeiben az emberiség az utolsó olajkészletekért öli egymást a sivatagban. Arany helyett olajhoz, vagy ipari fémekhez kötött devizák – ilyen ötlet is van, nem csak a laikusok, hanem komoly közgazdászok között is. De lehet, hogy akkor már a bitcoin sokkal használhatóbbnak bizonyul.

Kapcsolódó cikkeink:

- A bitcoin még mindig jobb befektetés, mint az arany

- Eljött az ideje arany helyett bitcoinba fektetnünk

Címlapkép forrása: Pixabay.com