A Credit Suisse lenne a pénzügyi szektor szénbányájának kanárija?

Bár most a Credit Suisse közelmúltbeli botlásai uralják a címlapokat, a svájci bank igazi hibája az lehetett, hogy egyáltalán megpróbált versenyezni a wall street-i nagyágyúkkal.

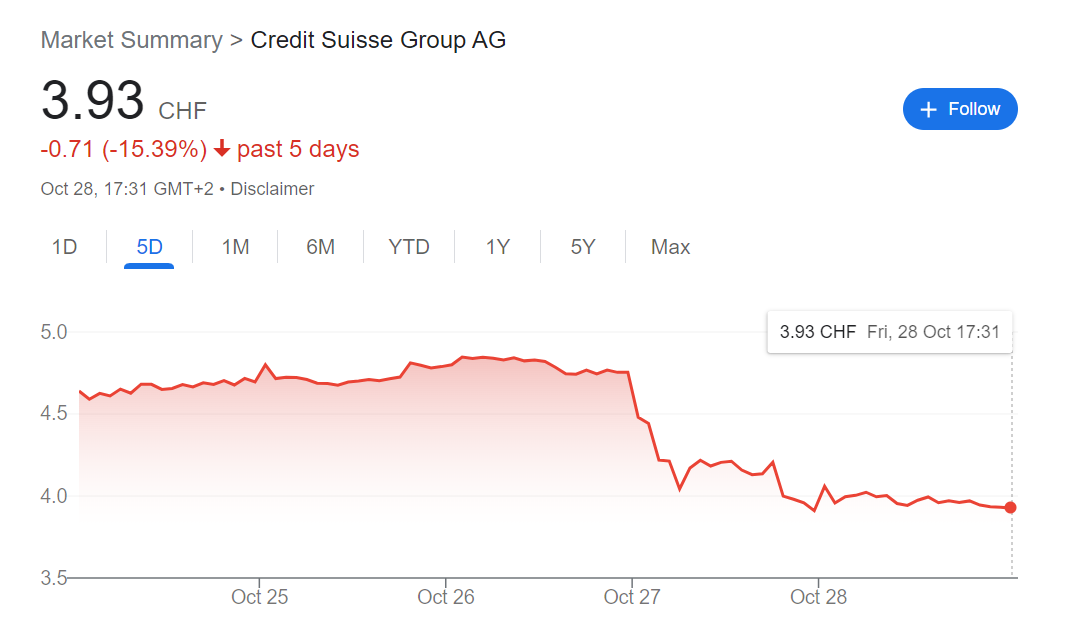

A Credit Suisse csütörtökön szerkezetátalakítási tervet tett közzé. Ezzel igyekezett visszavágni a közelmúltban hatalmas veszteségek és bizarr botrányok által uralt narratívának. A befektetőket ez azonban mélyen nem hatotta meg. A Suisse részvényei több mint 15%-ot zuhantak a nagy veszteségeket is tartalmazó eredményjelentés és a jelenlegi részvényeseket masszívan felhígító forrásbevonási terv után.

A terv egyes elemei nem csak a küszködő bank, hanem az egész pénzügyi ágazat számára fontos lehet.

A Credit Suisse sokkal kisebbé akar válni, és a létszámot nagyjából egyötödével szeretné csökkenteni. Több jelentés szerint a befektetési banki és tanácsadói tevékenységének egy részét le akarja választani, hogy egy Credit Suisse First Boston nevű vállalatot hozzon létre – vagy inkább alakítson át.

A Credit Suisse elmúlt évekbeli drámai botlásai uralják az új irányvonalról szóló vitákat, és teszik ezt jogosan. A bank kínos veszteségei és az Archegoshoz és a Greensillhez hasonló már-már a csalás határán álló esetek nagyon éles kérdéseket vetnek fel azzal kapcsolatban, hogy a bank rendelkezik-e a nagy pénzügyek kezeléséhez szükséges tehetséggel, erőforrásokkal és fegyelemmel.

Túl nehéz a Wall Street-tel versenyezni?

De a Suisse ismételt önsorsrontó hibái mögött szélesebb körű strukturális tényezők is állhatnak, beleértve talán a pénzügyi piac egészének magas korlátait is. A Suisse azon európai bankok közé tartozott, amelyek már az 1990-es években úgy döntött, hogy megpróbálnak versenyezni a Wall Streettel a vállalati ügyletek lebonyolításában. Mind a Suisse, mind az ugyancsak hírhedt Deutsche Bank számára ez a stratégiai váltás vitathatatlanul évtizedekig tartó bohózatot hozott.

A Deutsche Bank 2019-ben magának visszavonulót fújt, és proaktívan zsugorította befektetési banki tevékenységét, miután egész egyszerűen nem tudott pénzt keresni vele. A UBS valami hasonlót tett még 2012-ben, bár egészen más körülmények között. Figyelemre méltó, hogy a UBS is 10 000 fős elbocsátást tervezett a befektetési banki részlegének leépítése során, ami nagyon közel van a Credit Suisse tervezett 9 000 fős leépítéséhez.

A Credit Suisse számára a First Boston spin-off minden bizonnyal a vereség költői beismerését jelentené. A Suisse és a First Boston közötti kapcsolat 1978-ban kezdődött, ami 1988-ban egyesüléshez vezetett. Majd 2005-ben a „Credit Suisse First Boston” márkanév visszavonásával zárult le.

De e merész szimbolikus lépés ellenére a Credit Suisse soha nem jutott tartósan előre, és nem tudott versenyezni a a Wall Street titánjaival, köztük a Goldman Sachs és a JPMorgan befektetési bankokkal. A Suisse piaci kapitalizációja 2007-ben érte el a csúcsot. Annak ellenére, hogy viszonylag jó helyzetben volt a globális pénzügyi válság előtt, alapvetően nem tudta kihasználni az azt követő évtizedes bővülést.

Most a Suisse új terve azt sugallja, hogy stratégiai szempontból nagyobb hangsúlyt fektet a gazdag magánszemélyek vagyonkezelésére. Ez még mindig egy potenciálisan jövedelmező piac, de semmiben sem hasonlítható a befektetési banki tevékenységhez.

Amikor a torta már nem nő tovább

A Deutsche Bank és a Suisse közelmúltbeli visszavonulásának egyik értelmezési módja az, hogy egyszerűen nincs elég kereslet a befektetési banki tevékenység iránt ahhoz, hogy minden olyan vállalatot eltartson, amely szívesen szedne befektetési banki nagyságú díjakat. Ha a távolból tekintünk rá, akkor úgy tűnik, hogy a szektor továbbra is növekszik, de a Deloitte nemrég készült jelentése jelentős strukturális ellenszelet azonosított. Fő tényezőként a blokkláncokat és más digitális pénzügyi technológiákat azonosítottak be, amelyek növelik a versenyt.

Ahhoz azonban, hogy valóban beazonosítsuk a pénzügyi szektor korlátait, figyelmet kell fordítani a spekuláció és a válság közötti kapcsolatra. Az olyan vállalatok, mint a Credit Suisse és a Deutsche Bank, amelyek megpróbáltak „betörni” az M&A tanácsadásba és hasonló pénzügyi területekre, kénytelenek voltak kockázatosabb ügyletekbe is bocsátkozni. Ez elkerülhetetlenül olyan problémás ügyekhez vezetett, mint amilyenek az Archegos hedge fund és a Greensill pénzügyi szolgáltató cég esetében történt botrányok.

Milyen félresiklott ügyekhez vezetett a Credit Suisse ténykedése

Ami azonban igazán elgondolkodtató, az az, ha belegondolunk abba, hogy ez mennyi olyan ügyet jelent, amelyeknek talán soha nem lett volna szabad megtörténniük. De a terjeszkedés miatt ezek a bankok mégis megtették. Még ha ezek a szélsőséges ügyletek nem is hoztak sok pénzt, az eredmény növekedésébe akkor is beleszámítanak, ha nem lett belőlük olyan botrány, mint az Archegos-ügy.

Másképp fogalmazva, valószínűnek tűnik, hogy az elmúlt évtizedekben a pénzügyi szektor növekedését a kínálati oldal hajtotta. A felesleges pénz inkább kereste az üzleteket, és nem csak azokkal foglalkoztak, amelyeket ténylegesen meg kellett volna kötni. A szereplők közül most végre néhányan fogták a sátorfájukat és hazamentek. Ez ebben a keretben stabilizáló hatással lehet a makrogazdaságra, és elnémíthatja a ciklusokra jellemző felívelést és csődöket, amelyek már kezdtek állandónak tűnni.

Lehet, hogy végül ez csak egy vágyálom, és a világot továbbra is elárasztja a magas hozamot kereső tőke. Nem tudhatjuk, hogy a nem termelő üzleteket valóban visszafogja-e néhány látványosan botladozó közvetítő hanyatlása? Tekintettel azonban a pénzügyek globális ügyekben betöltött egyre fontosabb szerepet játszó mértékére, néhányan talán egy halvány reménysugárként tekinthetnek a Credit Suisse és társai kivonulására.