A CLO termékek okoznák a pénzügyi világválságot?

A CDO termékek eredménytermelő képessége azon múlott, hogy a jelzáloggal fedezett ingatlantulajdonosok képesek voltak-e fizetni a hiteleiket. Amikor az emberek nem tudták ezeket a jelzáloghiteleket fizetni, a CDO piaca is rövid időn belül összeomlott. Mivel pedig a CDO-k össze voltak kötve más pénzügyi és biztosítási termékekkel is, akkor az összeomlás rögtön magával rántotta szinte a teljes pénzügyi szektort. Nagyon sok bankot és pénzügyi intézményt csak állami beavatkozással és központi banki mentőövvel tudták megmenteni a csődtől.

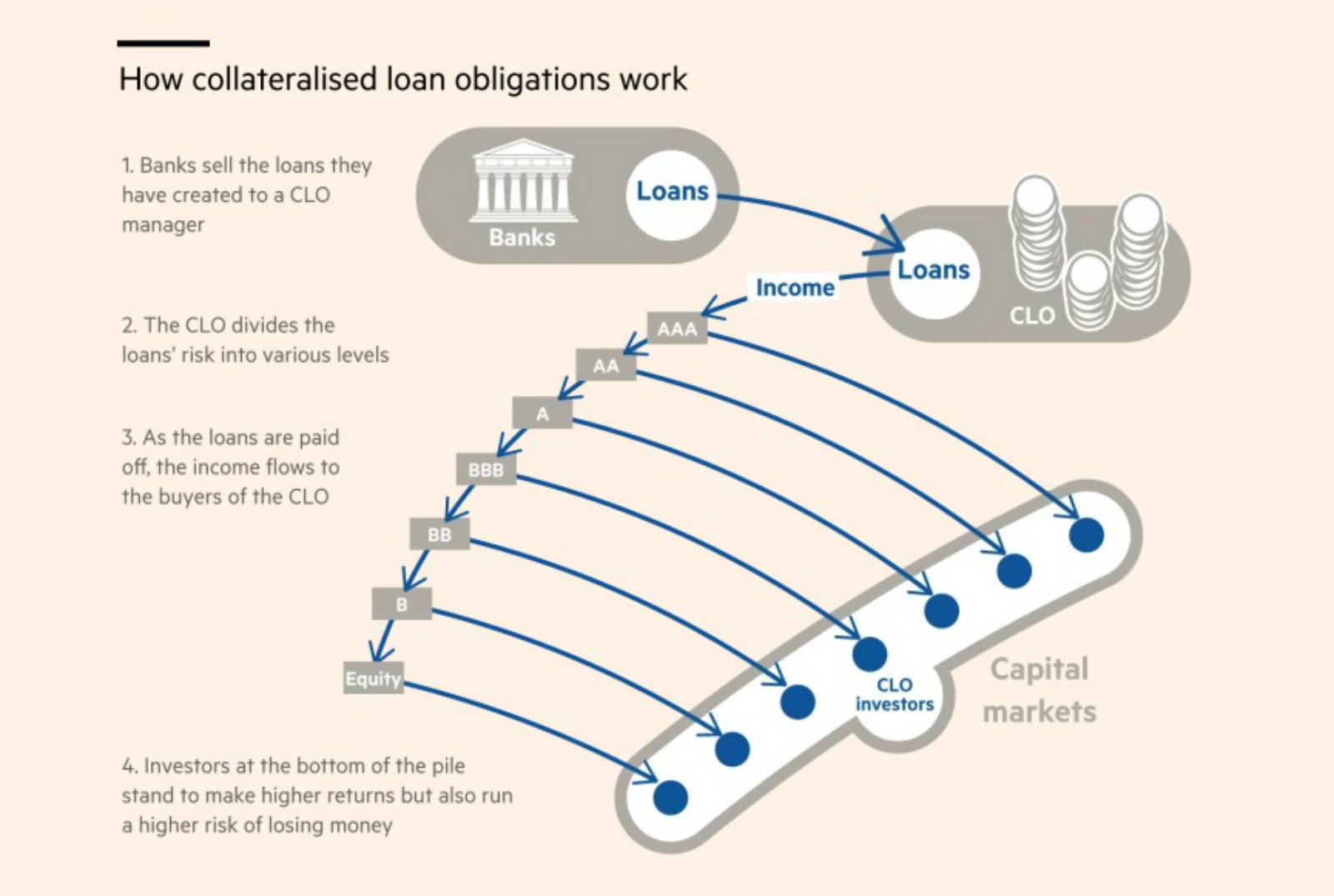

Sokan azt gondolták, hogy ez egy olyan lecke volt, amiből mindenki tanult, és ezután nem lehet már olyan komplex hitelderivatív termékeket a piacra dobni, mint amilyen a CDO volt. Azonban tévedtünk. 2021-ben ugyanis már egyre nagyobb piaci részesedést hasít ki a CDO unokatestvére, a CLO – collateralized loan obligation, azaz a fedezett hitelkötelezettség. Rekord méretű CLO termék jelent meg a piacon idén augusztusban, és a teljes piac mérete már majdnem eléri az 1 billió dollárt. Sokan a pénzügyi szektorból azt mondják, hogy nem kell semmitől sem félni, de azért van néhány ok, ami aggodalomra adhat okot.

Miben különbözik a CLO a CDO-tól?

A CLO termékek mögött nem jelzáloghitelek sokasága áll, hanem úgynevezett tőkeáttételes hitelek. Ezek nagyvállalati hitelek, amelyeket a bankok szindikátusa bocsátott ki. Jó példa erre egy akvizícióhoz adott kölcsön egy privát befektetőnek.

A CLO-k támogatói amellett érvelnek, hogy ezeknél a tőkeáttételes hiteleknél sokkal kisebb a bedőlés kockázata összevetve a jelzáloghitelekkel. A másik érv pedig, hogy a CLO-k esetében kevésbé összetett a pénzügyi termék struktúrája, és sokkal jobban szabályozva vannak.

Akkor miért veszélyes ez?

Az érvek természetesen helyesek, de ettől a kockázat még nem tűnt el. A jelzáloghitelek esetén például a ‘90-es években és a 2000-es évek elején nagyon alacsony volt a bedőlés aránya. Azonban mivel a bankok el tudták adni a CDO termékeket más pénzügyi intézményeknek annak érdekében, hogy a mérlegüket megtisztítsák, és helyet találjanak a hitelezés bővítéséhez, ezért sokkal kockázatosabb ügyfeleknek is elkezdték megadni a lakáshiteleket, akik normál körülmények között nem voltak hitelképesek.

A rossz hitelbesorolású ügyfelek pedig nem tudták fizetni a hiteltartozásukat, csődeljárást kértek magukra. Ez pedig fokozatosan a CDO termékek bedőléséhez vezetett. A CLO-k esetében is ugyanez a veszély, egyre alacsonyabb követelményeket és standardokat szabnak meg, és fennáll a kockázata, hogy olyan hiteleket adnak ki, amit majd nem lesznek képesek visszafizetni.

Egy szempontból pedig a CLO-k még rosszabbak mint a CDO-k. Mikor a lakástulajdonosok nem tudták fizetni a hiteleiket, akkor a bankok lefoglalták az ingatlanokat, és el tudták adni más befektetőnek. Így a veszteségük nagy részét fedezni tudták az ingatlanok eladásával, még ha alacsonyabb áron is adták el. Azonban a vállalati ügyfelek különböznek a lakáspiactól. Az eszközeik között nemcsak ingatlanok és ingóságok vannak, hanem olyan immateriális javak is mint a márka és a reputáció. Ezek pedig egy csődeljárásba bevont vállalat esetén értéktelenek. Így csőd esetén az eredeti érték sokkal alacsonyabb részét lehet visszaszerezni és pénzzé tenni.

A hálózati hatás

Mélyebb pillantást vetve a CLO-k jogi hátterére, még egy dolog tűnik szembe. A szakértők és kedvezményezettek egy teljes hálózata áll a CLO termékek mögött. Ezek az emberek hosszú évek óta dolgoznak együtt, így a kölcsönös bizalom és együttműködés által csökkenthetőek az általános költségek. Azonban a szoros együttműködés szociológiájának van egy sötét oldala is. Ennek a hálózatnak a tagjai sok mindenben függnek egymástól. Ez miatt a követelmények és standardok felállításában talán nem annyira szigorúak egymással szemben, ez pedig egy beágyazott kockázatot hordoz magával.

Senkit sem lephet meg, hogy a CLO-k megalkotásához is ugyanazok a képességek szükségesek mint a CDO-k esetében is kellettek. A kutatás szerint a 2000-es években a CDO hálózat megalkotóinak a főbb szereplői később a 2010-es években is nagy szerepet játszottak a CLO-k kifejlesztésében is. Ez nagyban növeli annak a lehetőségét, hogy az iparág önelégültsége ismét bajt okozhat.

A CLO termékek nagy tőkeáttétellel dolgoznak

A kutatás arra is rámutatott, hogy ezen tőkeáttételes hitelek esetében egy dollárnyi hitel mögött átlagosan 6-szoros tőkeáttétel van. Ez azt jelenti, hogy ezek a vállalatok az EBITDA (kamatok, adózás és értékcsökkenési leírás előtti eredmény) eredménynél hatszor több hitelt tudtak felvenni. Ennek az aránya pedig a 2011-es 14%-ról 2018-ra 30%-ra emelkedett.

A koronavírus okozta pandémia előtt már jelentkeztek olyan riasztó jelek, hogy a hitelfelvevőknek lazább hitelkövetelményeknek kellett megfelelniük, és a vállalatok ezeket a hiteleket a leányvállalataikba helyezték ki, és így képesek voltak ezeket elrejteni a mérlegükből. Ez viszont azzal jár, hogy a hiteltartozás nem fizetése esetén a hitelintézetek sokkal nehezebben tudják rátenni a kezüket a hitellel terhelt eszközökre.

A CLO-k mögött álló hálózat talán túlságosan elkényelmesedett?

Kell akkor most ez miatt aggódnunk? A CLO piac egyértelműen nagyon nagy. A nagyvállalati hitelezés könnyen kényelmetlen helyzetben találhatja magát, ha a központi bankok és a kormányok által a gazdaságba pumpált támogatások elapadnak. Ezen derivatív termékek vásárlói főleg a nagy, az intézményi rendszer szempontjából is fontos bankok. Másrészről viszont ezen derivatív termékek nincsenek úgy összekötve más pénzügyi és biztosítási termékekkel mint a CDO-k, ez pedig csökkenti a szisztematikus kockázatot.

Mindezeket figyelembe véve elmondhatjuk, hogy attól még a CLO-k piaca hatalmas, amely már önmagában képes nagy problémákat okozni a globális pénzügyi rendszerben. Ha ezen termékek mögött álló hálózat nem veszi figyelembe a kockázatokat, és engedi, hogy a CLO termékek minősége csökkenjen, akkor a bajt nem fogjuk tudni megúszni.

A cikk angol nyelvű eredeti verziója itt olvasható.