A Deutsche Bank lesz a bankválság újabb áldozata?

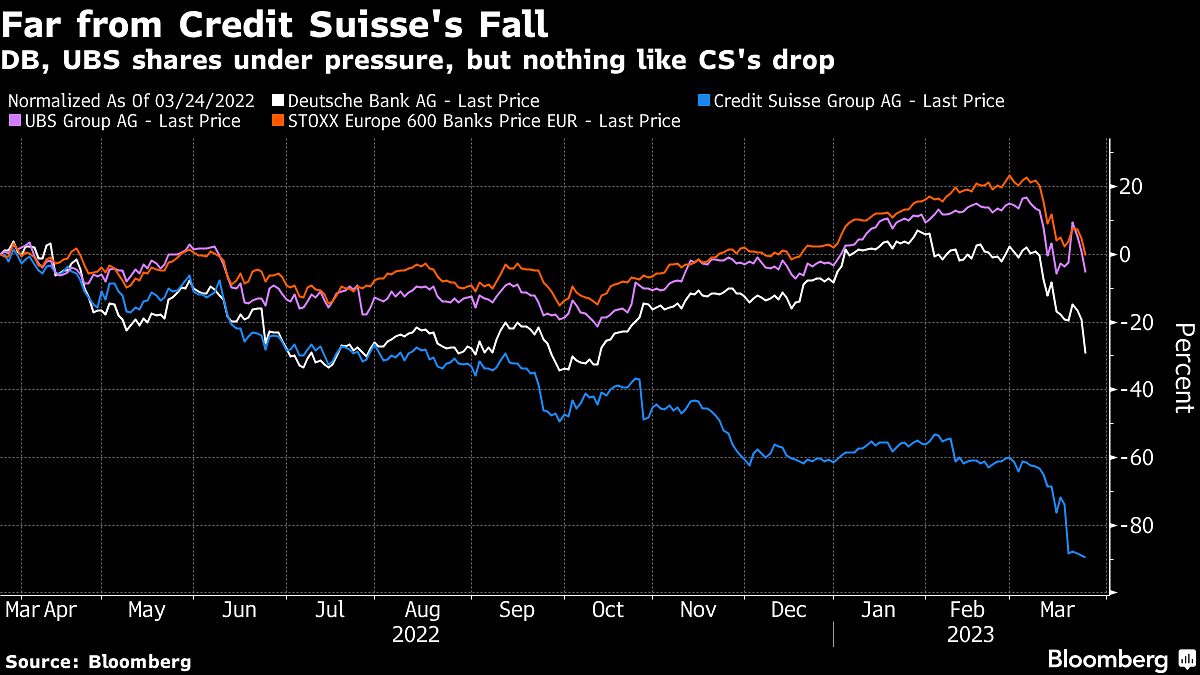

A német bank részvényei komoly nyomás alá kerültek, mivel a befektetők aggódnak az európai bankszektor állapotáért is.

A Deutsche Bank, Németország legnagyobb hitelezője egyike annak a 30 legnagyobb, globális mértékben rendszerszinten is fontos banknak, amelyeket a szabályozók fokozottan figyelnek.

A Deutsche Bank AG részvényei pénteken bezuhantak, miután a hitelezők adósságának nemteljesítés elleni biztosítási költsége többéves csúcsra ugrott, ami a globális bankokkal kapcsolatos befektetői idegesség legújabb jele.

Mi a Deutsche Bank és miért fontos ez?

A bank Németország legnagyobb hitelezője. A tavalyi év végén mintegy 1,337 billió euró volt a mérlegfőösszege. Közel 85 000 alkalmazottat foglalkoztat 58 országban, és egyike annak a 30 globális mértékű rendszerszinten is fontos banknak, amelyeket a pénzügyi stabilitás megőrzése érdekében a szabályozó hatóságok fokozottan figyelnek.

A JPMorgan Chase-hez vagy a Citigrouphoz hasonlóan a Deutsche Bank is univerzális bank. Ez azt jelenti, hogy a háztartásoknak és vállalkozásoknak nyújtott hitelezéstől kezdve a vállalati fúziókkal kapcsolatos tanácsadáson át a nagybefektetők számára végzett értékpapír-kereskedelemig minden pénzügyi szférához kapcsolódó tevékenységet végez.

Miért aggódnak a befektetők annyira a bankok miatt?

A befektetők az elmúlt hetekben nagyon idegesek a globális bankszektor egészségi állapota miatt, miután az Egyesült Államokban hirtelen becsődölt a Silicon Valley Bank, a Silvergate és a Signature Bank is. A svájci Credit Suisse-t pedig a svájci kormány közbenjárásával nagy gyorsaságban vásárolta fel jelentős diszkonttal a rivális UBS Group annak érdekében, hogy elkerüljék a csődeljárást.

Az összeomlások rávilágítottak arra, hogy az online bankolás és a hiperaktív közösségi média korában a bankok mennyire érzékenyek a bizalom hirtelen megváltozására. Emellett újra bebizonyította, hogy egyes hitelezők mennyire nem voltak felkészülve a gyorsan emelkedő kamatlábakra.

Mindezeket tetőzte az a tény, hogy a Credit Suisse felvásárlása mintegy 17 milliárd dollárnyi kockázatosabb adósság, az úgynevezett Additional Tier 1 kötvények ellentmondásos eltörléséhez vezetett. Ez valószínűleg megnöveli a bankok finanszírozási költségeit Európa-szerte, annak ellenére, hogy az Európai Unió és Nagy-Britannia szabályozó hatóságai elhatárolódtak a svájci akciótól.

Akkor miért kapta a Deutsche Bank a pofonokat?

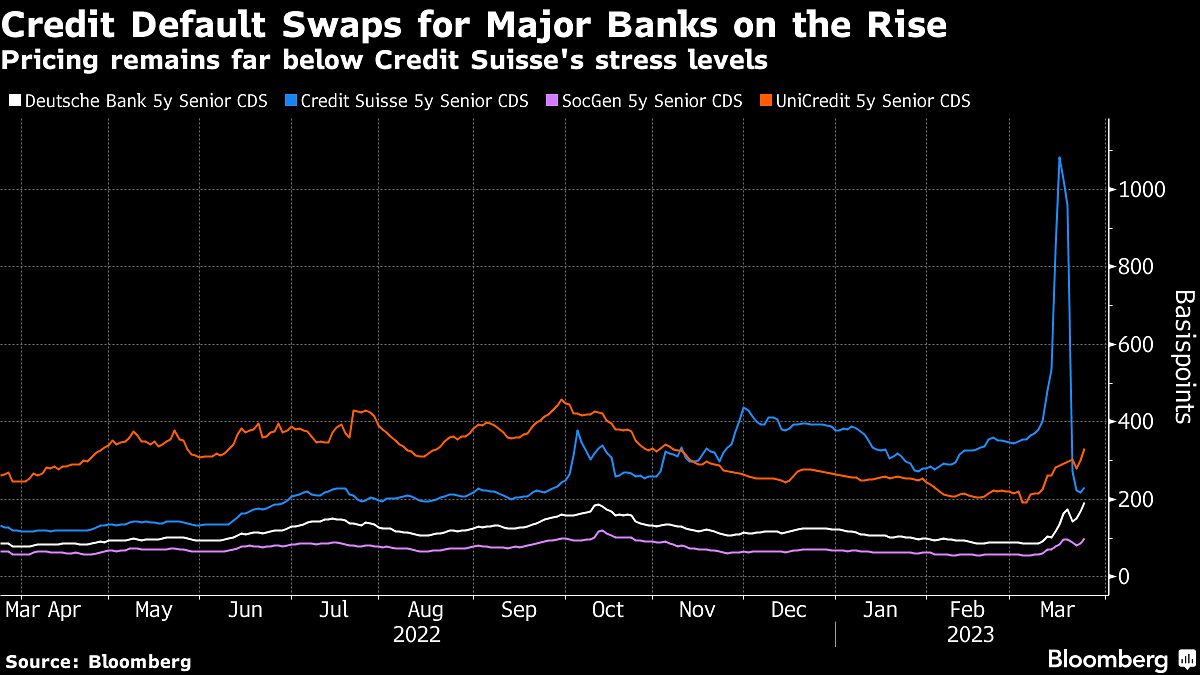

Az online kommentelők a Deutsche Bankra is rátelepedtek, akárcsak tavaly év végén a Credit Suisse-re. Az akkori epizód visszhangjaként az aggodalmak egy része a hitel-nemteljesítési csereügyletek (credit-default swap) árának emelkedése miatt van.

A CDS-ek olyan származtatott ügyletek, amelyeket a befektetők arra használnak, hogy fedezzék magukat, vagy fogadjanak a nagyvállalati hitelképesség változásaira. A CDS termékek árának emelkedése valószínűleg a bankrendszerrel kapcsolatos általános aggodalmat, valamint a kockázatosabb európai banki adósságok zavarát tükrözi.

A Deutsche Banknak sem most először gyűlt meg a baja a CDS-ekkel. A globális pénzügyi válságot követő években az egykoron száguldó bank az újjászervezésért küzdött. A bank veszteségeket, átfogó átszervezéseket, felsővezetői cseréket szenvedett ki magából, és nagy összegű bírságokat kellett befizetnie, és 2016-ban a befektetői bizalom akut válságát is átvészelte. Az akkori német kormány még a UBS-Credit Suisse típusú választ is támogatta a bankválságra. A megoldás a rivális Commerzbank AG-val való lehetséges egyesülés lett volna.

Tényleg bajban van a Deutsche Bank?

A Deutsche Bank sokkal előrébb jár annak a megoldásában, hogyan jöjjön ki ebből a válságból, mint a Credit Suisse volt a bizalom elillanásakor.

A Deutsche Bankot 2018 óta Christian Sewing vezérigazgató vezeti, aki komoly tapasztalattal rendelkezik a könyvvizsgálat, a kockázatkezelés és a lakossági banki tevékenység terén. Sewing alatt a bank a jelek szerint nyereségesebbé és kevésbé veszélyeztetetté vált.

Tavaly 5,66 milliárd eurós nyereséget ért el, ami 2007 óta a legmagasabb eredmény. A nyereségesség egyik legfontosabb mérőszáma, azaz a tőke megtérülése az előrejelzéseket is felülmúló 9,4% volt. A bank emellett jelentős tőkepuffereket is felhalmozott, a CET1 (Core Equity Tier 1) mutatója 13,4%-os.

„Hogy kristálytisztán fogalmazzunk: a Deutsche NEM a következő Credit Suisse.” – írták Stuart Graham és Leona Li, az Autonomous Research elemzői pénteki jegyzetükben. A bank stabilan nyereséges, a 90-es évek vége óta a legerősebb tőkemutatókkal rendelkezik, és alacsonyabb a kamatkockázata, mint néhány amerikai regionális banknak – írja a csapat.

De természetesen az ilyen kijelentéseket nem érdemes készpénznek venni. A bankok világában, a transzparencia hiánya miatt, rengeteg olyan csontváz rejtezhet, amiről az átlag publikum tagjainak fogalmunk nincs.