CZ szerint Do Kwon ötlete jó volt, és nem lehet bízni a bankokban

A Binance-vezér szerint a terrás Do Kwon ötlete jó volt, és a bankok valóban kockázatot jelentenek a fiatpénz alapú stabilcoinokra.

Tekintettel a Silicon Valley Bank közvetlen hatására az USDC árfolyamának destabilizálásában, CZ a bankokat hibáztatta a stabilcoinok kockázatának növeléséért.

A Terra ökoszisztéma végzetes összeomlása katalizátorként szolgált a 2022-es medvepiachoz. A Terra bedőlése milliárdos veszteségeket okozott, elrontotta a befektetői hangulatot és fokozta azokat a hangokat, hogy a kriptovalutákat szabályozni kell.

Azonban a Circle USDC stabilconjának közelmúltbeli elszakadása a dollártól, arra késztette a Binance vezérigazgatóját, Changpeng „CZ” Zhao-t, hogy kijelentse, hogy a hagyományos bankok kockázatot jelentenek a stabilcoinokra, amelyek általában 1:1 arányban vannak rögzítve valamelyik fiatvalutához, például az amerikai dollárhoz.

Március 11-én a Circle nyilvánosságra hozta, hogy a Silicon Valley Bank (SVB) nem fogadta be a 3,3 milliárd dolláros kifizetési kérelmét. A kriptopiac az USDC stabilcoinok eladásával reagált a leleplezésre, aminek következtében az amerikai dollárral támogatott stabilcoin elvesztette a dollárhoz való rögzítését.

Valóban a fiatvaluták jelentik a legnagyobb veszélyt a kriptókra?

CZ véleményét alátámasztva a kriptoközösség egyik tagja felvetette egy kriptovaluta alapú stabilcoin ötletét. CZ válaszában kiemelte a Do Kwon által indított, megszűnt algoritmikus stabilcoint, mondván:

„Do Kwonnak igazából jó volt az ötlete, csak a kivitelezésben vallott szánalmas kudarcot.”

Ráadásul CZ szerint a fiatvaluták anélkül is kockázatot jelentenek, hogy a kriptót hozzáadnák az egyenlethez.

Miközben számos joghatóság jogi lépéseket próbált tenni Do Kwon ellen, a bukott kriptovállalkozó továbbra is a hatóságok elől elmenekülve egy ismeretlen biztonságos menedékhelyen tartózkodik.

Sok befektető előre látta az USDC árfolyamrögzítésének leszakadásának a lehetőségét. Ők úgy döntöttek, hogy eladják a saját részesedésüket, hogy elkerüljék a veszteségeket.

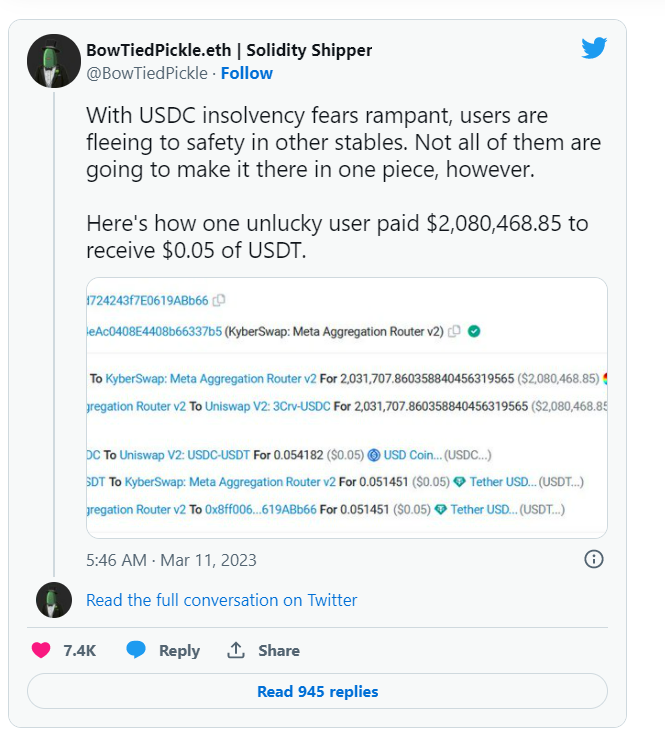

Egy ilyen befektető számára azonban az elhamarkodott döntés több mint 2 millió dolláros veszteséget eredményezett. Ahelyett, hogy ez a befektető 6%-os veszteséggel eladta volna USDC-részesedését egy likviditási poolban, ő azonban egy „megkérdőjelezhető” módszert választott. Ez aztán egy maximálisan kitermelhető érték (MEV) botot eredményezett, amivel 2,045 millió dollár veszteséget szenvedett el, miután 45 dolláros gas díjat fizetett a 39 000 dolláros MEV-veszteség mellett.