Hogyan működik a tőkeáttételes yield farming?

A yield farming – hozamvadászat vagy hozamaratás a kriptoeszközök munkába állítása hozamszerzés céljából. A yield farming során a tétlenül heverő tokeneket a felhasználók a likviditási pool-ok rendelkezésére bocsáthatják. A hozamaratás az elmúlt egy-két évben a DeFi-ben az egyik legnépszerűbb befektetési tevékenység lett, mely során általában két kriptoeszközt vonnak be a hozam generálásához.

Tegyük fel, hogy rendelkezel ETH-val és USDC-val is, amelyek nem hoznak neked jövedelmet, mert a kriptotárcádban pihennek csak. Azonban elkezdheted a hozamvadászatot azzal, hogy likviditást biztosítasz egy ETH/USDC pool számára.

A tőkeáttételes yield farming

A tőkeáttételes hozamaratás (LYF – leveraged yield farming) egy tőkeáttételt alkalmazó hozamvadászat. A LYF lehetővé teszi, hogy kölcsönözz tokeneket is, és így növeld a hozamot. Tegyük fel, hogy 100 USDT-t teszel egy yield farming protokollba. Ha csak a 100 USDT-vel akarsz befektetni, akkor ez 1X tőkeáttételt jelent. Ha ehhez még 100 USDT-t kölcsönveszel, és ezt a 200 USDT-t munkába állítod, akkor ez azt jelenti, hogy 2X tőkeáttételt használsz. Ha az eredetileg befektetett összeg kétszeresét veszed kölcsön, 3X tőkeáttétellel dolgozol, és így tovább.

A LYF tőkehatékony művelet, ami azt jelenti, hogy többet kölcsönözhetsz, mint amennyit befektettél. Ez erősítheti a hozamgazdálkodási pozíciókat is egyben. A cikk írásakor az 1X (ez a standard yield farming) yield farming a BUSD/USDT páron a Kalmar-on, a Binance Smart Chain-re épített protokollon csak 4,7% APY-t ad. De ha a maximálisan lehetséges 6X tőkeáttételt választod, akkor 44,05% APY-t kapsz!

Fontos kiemelni, hogy ez a yield farming nem csak a befektetők, hanem a hitelezők számára is működik. Az első DeFi hitelezési protokollok túlbiztosítottak voltak. Vagyis többet kellett betennie, mint amennyit kölcsön lehetett venni. Ha a fedezet 100 USDT-t ért, akkor csak 90 USDT-t tudtál kölcsön venni.

Ezt a 90 USDT-t be tudtad aztán hozámaratásra befektetni, és jövedelmet szerezni. Ez azt jelenti, hogy a kihasználtsági arány alacsony volt; a kölcsönadott pénznek csak egy részét fektethették be a felhasználók.

Ez pedig a hitelezők számára is alacsonyabb APY-t jelent, mivel a legtöbb hitelezési platformon a hasznosítási arány és a kamatlábak közötti viszont a kereslet-kínálat határozza meg. A hitelezők által kihelyezett hitelek iránti nagyobb kereslet magasabb hozamot eredményez.

A LYF esetében ez nem így van. A LYF platformok tőkehatékonyabbak, mert lehetővé teszik a nem teljes mértékben biztosított hitelezést is. Mivel a felhasználók többet kölcsönözhetnek, mint amennyit biztosítékként betesznek, több forrást kapnak, amelyet jól befektetve extra jövedelemszerzésre használhatnak fel. Ez felfelé hajtja a hitelek kihasználtsági arányát, ami viszont magasabb hozamot eredményez a hitelezők számára is. A tőkeáttételes hozamú gazdálkodás mind a hitelezők, mind a befektetők számára előnyös.

A tőkeáttételes hozamaratás kockázatai

Ahogy a hagyományos pénzügyi piacokon, úgy a yield farming esetében is kétélű kard a tőkeáttétel. Először is, van egy impermanens veszteségkockázat. Az impermanens veszteség a hozamaratásban a legtöbbet tárgyalt kockázat. Amikor egy kriptobefektető likviditást biztosít egy pool számára, a befektető tokenjének dollárértéke növekedhet vagy csökkenhet.

Ez azt eredményezheti, hogy a befektető által kivett összeg kevesebb lesz, mint a betett összeg. Ezért veszteségről van szó, és ez nem realizálódik, amíg a befektető pozíciója nem kerül likvidálásra, és ezért ez egy impermanens veszteség, mivel a token ára bármikor visszatérhet a kezdeti árához. A tőkeáttételes hozamvadászatnál ugyanúgy szembesülhetünk az impermanens veszteség kockázatával, mint a normál hozamvadászatnál.

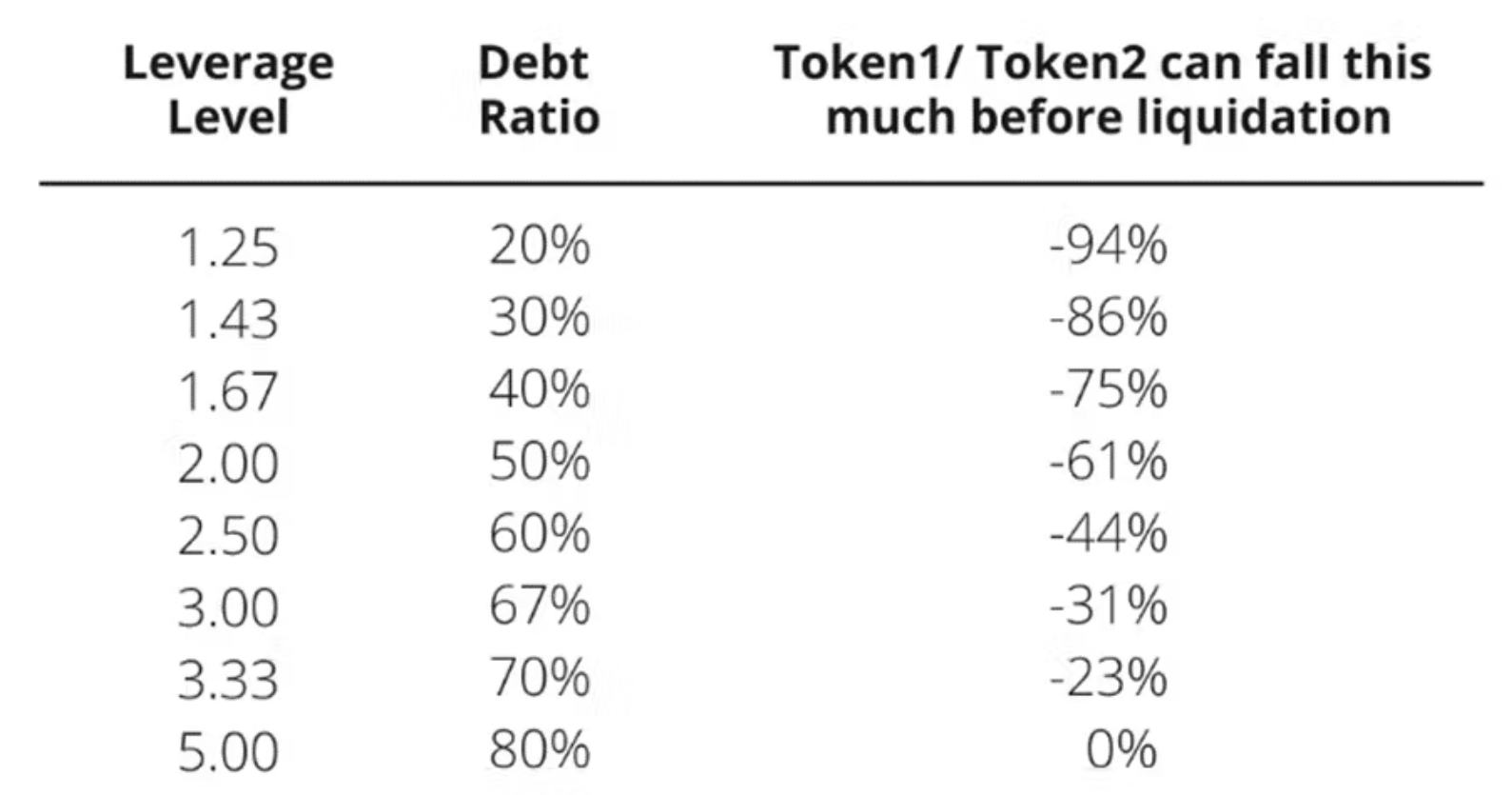

A tőkeáttételes hozamvadászat esetében a befektetőnek magasabb likvidálási kockázattal is szembe kell nézniük. Mivel a tőkeáttétellel történő yield farminghoz kölcsönt vesz fel, még egy nem túl volatilis mozgás is a pozíció likvidáláshoz vezethet. Az alábbi táblázat a tőkeáttétel szintje és a token árakban bekövetkező, likvidációt eredményező lehetséges ármozgás küszöbértéke közötti kapcsolatot mutatja. Ha a tőkeáttétel szintje 3, akkor egy -31%-os elmozdulás a befektetési eszközök elvesztéséhez vezethet. Azt pedig tudjuk hogy a 30%-os volatilitás nem is olyan ritka a kriptopiacokon.

A felszámolási kockázat csökkentésének egyik módja a kevésbé volatilis eszközök bevonása a hozamaratásba. A stabilcoinnal való farmolás sokkal kevésbé volatilis, mint más tokenek. De ennek eredményeképpen a stabilcoinokkal történő tőkeáttételes hozamvadászat APY-ja is alacsonyabb, mint a volatilisebb tokenek esetében.

Pszeudo-delta-semleges hozamvadászat

Úgy is profitálhatunk a tőkeáttételes hozamvadászatból, hogy elkerüljük a kitettséget a piac irányába. A pszeudo-delta-semleges hozamvadászat pont ezt teszi lehetővé. Gondoljunk erre a stratégiára úgy, mint a tőkeáttételes long és a tőkeáttételes short kombinációjára. Először létre kell hozni egy tőkeáttételes long pozíciót egy eszközre, majd egy tőkeáttételes short pozíciót ugyanarra az eszközre. Mivel a piac mozgásának irányától függetlenül biztosított a hozam, ez delta-semleges. Néha azonban a pozíciók az árak változásával eltávolodhatnak a semleges pozíciótól, ezért nevezik ezt pszeudo-delta-semleges yield farmingnak.