Csődközeli állapotba került az egyik legnagyobb kínai bank a nikkel árának elszállása miatt

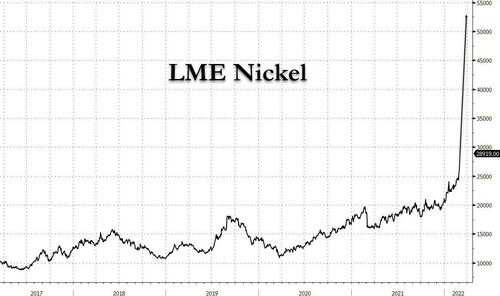

Körülbelül abban az időben, amikor a Peabody 534 millió dolláros margin call-t kapott a hedgelt szén határidős short pozíciójára, amelyet a Goldman Sachs új, 150 millió dolláros fedezetlen (10%-os) ügyletével finanszírozott, Kína egyik legnagyobb bankja szintén több százmillió dolláros margin call-t kapott egy nikkel short pozícióra. Ez azonban szörnyen rosszul sült el, miután a nikkel ára az egekbe ugrott:

A Peabodyval ellentétben azonban a China Construction Bank Corp (CCBI) – a 4 legnagyobb kínai bank egyike – egy szervezeti egysége további halasztási időt kapott a London Metal Exchange-től, azaz a londoni fémtőzsdétől, hogy kifizesse a több százmillió dolláros margin call felhívást. Ezt hétfőn elmulasztotta teljesíteni a nikkel árának példátlan megugrása közepette. A kegyelem az LME-től azt jelenti, hogy a CCBI Global Markets nevű egysége hivatalosan nem került fizetésképtelenségbe és ezzel elkerülte a csődöt, jelentette a Bloomberg iparági forrásokra hivatkozva.

A nemfizetések részletei egyelőre nem teljesen világosak. A Bloomberg megjegyzi, hogy a halasztott nemfizetés „nem feltétlenül jelzi az anyavállalatnál fennálló problémákat”. Bár az is lehet, hogy a Bloomberg csupán megpróbálja szépíteni a dolgot, és nem akar szembeszállni egy jelentős ügyféllel. Ehelyett a médiakonglomerátum azt sugallja, hogy a fizetés elmaradása inkább annak köszönhető, hogy az egyik fémipari ügyfél nem teljesített a CCBI Global Markets felé. A CCBI brókerként működik az LME nyílt tőzsdei kereskedési parkettjén. Ez viszont a CCBI Global Markets számára nehézséget okozott a szokatlanul nagy összegű margin call-ok kifizetésében az ázsiai munkanap végén, mivel a nikkel ára hétfőn robbanásszerűen elszállt.

Likviditási problémák az eszközárak megugrása miatt?

A hétfői szigorú szorítás oka az volt, hogy a piaci szereplők a short pozíciókat kénytelenek voltak lezárni, mivel nem tudták teljesíteni a margin callokat.

Míg azonban egy nagy kínai bank védettséget élvezhetett, mások talán nem voltak ilyen szerencsések. A Bloomberg korábban arról számolt be, hogy Xiang Guangda kínai vállalkozónak – akit „Big Shot” néven is ismernek a szektorban – nagy short pozíciója volt az LME tőzsdén a cégén, a Tsingshan Holding Group-on keresztül. A Tsingshan a világ legnagyobb nikkel- és rozsdamentes acéltermékek gyártója közé tartozik. Nem világos, hogy az adott kereskedő kapott-e margin callt, és hogy kifizette-e azt.

És így, miközben arra várunk, hogy újabb masszívan shortolt nevek bukkanjanak fel a hírekben, nem tudunk nem elgondolkodni azon, hogy vajon nem ez-e pontosan a Pozsar Zoltán által megjósolt „likviditási válság” kezdete, ami nagy vihart gerjeszthet a következő hetekben.

Ez a cikk is érdekelhet: Csődöt jelentett a Himalaya Coin kínai megalkotója