Az amerikai birodalom hanyatlása és egy új világ születése

Egy olyan korban élünk, amikor a gazdasági, szociális és politikai gondolkodásmódok széles skálája létezik egymás mellett, és ezek bármikor, bárki számára elérhetők. Amikor azonban a világ egyik legfontosabb makroökonómiai közgazdásza és befektetője, Ray Dalio publikálja kutatásait a pénzpiacokról és azok hatásáról az „amerikai birodalomra”, akkor érdemes odafigyelnünk és tanulnunk belőle.

Mi alapján jönnek létre a birodalmak Dalio szerint? És mi miatt omlanak össze?

Dalio és csapata megvizsgálta a keleten és nyugaton kialakult birodalmakat. Európában elemezték a brit, holland és más gyarmattartó hatalmakat, Ázsiában pedig a kínai dinasztiák megerősödését és hanyatlását. Míg a politikai szuperorganizmusok felépítése és szervezeti elvei az évezredek alatt drasztikusan megváltoztak, az emberi természet és a DNS semmit sem változott.

Az adatok azt sugallják, hogy a birodalmak kb. 200 évig léteznek. Minden az oktatással kezdődik, ami innovációhoz és termelési versenyképességhez vezet. A növekvő katonai hatalom, amit az erősödő gazdagság tesz lehetővé, megvédi a domináns hatalomhoz kapcsolódó kereskedelmet és pénzügyi folyamatokat. A felemelkedés után és körülbelül 100 év elteltével a birodalom megkoronázhatja dicsőségét egy értékálló valutával, azaz olyan pénzügyi szuperhatalommá válik, hogy saját pénzt nyomtathat. Ha azonban ezt a szuperhatalmat nem használják ki jól, az oktatásba és az innovációba történő beruházások megszűnnek, akkor kezdődnek az adósságciklusok és az eddigi törekvések elvesznek, a birodalom pedig összeomlik.

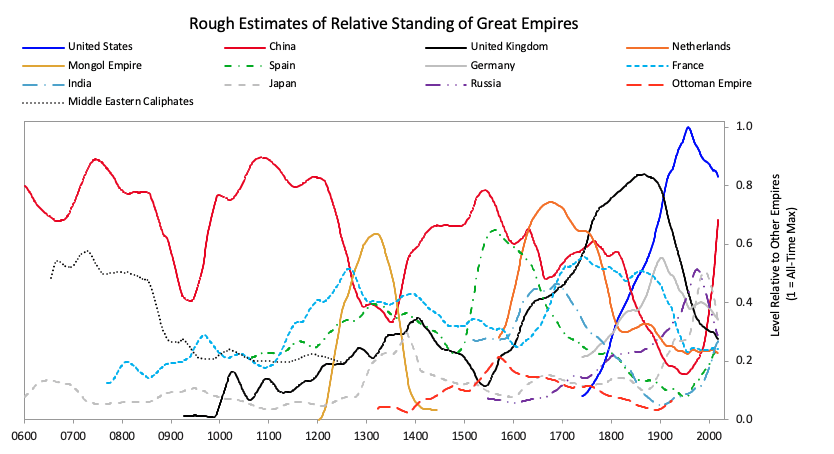

A lenti ábra a birodalmak fejlődését követi nyomon Dalio tanulmányai alapján. A tárgyalt tulajdonságok súlyozott átlagát használja a teljesítménymutató létrehozására. Érdemes figyelmet fordítani a kékkel jelölt Amerikára, a feketével jelölt Britanniára és a pirossal jelölt Kínára.

Most, mikor az Egyesült Államoknak meg kell küzdenie Kína növekedésével, egy olyan nemzettel versenyzik, ami a birodalmak alapvető tulajdonságaiba (oktatás, innováció) fektet, de még nem rendelkezik saját tartalékvalutával. A tartalékvaluta lehetővé teszi tulajdonosának, hogy gazdasági tevékenységet generáljon szinte a semmiből a világ többi részének a rovására.

Hogyan épülnek fel Dalio szuperbirodalmai?

A birodalom szuperorganizmusa az emberek millióinak és az általuk alkotott egyéb szervezeteknek a komplexitásaként jelenik meg. Ilyenek például a családok, csapatok, vállalatok és államok.

Amikor megvizsgáljuk a birodalmak pénzügyi oldalát, Ray Dalio az állambirodalmak két tulajdonságát látja. Az első a rendszeresen bővülő/zsugorodó üzleti ciklus, ami átlagosan 5-10 évig tart, és amit a hitelezés visz előre. Ahogy az emberi test beszívja a levegőt és kifújja, a pénz is úgy áramlik be a zsebünkbe, majd áramlik ki onnan.

A másik tényező pedig az 50–100 éves szuverén pénzciklus felismerése. Ez egy olyan ciklus, amely valamilyen (1) ‘materiális pénzzel’ indul (mint például az arany, amelynek belső átváltható értéke van és megbízhatatlan, azaz felhasználható ellenségek közötti tranzakciókhoz. Ezt követi (2) a papírpénz (ami a materiális pénzhez kötött hitelre épül), és (3) fiatpénz (amelyet az állami hatalmak bocsátanak ki).

Ennek a rendszernek az entrópiája, ami egyben az emberi természetet is jellemzi, hogy mind inkább az aranytól a hitel felé mozog el, mivel a hitel táplálja leginkább a növekedést. A hitel maga is egy különös állatfaj, ha pedig az elválasztódik a fedezetétől, akkor nem más mint a képzelet. Ha pedig a képzelet elszabadul, és arra használják fel, hogy a társadalom kis részét gazdagítsák (pl. nagyvállalati részvényvisszavásárlás), ahelyett, hogy a biztonságot finanszíroznák vele (általános egészségügyi ellátás), akkor következik be valamilyen forradalom vagy a valuta leértékelődése. Ez pedig ismét visszavisz a pénz szűkössége problémájához.

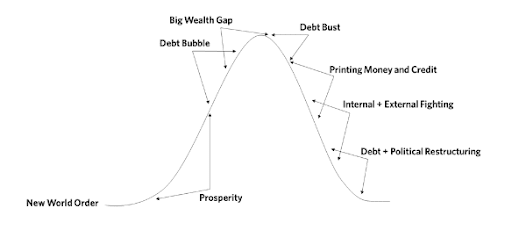

Dalio ezt így illusztrálja:

Ha nem leszel dühös, amikor a fenti első ábrára nézel, amely a monetáris bázis csúcspontját mutatja a GDP százalékában az 1930-as években, majd a 2010-2020-as időszakban, akkor nem figyelsz eléggé. Az USA alapból már nagy hiánnyal és adóssággal küszködik. Erre a múlt hónapban a kormány a GDP 20%-ának az értékében nyomtatott pénzt, és a belátható jövőben ezt folytatni is fogja. Az arany és bitcoin hívők erre csak azt mondják, hogy láthatjuk, hogy a központi bankok mindig csalnak, és bármikor több pénzt hoznak létre, ha a politikai akarat azt kívánja. Ez a csalás ma már meg is jelenik az arany árfolyamában.

The Federal Reserve Chairman, „We print money digitally. As a central bank, we have the ability to create money.” pic.twitter.com/9ArqYa2RDN

— Blockfolio (@blockfolio) May 18, 2020

Milyen teóriák uralkodnak jelenleg?

Ha újra elővesszük Dalio értelmezését a pénz szuperciklikus gépezetéről, akkor az USA gazdasága az 1930-as éveket idézi. Az ország erősen polarizált, erősödik az autokrata nyomás, nő a gazdasági és pénzügyi egyenlőtlenség. 1930 után Franklin Roosevelt elnök és a keynesi gazdaságpolitika erre úgy reagált, hogy az amerikai társadalmi jóléti rendszert bővítette, és növelte az állam által biztosított foglalkoztatottságot. A kormány saját magának fiskális hatalmat adott, amivel a krízist kezelni tudta.

A mostani politikai és központi banki intézkedéseket két gondolattal próbálják alátámasztani. Az első a Modern Monetáris Teória – Modern Monetary Theory, amely a keynesi gazdaságpolitikát még egy lépéssel kitolja. Keynes úgy gondolta, hogy az adózás és a kötvények kibocsátása olyan mechanizmusok, amely által a pénz hozzá van kötve a kormányok kötelezettségéhez, mielőtt azt el lehetne költeni. Az MMT támogatói azt vallják, hogy a pénz, különösen a tartalékvaluta meg van védve minden külső árfolyamnyomástól, és így annyit nyomtathatnak belőle, amennyire csak szükség van. Olyan intézkedéseket finanszírozhatnak belőle mint az általános alapjövedelem és egészségügy, és a cél a teljes foglalkoztatottság elérése.

A másik gondolat a Piaci Monetarizmus – Market Monetarism, amit olyan közgazdászok hirdetnek mint Scott Sumner, David Siegel és Eliezer Yudkowsky. A fő alapelv, hogy a központi bankok nem foglalkozhatnak olyan célokkal mint a kamatlábak vagy a munkanélküliség. Helyette a legfőbb célnak a hosszú távú nominális GDP növekedést kell megcélozni, például 5%. Ha a valós GDP növekedés 2%, akkor 3%-os inflációra van szükséged. Ha a GDP 10%-kal csökkent, akkor 15%-os inflációt kell elérned. Emellett ennek a hatásnak hosszú éveken keresztül fenn kell maradnia, hogy átlagosan kijöjjön az évi 5%-os növekedés. Azaz ha ebben az évben 4%-os volt a GDP növekedés, akkor a következő évben 6%-ot kell elérni.

Ennek az egyik hatása, hogy változó mennyiségű pénzt bocsátanak ki a központi bankok az infláció-defláció kezelésére. A GDP 20%-ának értékében pénzt nyomtatni vagy negatív kamatlábakkal operálni mindaddig rendben van, amíg ez 5%-os gazdasági növekedéshez vezet.

Dalio szerint az idei év lesz a tesztidőszak

A 2020-as év pont a fent kifejtett logikát fogja pontosan letesztelni. Hogy ez hogyan működik, a saját bőrünkön fogjuk megtapasztalni.

Eláraszthatjuk a gazdaságot frissen kibocsátott pénzzel, hogy növeljük a foglalkoztatottságot a társadalmi feszültségek csökkentése érdekében. De mindenre létezik egy ciklus, és ilyen ciklusban működik a bizalom is.

A fizikai szűkösség és a felhasználhatóság egy aspektus. Te megbízhatsz a fénylő aranyban, amit birtokolsz vagy amit a múzeumban látsz. Több ezer éves történelmünk bizonyítja, hogy ez egy biztonságos megtakarítási forma.

A digitális szűkösség és felhasználhatóság egy másik aspektus. A blokklánc alapú rendszerek megteremtették az arany tulajdonságait a Bitcoinban, Ethereumban és más kriptovalutákban. Habár a legtöbb ember számára ezek a rendszerek még nagyon távoliak.

Köszönhetően az olyan negatív eseményeknek, mint a hacker támadások és csalások, amelyik az általános bizalmat próbálják aláásni ebben a hosszú távú stabilan működő technológiában. Mégis a blokkláncokon utazó digitális valuták jelentik az egyetlen valós alternatívát a szuverén valutákkal szemben. Ezek a kriptovaluták lesznek a nagy nyertesei nemcsak a mostani gazdasági ciklus összeomlásának, hanem az egész makroszintű szuperciklusnak is.

Ha ebből a szemszögből közelítjük meg, akkor Kína nyomulása a blokklánc szektorban és a digitális jüan kiadása Kína globális hegemóniáját fogja növelni. Ezzel a tartalékvaluta szerepét áthelyezi a kriptoökoszisztémába. Ez a 10 milliárd dollár értékű USA dollár denominált stabilcoinnal fog versenyezni, ami már most is ott van a cirkulációban. Ez magával hozza azt is majd, hogy a gazdaság működése is áttelepül a blokkláncokra, blokklánc-natív alkalmazásokat fognak építeni és több ezer új vállalkozás fog létrejönni ennek köszönhetően. Ez az egyik oka annak, hogy érdemes reggel felkelni és foglalkozni a kriptoszektorral.

Most nem a kismértékű fejlesztések és költségcsökkentések időszaka jön. Hanem most jött el az ideje annak, hogy egy új világot építsünk.

(Készült Lex Sokolin CoinDesken megjelent publikációja alapján)