Közel a vég? Tömegesen tendál nullához a központi bankok kamatrátája

A világgazdaságban valami nincs rendjén. Bár Donald Trump amerikai elnök papagáj módjára ismétli, hogy az Egyesült Államok gazdasága még sohasem volt ilyen erős, mint most, a közgazdászok, szakértők és banki képviselők mind arra figyelmeztetnek, hogy bármikor gazdasági válság törhet ki.

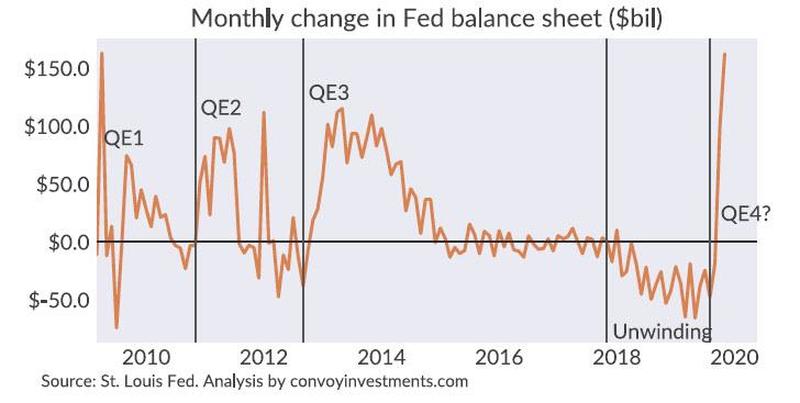

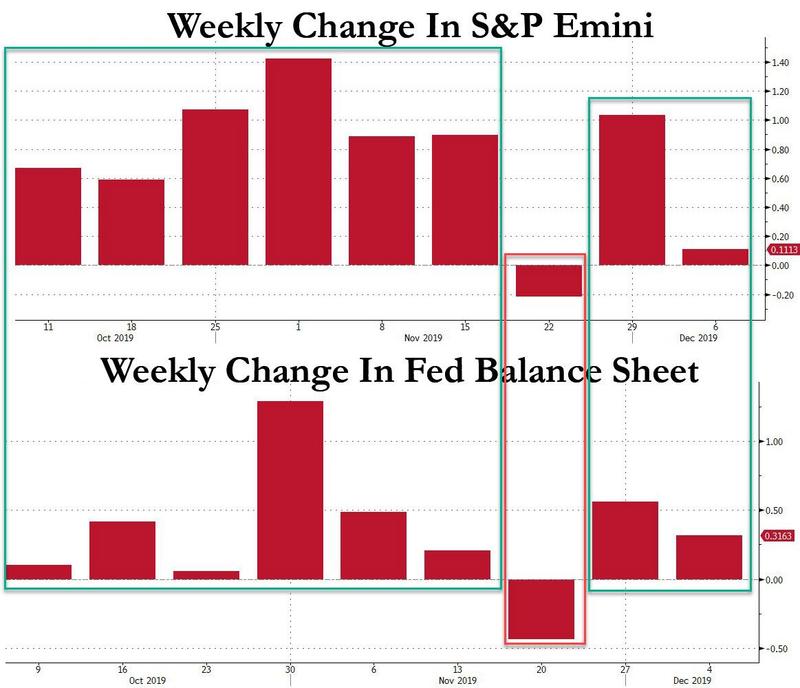

A Convoy Investments múlt héten azt közölte, hogy miközben az amerikai gazdaság állítólag nagyon jól teljesít, a Fed mérlege olyan sebességgel bővül, hogy hamarosan eléri a 2010-es mennyiségi enyhítés szaldóját (QE1). Gyorsabb ütemben növekszik, mint a QE2 vagy QE3, vagy a szeptemberi repó fiaskó után. A Fed mérlegének példátlan növekedése a feltételezett gazdasági stabilitás és a szilárd növekedés idején praktikus magyarázat arra, hogy az S&P miért is szárnyalt az elmúlt két hónapban.

Figyelemre méltó összefüggés alakult ki ugyanis a Fed és a S&P között. Amikor az S&P növekszik, a Fed mérlege is magasabb. Amikor pedig csökken, akkor a mérleg is csökken. A Fed beavatkozása pedig minket is arra késztet, hogy feltegyük a nagy kérdést. Talán egy újabb gazdasági válság fenyeget?

Többen is válságot jósolnak

Ahogyan arról Michael Hartnett a Bank of America stratégiai elemzője is nyilatkozott, a globális monetáris politika a mennyiségi szigorításról az agresszív mennyiségi enyhítésre tért át. Ez pedig a 2009-es pénzügyi válság óta, a leggyorsabb ütemű tendencia.

Természetesen a recesszió idején indokolt volt a központi bankok kamatcsökkentése, hiszen az életük függött tőle. Az egész nyugati gazdasági világ azon dolgozott, hogy valahogyan sikerüljön kijutni a Lehman Brothers bukása után létrejött pénzügyi káoszból. Most viszont nem igazán érthető, hogyha a globális gazdaságnak ilyen jól megy, a központi bankok mégis miért viselkednek úgy, mintha egy újabb pénzügyi válság szélén állnánk?

A központi bankok tavaly karácsony óta 400 milliárd dollárnyi likviditást injektáltak a bankszektorba. Az EKB (Európai Központi Bank) és most a Fed 2020-ban újabb 600 milliárd dollárral növelik a központi bank mérlegét. Hartnett erre azt válaszolta, hogy „továbbra is a legfontosabb bikás támasz a kockázatos eszközökre”.

Ez jelentheti azt, hogy az algók szépen lassan az egekig tornázzák az árfolyamokat még a hivatalos recesszió bekövetkezte előtt még azelőtt, hogy a központi bankok elkezdenének minden eszközt felvásárolni kétségbeesésükben. Ez pedig már egy olyan világ előszele, ahol lekerül Harlekin maszkja, kiderül a turpisság a szabadpiacoknak nevezett központi tervezésről. Jöhet a decentralizáció és a bankmentés.