Óriás részvénypiaci buborékban ülünk: a 2000-es dotcom összeomlás már a küszöbön van

Bár a részvénypiacon még egyelőre folytatódik a rali, egy aggasztó trend rajzolódik ki, amely a szektor lehetséges végzetét jelezheti, és erős bizonytalanságra utalhat.

A The Kobeissi Letter tőkepiaci kommentárplatform által június 16-án megosztott adatokból derült ki, hogy az S&P 500 jelenlegi állapota feltűnő hasonlóságot mutat a 2000-es dotcom buborékkal.

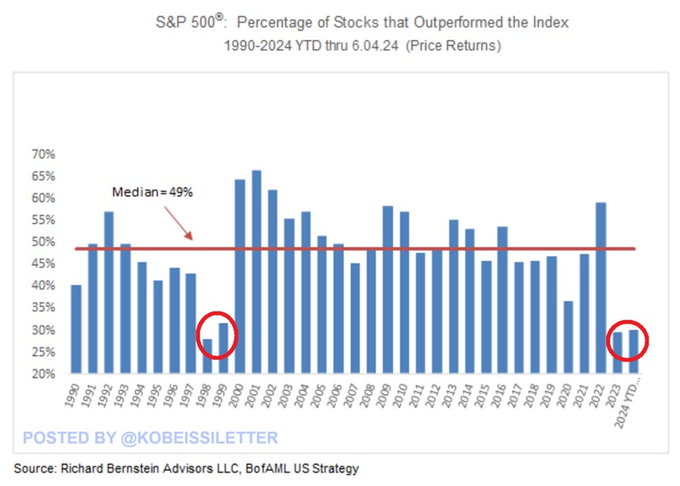

Az adatok szerint az S&P 500 részvényeinek mindössze 30%-a teljesített jobban az indexnél az elmúlt egy évben. Ez a 2023-ban mért 29%-hoz képest csak kismértékben javult, ami egy egymást követő, szokatlanul alacsony piaci teljesítményű évet jelez.

Különösen az 1990-től 2024 júniusáig terjedő történelmi adatokra vetett pillantás világít rá ennek a trendnek a jelentőségére. Történelmileg az indexet felülmúló S&P 500 részvények átlagos aránya 49%, ami erőteljes és széleskörű piaci részvételt jelez.

Ezzel szöges ellentétben a 2023-as és 2024-es egymás utáni évek alulteljesítménye egy hasonló mintát idéz. Ilyet legutóbb a hírhedt 2000-es dotcom buborék idején figyelhettünk meg.

Míg 1990 óta a legtöbb évben egészségesebben oszlanak meg a jobban teljesítő részvények, az 1998-1999-es és a 2023-2024-es időszakok jelentősen alacsonyabb százalékos arányukkal tűnnek ki. A dotcom buborékban a részvények egy kis részhalmazában hasonlóan koncentrálódtak a nyereségek. Ez egy olyan piachoz vezetett, amelyet szűk vezető pozíció és végül jelentős volatilitás jellemzett.

Ez a tendencia különösen aggasztó annak fényében, hogy az S&P 500 az elmúlt évben 12%-kal emelkedett, és ezt a növekedést elsősorban néhány technológiai óriásvállalat hajtotta. Az ilyen típusú koncentráció komoly kérdéseket vet fel a rali fenntarthatóságával kapcsolatban.

Ez a dotcom összeomlásához vezető körülményeket idézi, amikor a piac néhány jól menő részvénytől való függése éles korrekciót eredményezett, amikor ezek a részvények megbuktak.

Általánosságban a szűk szórás arra utal, hogy bár az index emelkedik, a nyereség nem oszlik el széles körben a piacon, ami növeli a volatilitás kockázatát, ha ez a néhány vezető részvény visszaesik.

A technológiai részvények dominálnak az S&P 500-ban

Az index közelmúltbeli emelkedését tehát a technológiai részvények vezették, és a mesterséges intelligenciával (AI) foglalkozó vállalatok voltak a legnagyobb mozgásban. Az Nvidia (NASDAQ: NVDA) például rövid távon is szárnyalt, aminek köszönhetően piaci kapitalizációja először lépte át a 3 billió dollárt. Az Apple (NASDAQ: AAPL) piaci kapitalizációja január óta szintén először emelkedett 3 billió dollár fölé. Jelenleg ez a két vállalat verseng a világ második legnagyobb vállalata helyezésért a Microsoft után.

Összességében ez a néhány vállalatra való koncentráció jelentős kockázatokat rejt magában, mivel az index teljesítménye nagyban függ ezektől a cégektől. A bizonytalanság tehát fokozódik, figyelembe véve az a félelmet, hogy mi történik majd, ha az AI-részvények buborékja kipukkadhat.