“Csak még egy ciklus és gazdag leszek” – ez lenne a bitcoin pszichológia?

Már csak pár óra van hátra a bitcoin jutalom felezésig, miközben a héten 60 ezer dollár alá esett a Bitcoin árfolyama

BTC Price

egy rövid ideig. Ennek köszönhetően pedig a mainstream média ismét előszeretettel elhozta a #mindmeghalunk narratívát, azaz, hogy a bitcoin összeomlott és nincs tovább.

BTC Price

egy rövid ideig. Ennek köszönhetően pedig a mainstream média ismét előszeretettel elhozta a #mindmeghalunk narratívát, azaz, hogy a bitcoin összeomlott és nincs tovább.

Az érzelmeken kicsit túllépve érdemes megvizsgálni, hol tart most a kriptovaluta kereskedés és mi várhat a bitcoin és a kriptovaluták árfolyamára a közeljövőben. A Bitcoin pszichológia ugyanis több, mint árfolyam esés és emelkedés.

A hét legfontosabb kriptovaluta hírei egy helyen

Hongkong jóváhagyta az első Bitcoin és Ethereum azonnali ETF-eket. A lépés segíthet Hongkongnak a kriptovaluta kereskedelem kulcsfontosságú ázsiai központjává válni. A piacok most szorosan figyelik, hogy nagyobb érdeklődést kapnak-e az új termékek, mint Hongkong korábban piacra dobott BTC és ETH határidős ETF-ei.

A közelgő bitcoin felezés iránti érdeklődés elérte minden idők legmagasabb szintjét a Google Trends szerint, ami intenzív kíváncsiságot és spekulációt jelez a kriptovaluta-közösségen belül. A spekuláció és a találgatás már most a tetőfokára hágott és sokan azt kérdezik melyik irányba lökheti a BTC árfolyamát a közelgő felezés? Egyes elemzők szerint akár egy váratlan bikafutás is kezdetét veheti a Bitcoin felezés után. Míg mások pont az ellenkezőjét várják.

Az amerikai szenátorok a stabil érmék szabályozásának előmozdítására törekednek. Cynthia Lummis és Kirsten Gillibrand amerikai szenátorok kétpárti törvényjavaslatot nyújtottak be szerdán a stabilcoinok szabályozása kapcsán. Ez előírná a kibocsátóknak szövetségi engedélyek megszerzését és teljes, 100%-os tartalék fenntartását is megkövetelnék, hogy biztonságosan integrálhassák őket az Egyesült Államok pénzügyi rendszerébe – a dollár mellé.

Mozgolódnak a legnagyobb kriptovaluta tőzsdék

A világ legnagyobb kriptotőzsdéjének számító Binance nemrégiben bejelentést tett a Felhasználói Eszközbiztosítási Alapjával (SAFU) kapcsolatban. A bejelentés szerint az alapban lévő tőkét a Circle USDC stabilcoinjára váltják át. A SAFU alapját még 2018-ban hozta létre a Binance azért, hogy extra biztosítékot adjon a felhasználóknak. A kereskedési díjakból és más forrásokból kerül ide tőke, ami extrém helyzetekben nyújt biztosítékot a felhasználók tőkéjére.

A Coinbase és a Kraken kriptotőzsde is új tárca funkciójával állt elő. A Coinbase kriptovaluta tőzsde február 29-én bemutatta új okostárcáját, amelynek célja, hogy megkönnyítse az emberek számára a kriptovaluták használatát. Mostantól az, aki elveszíti privát kulcsát, továbbra is hozzáférhet eszközeihez. Egy másik nagy amerikai kriptotőzsde, a Kraken szintén ezen a héten indította útjára öngondoskodó pénztárcáját Kraken Wallet néven, amely a felhasználók adatvédelmét, biztonságát és a nyílt forráskódú elveket helyezi előtérbe.

Mindkét kriptovaluta tőzsde gőzerővel azon van, hogy népszerűsítse a kriptovaluta szektort. A Bitcoin következő felezése előtt a napokban például a Coinbase egy reklámot posztolt, amelyben a BTC értékének időbeli növekedését szemlélteti, a pizza vásárlóerejének kontextusába helyezve azt.

Kedvezőtlen makropiaci helyzet van kialakulóban

Irán hétvégi támadása Izrael ellen eladásra késztette a befektetőket. Miközben Irán több mint 300 rakétát és drónt lőtt ki Izraelre a múlt hétvégén, fokozódik a piaci félelem aziránt, hogy egy szélesebb körű konfliktus törhet ki a Közel-Keleten. A kriptopiacok a többi eszközcsoporttal együtt negatívan reagáltak a hírre, a BTC ára 67 800 dollárról 61 300 dollárra csökkent. Majd péntek hajnalban, amikor kiderült az izraeliek nem hagyják válasz nélkül a korábbi csapást a BTC ára 60 ezer dollár alá is benézett.

Mindeközben a FED elnöke furcsán nyilatkozik a kamatcsökkentéssel kapcsolatban. Jerome Powell, a Federal Reserve elnöke kedden kétségbe vonta a korábban 2024-re várt kamatcsökkentések lehetőségét. A BTC árfolyama másnap, rövid időre 60 000 dollárig süllyedt, mielőtt ezután felpattant volna. A kamatcsökkenés elengedhetetlen ahhoz, hogy olcsó forrás jelenjen meg a piacon, ami ezután a kockázatosabb eszközök, mint például a Bitcoin irányába áramolhat majd.

A Bitcoin pszichológia

Nem ritka, hogy a mai kriptopiacot a 2000-es évek eleji dotcom buborékkal hasonlítják össze.

Mindkettő feltörekvő technológia volt, amelyek kiaknázatlan potenciált és ígéretet kínáltak, és az egész világot hihetetlenül gyorsan magával ragadták. A befektetők tömegesen özönlöttek a korai piac cégeihez, kihasználva az új internetes technológia erejét. Felemelkedtek az olyan részvények árfolyamai, például mint az Amazoné. Már jóval azelőtt, hogy az online könyvesbolt a mai széles körű digitális márkává vált volna.

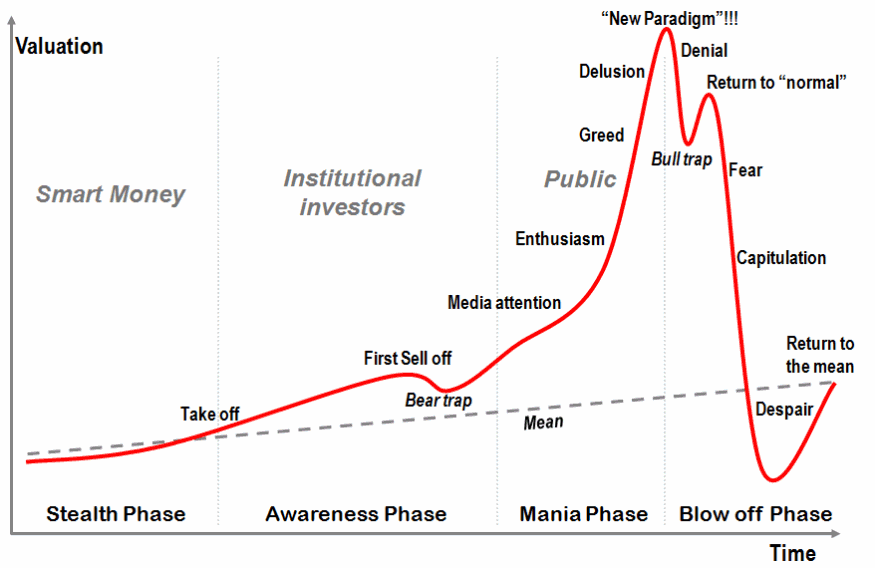

Az elmúlt évtizedekben rengeteg tanulmány készült a befektetés pszichológiájáról, hiszen az emberi érzelmek legalább akkora szerepet játszanak a pozíció kiválasztásában és lezárásában, mint az elemzések. Ezek a tanulmányok általában az alábbihoz hasonló diagramot vázolnak fel, amely tükrözi, hogy az egyes emberi érzelmek milyen szerepet játszhatnak az idő múlásával.

A kérdés tehát a következő: hol tartunk most?

Valahol a „visszatérés a normálisba” és a „félelem” között vagyunk, a „kapituláció” és a „kétségbeesés” fázisában? Vagy éppen ellenkezőleg, valójában az intézményi tőke még csak most fog (!) megérkezni a kriptopiacra mielőtt az igazán elszállna?

Erre a kérdésre a pontos választ valószínűleg csak az idő tudja megadni. Addig viszont érdemes szem előtt tartani, hogy egy exponenciális trend közepette vannak felfelé és vannak lefelé ívelő szakaszok. De még oldalazás is akad bőven.

Ezúttal más lesz?

Sokakban felmerül a kérdés, hogy ezúttal más lesz-e? Ez lesz az utolsó bitcoin ciklus, vagy lesz még bőven lehetőség fiatra váltani később a Bitcoinjainkat. Vagy akár feltehetjük úgy is a kérdést, egyáltalán lesz-e még fiat amire váltani lehet.

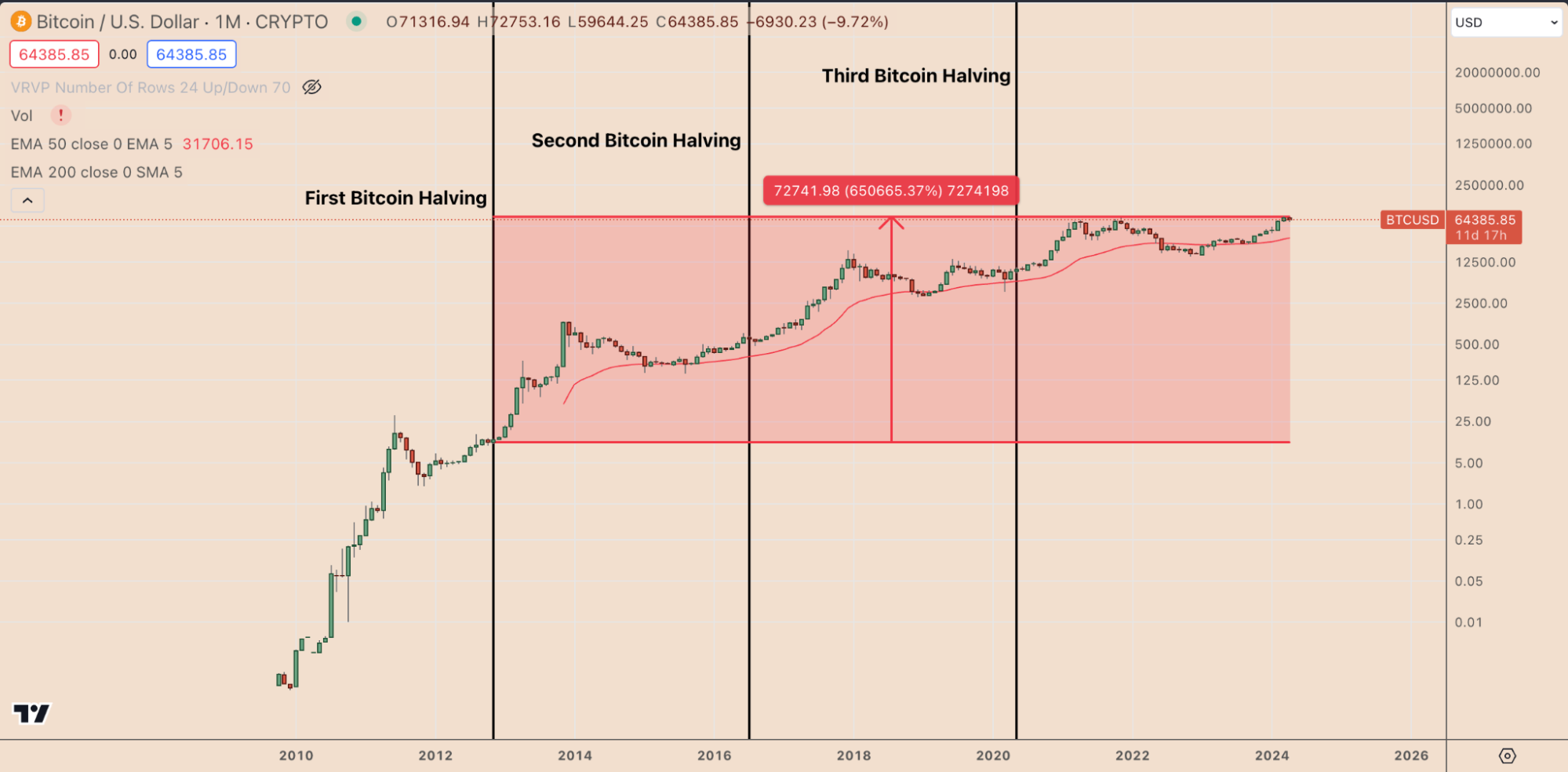

A korábbi bitcoin ciklusokat vizsgálva kiderül, hogy a Bitcoin árfolyama a felezést követően rendszerint a sokszorosára nőtt, bár ez leginkább a kereslet és a kínálat egyensúlyától függött mindig.

A korábbi adatok némi betekintést nyújtanak ennek mértékébe:

- 2012. november 28-a, azaz a Bitcoin első felezésének napja után a BTC ára 11 dollárról az akkori rekordmagasságra, 1240 dollárra kúszott fel egy évvel később.

- Hasonlóképpen, a 2016. júliusi második felezést követően a Bitcoin ára 650 dollár körüli szintről 2017 decemberében új rekordmagasságra, 20 000 dollárra emelkedett.

- 2020 májusában, a harmadik felezés után, a Bitcoin ára 8800 dollárról 2021 novemberében 69 000 dollárra emelkedett.

- Tehát a Bitcoin hozama az első felezés óta elképesztően sokat, 650 000%-ot nőtt.

A bitcoin pszichológia önmagában kevés az árfolyam emelkedéshez

Azonban a felezési eseményen túl számos katalizátor ösztönözte a Bitcoin iránti keresletet az elmúlt bitcoin ciklusok során.

Például 2013-ban jelentős tőke áramlott a Bitcoin piacára mind ázsiából, mind pedig Európából a lokális gazdasági válságok kibontakozása miatt, amikor a gazdagok minél inkább védeni szerették volna pénzeszközeiket a kormányok befolyásaitól távol.

Vagy, ha 2020 és 2021 közötti időszakot nézzük a világ központi bankjai általánosságban véve jelentős mértékű likviditást biztosítottak a Covid krízis leküzdésére, ami szintén jelentősen hozzájárult a Bitcoin árfolyam emelkedéséhez.

A Bitcoin felezése körül tehát a várakozások gyakran spekulatív áremelkedésekhez vezetnek. De már a felezési esemény előtt hat hónappal is megjelenik ez a spekuláció a piacon.

Például a 2020-as felezés előtti hat hónapban a Bitcoin ára több mint 40%-kal nőtt a 2019 novemberi körülbelül 7000 dollárról 2020 májusára körülbelül 10000 dollárra.

BTC/USD heti ár diagram. Forrás: TradingView

Ezeket a nyereségeket gyakran a spekulatív befektetők hajtják, akik abban reménykednek, hogy kihasználhatják a felezés utáni áremelkedést. Azonban ez a viselkedési minta a felezés idején jelentős volatilitáshoz vezet.

Míg a felezés utáni áremelkedés mögött meghúzódó elmélet a kínálati sokkon alapul, hosszútávú időhorizont vesz alapul. A jelenlegi ETF növekedési ütem mellett pedig a felezést követően akár 9 hónapon belül kifogyhatnak a kriptopénz tőzsdék az elérhető bitcoinokból. Azonban a 6 hónappal ezelőtt megérkező spekulánsok a felezés idején realizálhatják a profitjukat, ami átmeneti visszaeséshez vezethet.

Ez lehetett a Bitcoin árfolyamesés alja, vagy lesz még tovább is?

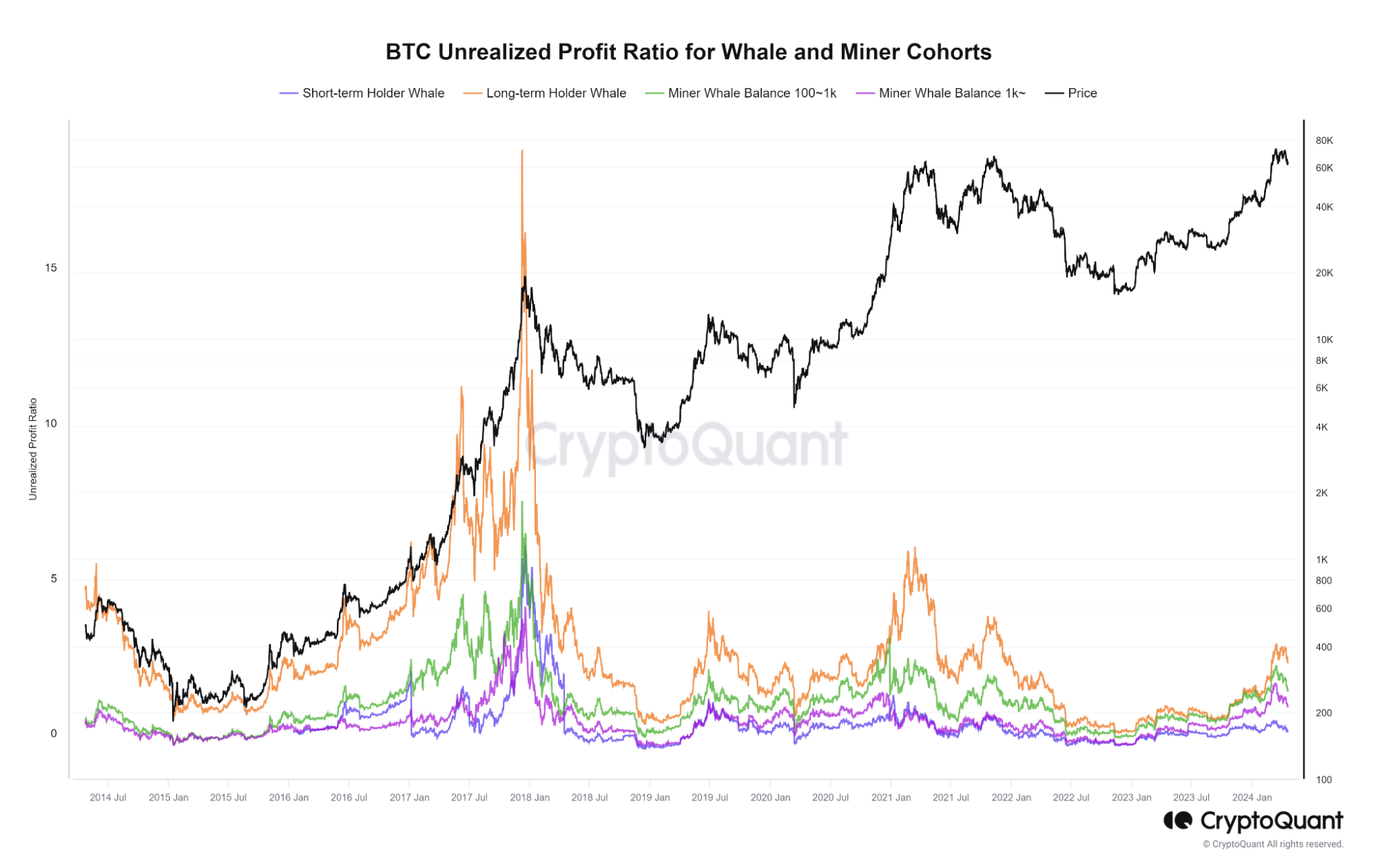

A Bitcoin ETF tulajdonosok lassan veszteségben ülnek. A Bitcoin ETF tulajdonosok hozama jelenleg ugyanis már csak 1,6%. A jelenlegi bitcoin ciklus során tehát még nem kerestek eleget az új befektetők.

A CryptoQuant adatai szerint a rövid távú bitcoin bálnák vagyis azok a befektetők, akik legalább 1000 BTC-vel rendelkeznek, amit legfeljebb 155 napig tartanak – jelenleg 1,6%-os nem realizált nyereséggel rendelkeznek.

BTC nem realizált nyereség aránya a bálnák és bányászok csoportjai számára. Forrás: CryptoQuant

Ki Young Ju, a CryptoQuant alapítója és vezérigazgatója szerint ezzel szemben a legalább 1000 BTC-vel rendelkező öreg bálnák, akik több mint 155 napig tartják a Bitcoint már 223%-os nem realizált profitban állnak. Ju írta egy április 19-i X bejegyzésben:

„[Véleményem szerint] nem volt még elég a nyereség a ciklus befejezéséhez.”

Crypto Ed elemző szerint a legmélyebb mélypontokon már túl lehet a piac, ami jó alap lehet egy tartós felépüléshez.

– Oké, szerintem itt van az alja! – mondta az X követőinek.

Ha (és ez egy nagy betűs HA) nem érkezik több nagy horderejű hír a Közel-Keletről, úgy elképzelhető, hogy a piac elérte most a mélypontot, és a BTC megkezdi a következő szakaszt felfelé, és egy szép megkönnyebbüléssel teli felezési rallyt csinálhat. De látjuk, hogy most több tényezős a helyzet.

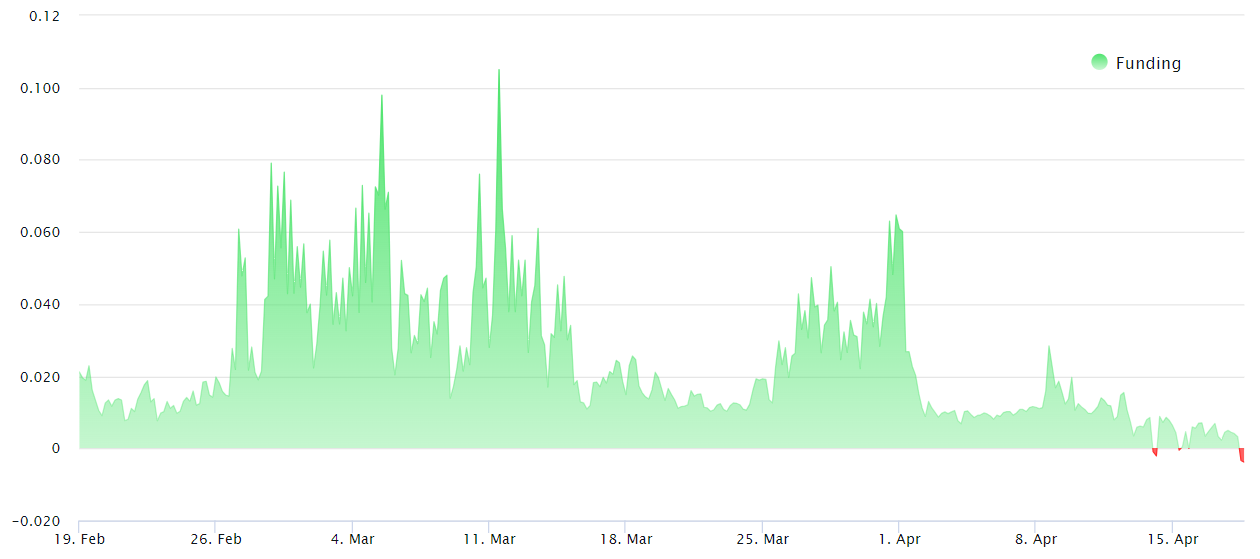

A bitcoin finanszírozási ráta 6 hónap után csökken

A kiegyensúlyozott kockázati kitettség fenntartása érdekében a tőzsdék nyolcóránként díjat számolnak fel a származtatott termékek pozícióira, amelyet finanszírozási rátának neveznek.

Ez a ráta pozitívvá válik, ha a vevők (azaz, akik long pozíciót vesznek) nagyobb tőkeáttételt vesznek fel. És negatív a finanszírozási ráta, amikor az eladók (vagyis a shortosok) lépnek be nagyobb tőkeáttételes pozícióba. A semleges finanszírozási ráta általában 0,025% körül van a 8 órás periódusonként vagy 0,5% a heti időkereten. Ezzel szemben a negatív finanszírozási ráták, bár ritkán fordulnak elő, egy erősen csökkenő trend előrejelzői lehetnek.

Bitcoin határidős 8 órás finanszírozási ráta. Forrás: Laevitas.ch

A BTC finanszírozási ráta április 15-én, majd április 18-án ismét negatívba fordult, ami az elmúlt hat hónap legalacsonyabb szintjét jelöli. Ez a long pozíciók iránti érdeklődés csökkenését jelzi. A piaci hangulatváltozás jellemzően a jelentős ármozgások után válik nyilvánvalóvá. Ugyanis április 12. és április 18. között a Bitcoin árfolyamában 13,5%-os csökkenés volt tapasztalható.

A piaci dinamika gyakran azt mutatja, hogy a legerősebb hatások akkor jelentkeznek, amikor a medvék közötti bizalom erősödik. Egyes elemzők most a 72 000 dolláros dupla-csúcs formációt annak jeleként értelmezik, hogy a csökkenő trend akár júniusig is kitarthat.