Erősödik a Bitcoin és a Wall Street korrelációja, jó vagy rossz hír ez?

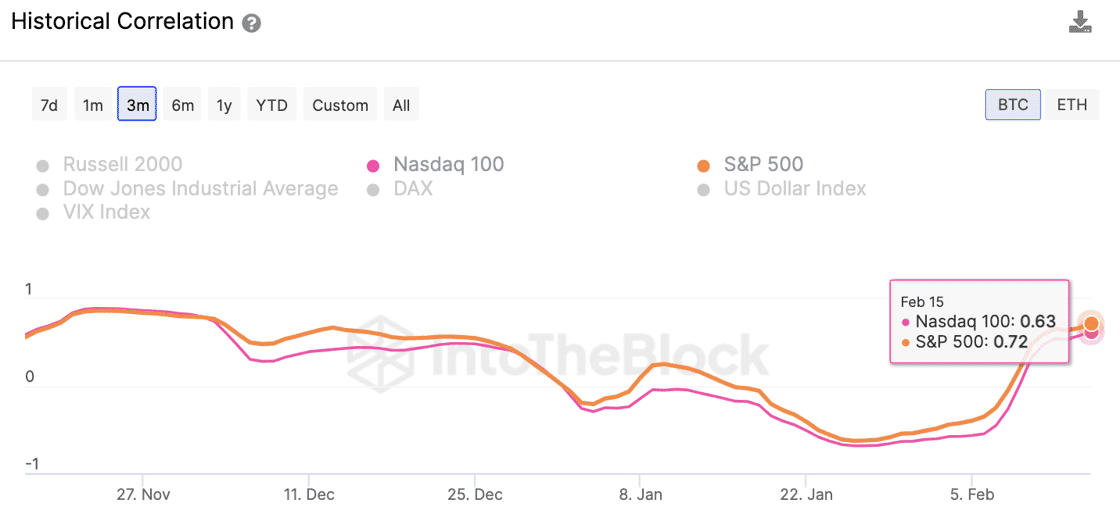

A kriptopiac és a mainstream pénzügyi szektor 2024-ben újra együtt kezdett el mozogni, miután tavaly hosszan tartó szétválás volt tapasztalható a két szektor korrelációja között. Nevezetesen, a Bitcoin és a népszerű részvényindexek, mint az S&P 500 és a NASDAQ 100 közötti korreláció február 19-én 2 hónapos csúcsra ugrott az IntoTheBlock on-chain elemző cég szerint.

A „kockázatos” piacok közelednek

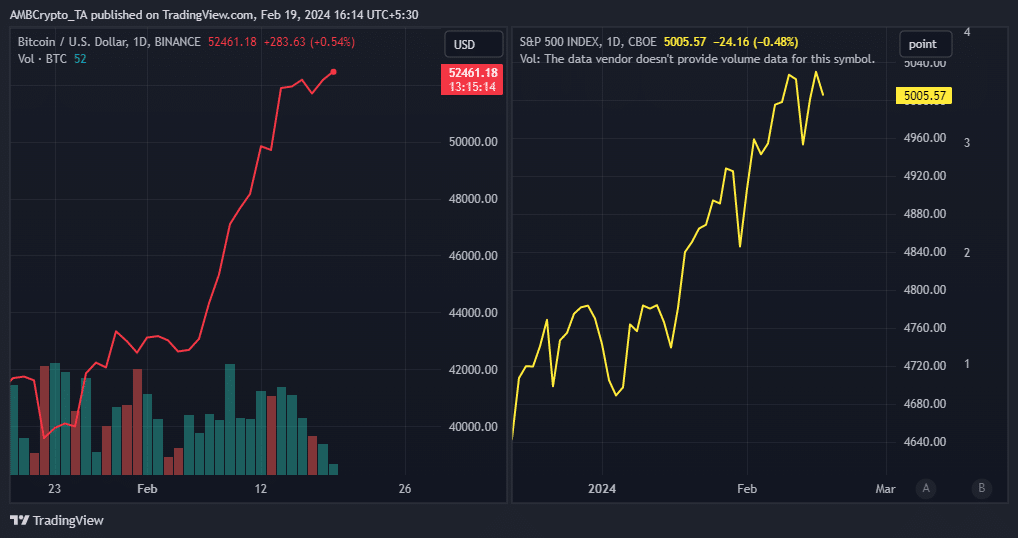

Az elemzések során vizsgálták a két eszközosztály árfolyam-pályáját, és mindkettőnél bizonyos fokú bikapiaci trendet azonosítottak be.

A Bitcoin egyértelműen győztesen jött ki ebből. 16%-kal emelkedett az elmúlt egy évben, míg az S&P 500 index ugyanezen idő alatt szintén tisztességes, de csak 5,5%-os nyereséget könyvelhetett el.

Az IntoTheBlock a ralit az amerikai jegybank kamatcsökkentésre vonatkozó erős várakozásainak tulajdonította. Mivel az infláció jelentősen csökkent, a piaci szereplők egy enyhébb hozzáállásban reménykedtek a Fed részéről. Ez kedvezne az olyan kockázatos eszközöknek, mint a Bitcoin és a részvények.

Mértéktartással nézzük azonban ezt

Bár az erős korreláció a nagyobb piaci likviditásra és ezáltal a magasabb jövőbeli árakra támaszkodott, egy ilyen forgatókönyvhöz mértéktartással kell viszonyulni.

A Bitcoint támogatói régóta biztonságos menedékként pozícionálják, vagy olyan befektetésként, amelynek értéke várhatóan stabil marad, vagy akár emelkedik is a gazdasági visszaesések során, hasonlóan a nemesfémekhez, például az aranyhoz.

Egyszerűen fogalmazva, ahhoz, hogy a befektetők infláció elleni fedezeti eszköznek tekintsenek egy eszközt, nagy részt el kell hogy szakadjon a hagyományos piacoktól. Ha azonban a Bitcoin elkezd úgy viselkedni, mint a kockázatos eszközök, akkor ez a narratíva a feje tetejére áll.

A másik probléma ironikus módon a spot Bitcoin ETF-ek elindítása volt. A spot Bitcoin ETF-ek ugyanis sokkal könnyebbé teszi a tradicionális pénzügyi szektor résztvevői számára a Bitcoinnal való kereskedést. Ebből kifolyólag nagyon valószínű, hogy ezek a befektetők a Bitcoint egy másik kockázatos eszközként kezelik majd. Ez miatt a Wall Streethez hasonlóan reagálhat a digitális arany is a makrogazdasági tényezőkre. Az ilyen szintű korreláció és volatilitás hosszú távon nem biztos, hogy ideális a Bitcoin számára.

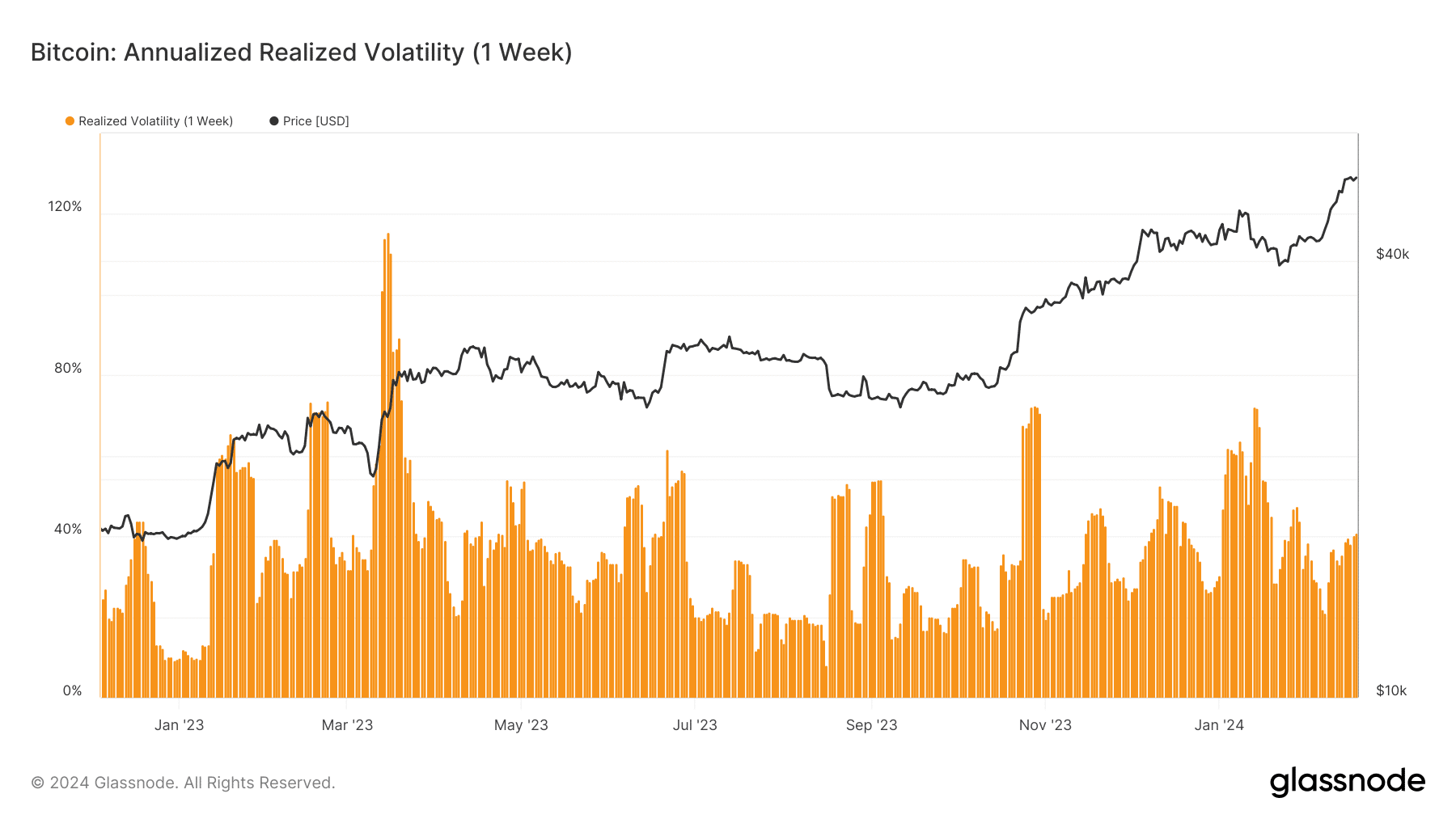

Mindezek mellett a Bitcoin 1 hetes realizált volatilitása jelentősen csökkent az elmúlt hónapban az Glassnode adatainak elemzése szerint. Meglátjuk, hogy az ETF-ekbe történő nagyobb beáramlás nagyobb volatilitást fog-e behozni a kriptopiacra.