7 izgalmas módszer – segíthetnek kideríteni, hogy mennyit ér a bitcoin valójában?

Mennyit ér a bitcoin, vagy mennyit fog érni? Ez az, amit szinte mindenki tudni szeretne. Van ember, aki megmondja? Számos értékelési módszer létezik, de egyik sem látszik csalhatatlannak. Nagyban függ minden attól, hogy befektetésnek, hálózatnak, vállalkozásnak, vagy különleges, szűkös kínálatú eszköznek tekintjük a bitcoint.

Híres emberek időnként nagyon magas bitcoin-árakat jósolnak, a 2020 végén kezdődött bikapiac óta gyakoriak a több százezer dolláros értékek (például a minap Mike Novogratz félmilliót mondott). De Anthony Pompliano, Jesse Powell vagy Bobby Lee például a tavalyi eufóriában az egymillió dolláros jóslatot is megkockáztatta. A technológiai részvények fenegyereke, az ARK Invest vagyonkezelő szintén gyakran hangoztatja, hogy a félmillió dollárt néhány éven belül teljesen reálisnak tarja.

Mennyit érhet valójában a bitcoin? Van módszer ennek meghatározására? A részvényeknél például általában a jövőben várható osztalékfizetéseket diszkontálják a jelenre, azaz a cégek jövedelem-termelő képességéből indulnak ki. Ezzel is gyakran melléfognak ugyan, de a bitcoin-tulajdonosoknak ilyen jellegű bevételei nincsenek, így ez a módszer nem használható.

Ennek ellenére számos kísérlet történt már a bitcoin “fair”, “fundamentális” vagy “belső értékének” (intrinsic value) meghatározására. Ez inkább hosszabb távon adhatna fogódzót az értékékeléshez. (Rövidebb távon a technikai elemzést, a blokklánc-adatokból kinyerhető információkat használják inkább a kereskedők.)

1. Metcalfe törvénye, avagy a hálózat hatása

Eszerint az elmélet szerint ha a bitcoint nem eszköznek tekintjük, hanem hálózatnak, akkor értéke e hálózat méretéből és kiterjedtségéből fakad. Vagyis minél többen használják, annál értékesebb lesz. A módszer eredetileg a távközlési hálózatok értékeléséhez készült. Ha egy telefonhálózatot tízen használnak csak, nyilván sokkal kevésbé hasznos, mintha száz, ezer vagy százezer személyt tudunk rajta felhívni.

Metcalfe törvénye azt mondja, hogy a hálózat értéke négyzetesen arányos a felhasználók számával. (Ha ugyanis kétszer annyi a felhasználó, akkor négyszer annyi kapcsolat van közöttük.) Bár vannak korlátai, ez azt jelenti, hogy a Bitcoin-hálózat méretének növekedésével az értékének is növekednie kell – írja az Investopedia.

Egy elmélet, sokfajta eredmény

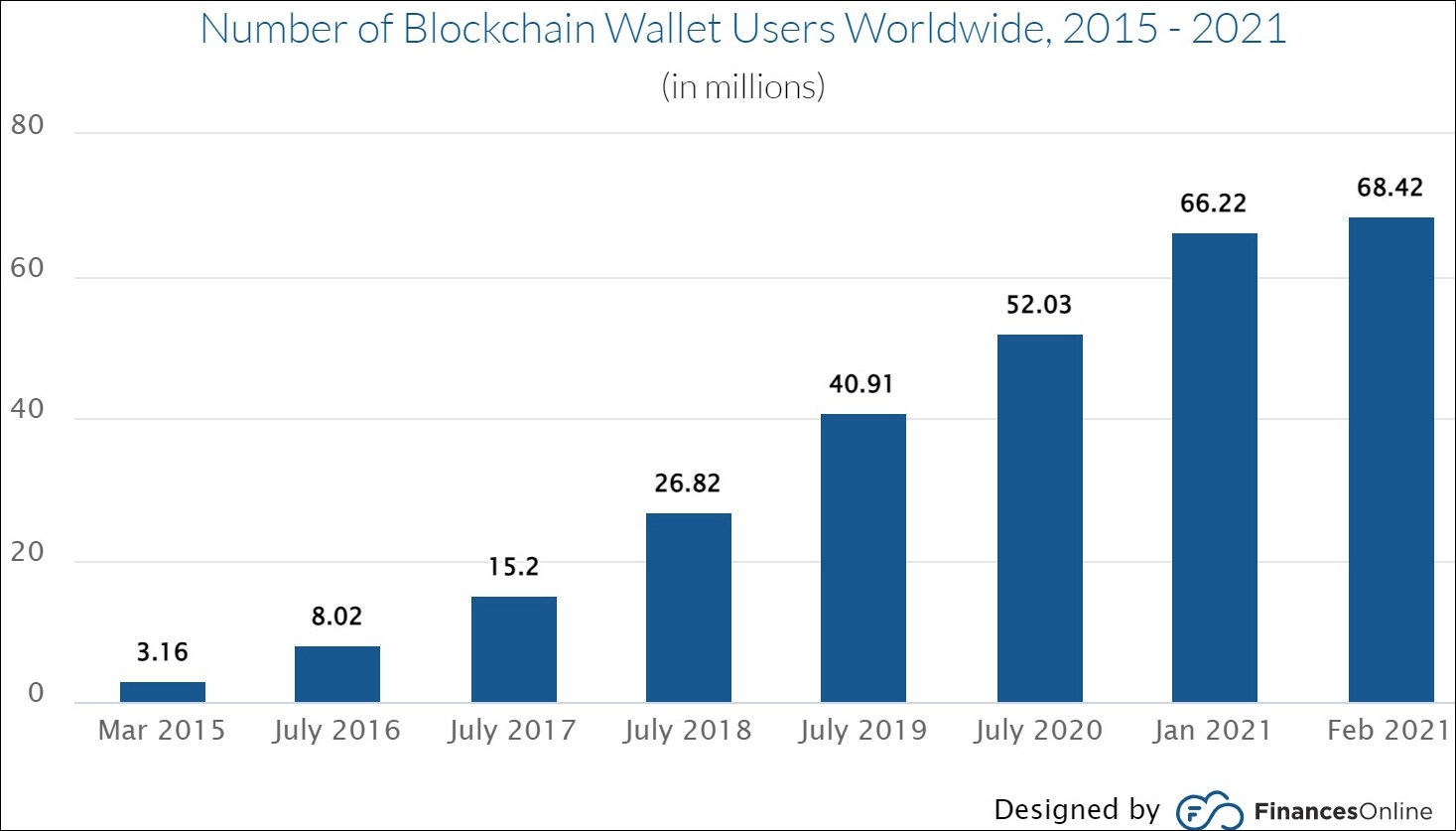

Például 2011-ben csak pár száz bitcoin-pénztárca létezett, a bitcoin pedig 1-2 dollárba került. Majd 2017-ben 10-20 millió péntárcára már több ezer dolláros ár jutott, 2022-ben pedig 60 millió pénztárcára több tízezer dolláros árfolyam. Ebből azt a következtetést vonják le sokan, hogy újabb nagyságrendi ugrás, több százmillió felhasználó esetén az árfolyam több százezer, vagy akár több millió dollárra kellene emelkedjen.

Az elmélet elég jól megmagyarázza, hogy miért kerül egyre többe egy bitcoin. Azt azonban nem igazán mondja meg, mennyi is lenne a reális értéke. Nehéz ugyanis meghatározni azt az eredeti árat, amihez képest tízszereznie vagy százszoroznia illene. Nem világos, mi volt az alapár?

Vannak óvatosabb számítások, olyan is, amelynek a Metcalf-törvény alapján a 2018-as kriptótélben is nevetségesen alacsony árfolyamot sikerült kihoznia (kétezer dollár körül). Mások már az ether és a solana értékelésénél is felhasználják az elméletet, és fényes jövőt jósolnak nekik. Megint másutt 4,6 millió dollár a bitcoin-árbecslés – de agresszívebb módszerek alapján 11 milliósat is említenek ugyanitt.

Az tény, hogy az utóbbi másfél évben, 2020 őszétől a bitcoint sokkal többen megismerték, használni kezdték, és ez a folyamat várhatóan folytatódik. (Salvador például hivatalos fizetőeszközzé tette, és más államok is követhetik a példáját.)

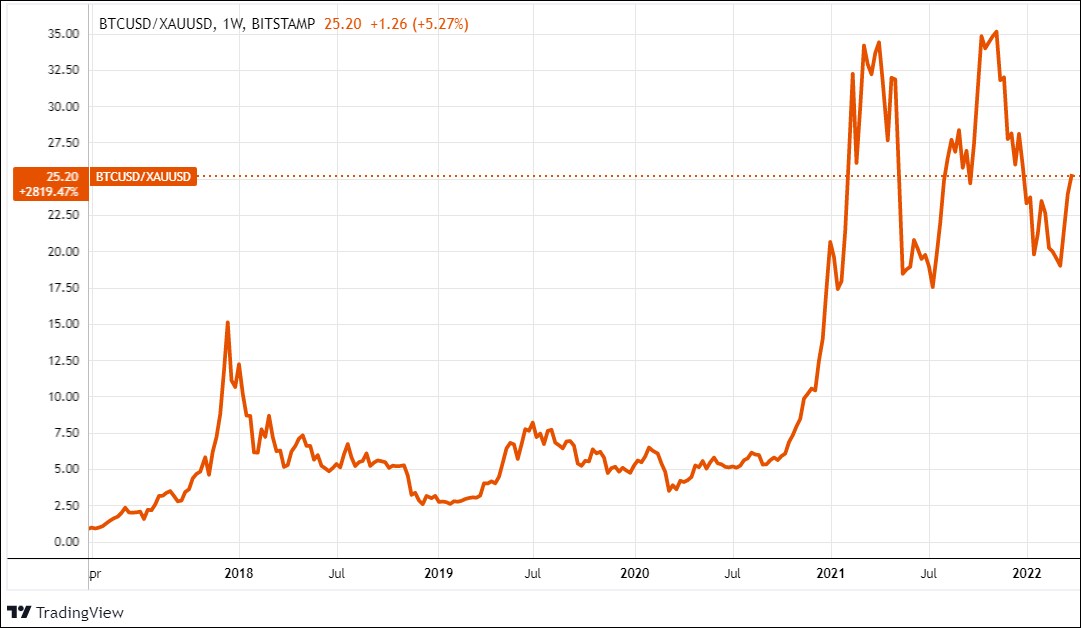

2. Az aranyanalógia

A 2020-2021-ben erősen elterjedt narratíva szerint a bitcoin fő funkciója már a “digitális arany”, az értékőrző, kincsképző funkció. Ezért elkezdték értékét az aranyhoz hasonlítani. Ha azt feltételezzük, hogy a piacon levő összes bitcoin értéke piaci áron (azaz a kapitalizációja) akkora lesz, mint az aranyé, akkor 170 ezer és 500 ezer dollár közötti bitcoin árfolyam jön ki. Tehát nagyjából a jelenlegi érték négy-, illetve tizenkétszerese.

A nagy eltérés a számítási módszerek különbségéből adódik, ugyanis többféle aranykészlet van. Az 500 ezer dolláros bitcoin árbecslés az összes, a történelem során kibányászott arany mennyiségén alapul. Egy másik módszer, ahol csak a likvid, könnyen mozgósítható, eladható aranykészleteket (ékszer, befektetési arany) vesszük számításba, 300 ezer dollár körüli árat ad bitcoinra. A 170 ezer dollár pedig akkor jön ki, ha szigorúan csak a befektetési céllal tartott aranyat számoljuk.

A képet árnyalja, hogy a bitcoin még ezen kívül minimum tranzakciós eszköz is, semmiképp sem csak értékőrzésre használják. Vagy az, hogy aranyat inkább idősebb és konzervatív befektetők vesznek, a kriptodeviza pedig inkább a fiatalabbak műfaja. Így ez az elmélet sem ad tökéletes módszert a kezünkbe – de biztató.

3. A bitcoin szelete a megtakarítás-tortából

Egyes elemzők abból indulnak ki, hogy még csak az intézményi befektetők – hedge fund-ok, befektetési alapok, nyugdíjalapok, biztosítók stb. – elenyésző része mert hozzányúlni a kriptodevizákhoz. Már az is óriási plusz keresletet jelentene, ha csak 5-10 százalékuk úgy döntene, hogy a nála kezelt tőke pár százalékát kriptoeszközökbe fekteti. A számítási módszertől, az előfeltevésektől függően a jelenlegi árfolyam többszöröse, sokszorosa alakulhatna ki egy ilyen folyamat hatására.

De a közvetlen lakossági megtakarítások szerkezetének változása is hasonló hatással járhat. Az amerikai háztartásokon belül a legutóbbi adatok szerint 56 százaléknak volt részvénye, 26 százaléknak bitcoinja és csak 11 százaléknak aranybefektetése. De a tendencia a bitcoinnál növekszik a leghatározottabban, itt Willy Woo elemző szerint három év alatt megháromszorozódott az arány.

Persze nyilván sokat számít az is, hogy miből mennyit vesznek. Bitcoint sokan csak kis értékben, kísérletezésként vettek egyelőre. A részvények viszont az angolszász országok nyugdíjrendszereinek fontos pillérét adják, sokan egy élet összes megtakarítását tartják részvényalapokban. Így nem az az igazi az a kérdés, hányan veszik, hanem inkább az, hogy mennyit.

4. A bitcoin, mint monetáris eszköz

Ha a bitcoint fizetőeszköznek tekintjük, akkor mik vajon a maximális kilátásai? Az amerikai dollárnál például az úgynevezett M2 pénzmennyiséget szokták alapul venni, ami a készpénz, bankszámlapénz, rövid lekötésű betétek és még néhány hasonló likvid pénzeszköz gyűjtőfogalma. Ennek értéke 21 812 milliárd dollár volt februárban, miközben a bitcoinok összértéke most 909 milliárd dollár.

Így ha a bitcoin komplett leváltaná a dollárt, és az M2 értékét teljes mértékben maga adná ki, az a jelenlegihez képest 24-szeres kapitalizációt jelentene. Ami darabonként 1,152 millió dolláros BTC-árfolyam lehetne. Azért ez az állapot valószínűleg nem holnap fog bekövetkezni. Számolnunk kell azzal is, hogy még széleskörű kriptodeviza-adaptáció esetén is más kriptodevizákkal kell megosztoznia a tortán. De azzal is, hogy a fiat pénz és a kriptodeviza-világ még nagyon sokáig együtt fog élni egymással.

5. A bitcoin stock-to-flow modellje

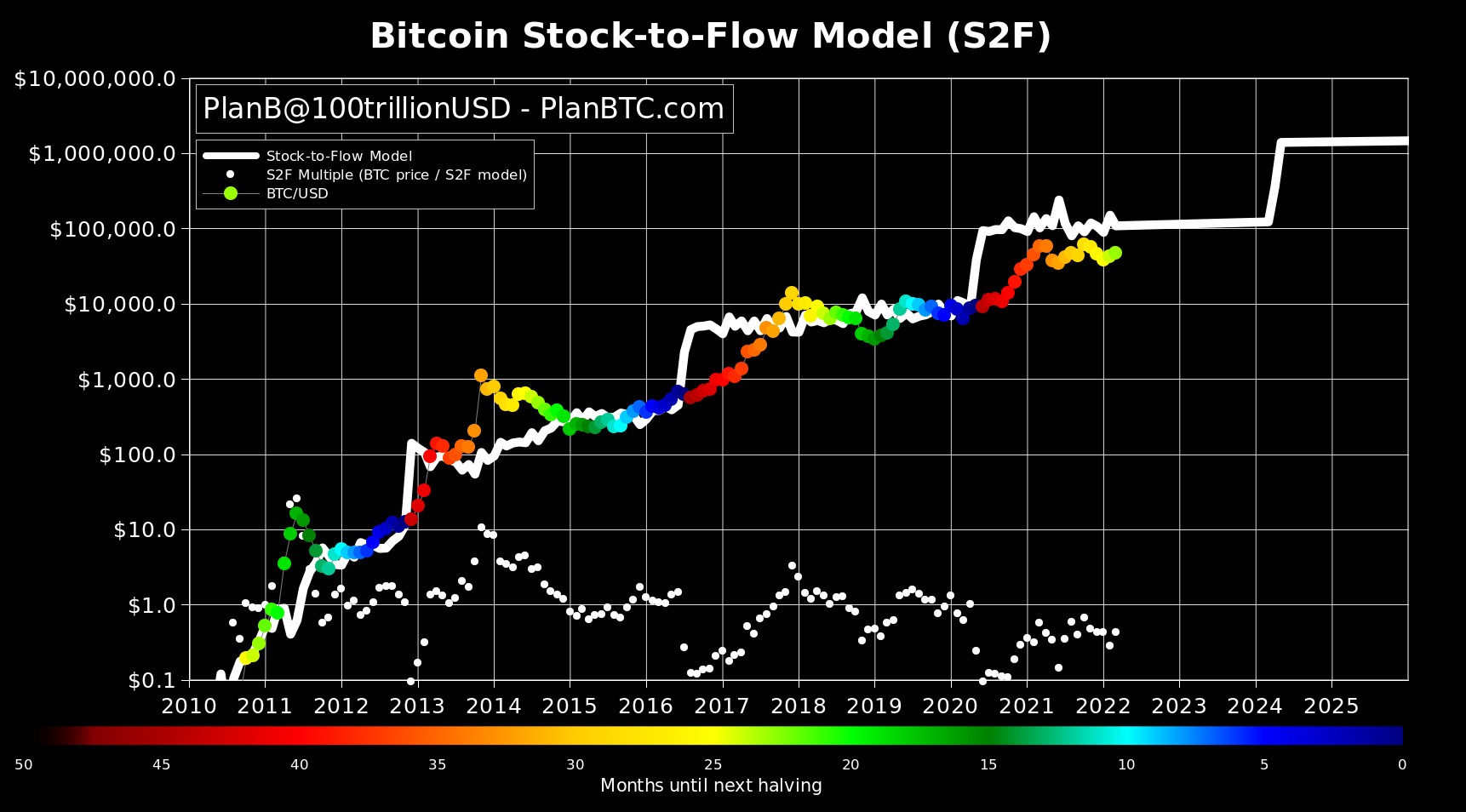

A PlanB elemzései szerint a stock-to-flow (állomány/állományváltozás, S2F) modell azt feltételezi, hogy egyes eszközöknél, mint a műtárgyak vagy a gyűjteményi ritkaságok, árupiaci termékek is, a szűkösség, a másolás lehetetlensége jelenti az igazi értéket. A szűkösség meghatározása pedig alkalmas egy eszköz jövőbeli árának előrejelzésére.

Az S/F arány a jelenlegi készletnek és az újonnan termelődő bitcoinoknak a hányadosa. Mivel a kibányászott bitcoinok száma stabilan csökken, ezért ez az arány is egyre nagyobb, a bitcoin ára pedig egyre magasabb kell legyen.

A Bitcoin árfolyama a népszerű elmélet szerint eddig historikusan szépen követte az S/F arányt, így a jövőre is jól alkalmazható. A legutóbbi ábrájuk szerint, 2022 március végén az árfolyam bizony eléggé le van maradva a modelltől. (Ábra: PlanB, Twitter.)

A bitcoin árfolyama (színes pontok), és ahol a stock-to-flow modell szerint az árcentrumnak lennie kellene (fehér vonal). (Logaritmikus skálán.) Forrás: PlanB, Twitter

Bármikor lehet százezer a bitcoin

Az ábráról az olvasható le, hogy bár nincs szigorú szabály, valamikor 2021-2024 között az árfolyam a százezer, valamikor 2024 után pedig az egymillió dolláros határt is illene átlépje. Bármikor ugrik is fel százezerre, az egy cseppet sem lenne meglepő.

Az elméletben komoly szerepe van a “feleződésnek” (halving), amelynek során a kibocsátott bitcoinok mennyisége négyévente felére mérséklődik. Ilyen volt 2020-ban, 2016-ban és 2012-ben is, és utána nagyjából fél évvel-egy évvel eddig mindig következett egy komoly emelkedés, sőt árrobbanás. A következő feleződés pedig 2024-ben lesz – ezért is számítanak sokan újabb nagyságrendi árugrásra, egymillió dolláros bitcoin-árfolyamra.

Bitcoin-emlékérme (Pixabay.com)

Mások szerint azonban a feleződésnek már egyre kisebb a jelentősége, ahogy a forgalomba kerülő új bitcoinok száma csökken. Az is gyakori kritika, hogy ez a modell csak a kínálati oldalt veszi figyelembe, egyáltalán nem foglalkozik a legalább annyira fontos kereslettel.

További kérdés, hogyan befolyásolja mindezt az idők során örökre elveszett nagy mennyiségű bitcoin. (Az elméletet S2FX néven már több más eszközosztályra is alkalmazzák, például az árupiacra.)

6. A bitcoin-bányászat költségei

Vannak, akik azt feltételezik, hogy a bitcoin árának a bitcoin-bányászat költsége (a határköltség) jelent valamiféle korlátot, hasonlóan az árupiaci termékekhez. Ha ugyanis nem éri meg, túl drága lesz, akkor nem bányásznak annyi aranyat, tehát csökken a kínálat és nő az ár. De igaz ez a bitcoinra is?

Első körben nem. Ott a kínálat ugyanis nem függ a bányászok költségétől vagy számától. Ezektől függetlenül mindig ugyanannyi új bitcoin jön létre. Legfeljebb kevesebben fogják kibányászni ugyanazt a darabszámot. Másrészt viszont ha a bitcoin-bányászok költségei növekednek, akkor több bitcoint kell eladniuk ahhoz, hogy a kiadásaikat fedezzék. Így a bányászat költsége mégiscsak hat a bitcoin-árra az eladásokon keresztül.

De nem csak az. Például a bányászok piaci várakozásai is hathatnak, mert sokan közülük az árra is spekulálnak. Ha emelkedő árfolyamra számítanak, lehet, hogy kevesebbet adnak el, inkább hitelt vesznek fel, vagy késleltetni próbálják az értékesítést, esetleg határidős üzleteket kötnek. (Ráadásul hatósági intézkedések, az energia és a célhardverek árai is hatnak a tevékenységükre.)

Így a bányászok is egy fontos tényezőt jelentenek a piacon, de az ő költségeik sem magyarázzák meg teljesen a folyamatokat.

7. A még nagyobb bolond elmélete

A legmerészebb elmélet azonban aligha az, amely több millió dolláros árfolyamot jelez előre a bitcoinra. Hanem inkább az, amely teljesen szembe megy a trenddel, és nullának tekinti az értékét. Konzervatívabb közgazdászok, politikusok, hivatalnokok hajlamosak konzekvensen nullának vagy közel nullának annyinak tekinteni a bitcoin és a többi kriptodeviza reális árfolyamát. Főleg azon az alapon, hogy nincs mögötte semmi kézzelfogható fedezet, fizikai eszköz, és nem garantálja senki az értékét. Sem államok, sem jegybankok, sem egyéb szervezetek.

Ők általában elengedik a fülük mellett azt, hogy éppen az a kriptók legnagyobb előnye sok ember számára, hogy semmilyen intézmény, vállalat vagy kormányzati szerv, hatóság nem garantál, nem irányít és nem adminisztrál semmit. Így ugyanis nem tudják a felsoroltak rátenni a kezüket a magánvagyonokra, ahogy az a történelemben annyiszor megtörtént, és történik gyakran ma is.

Bármi lehet pénz

A bitcoin eddigi 13 éves árfolyampályája, a kriptodevizák újból és újból fellángoló bikapiacai az árfolyamok oldaláról mutatták meg, hogy a nulla érték elmélete nem felel meg a gyakorlatnak. A kriptodevizák felhasználóinak gyorsan növekvő tábora is azt bizonyítja, hogy erre az új eszközosztályra, akár fizetőeszközként, akár megtakarítási, spekulációs eszközként, vagy szoftverrendszerek használatához nagy igény van.

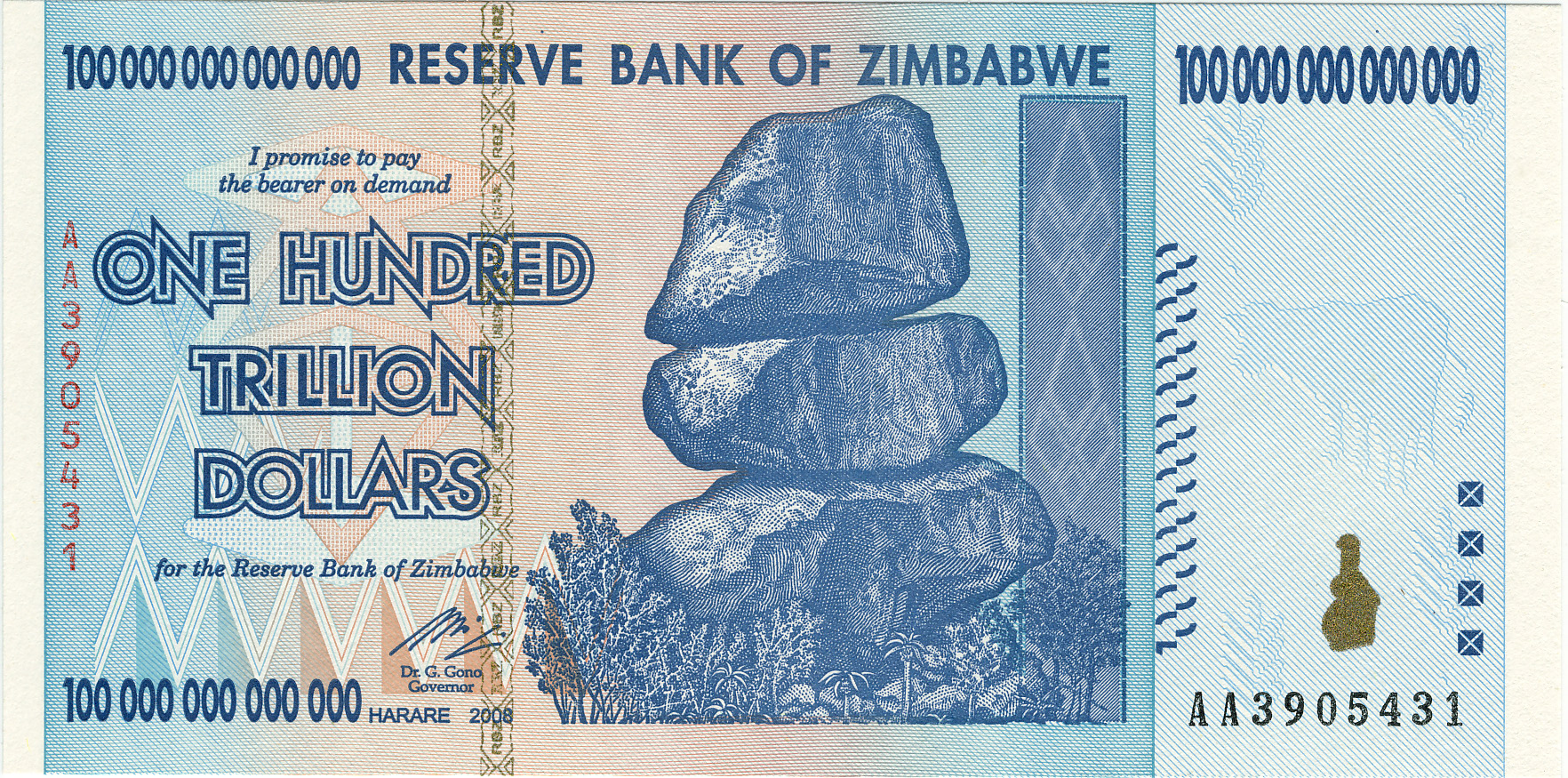

Bármi lehet pénz, amit az emberek elfogadnak annak – ezt is bebizonyította a történelem. Ritka kagylók, a legkülönbözőbb alakú fémtárgyak, gabona, sőt még kövek is alkalmasnak bizonyultak már erre a célra (utóbbi a Csendes-óceán egyik szigetén).

Máskor viszont az államok által “garantált” papírpénzeket az utcán kellett szó szerint összesöpörni, amikor teljesen elveszítették az értéküket. Ezek a gazdaságtörténeti időszakok is azt mutatják, hogy a fiatalka kriptodevizáknak évszázados, évezredes távlatokban nézve is lehet létjogosultsága.

Százbillió dolláros bankjegy. (Wikimedia Commons, Marianian)

A pilótajáték és a nulla értékű bitcoin

Hogyan magyarázzák a bitcoin kitartó áremelkedési trendjét azok, akik egyébként nullának tekintik az értékét? Leginkább a “The Greater Fool” (a /még/ nagyobb bolond) elmélettel, ami nem is annyira elmélet, mint inkább befektetési jelenség. Ha valaminek az ára felmegy és sokan keresnek rajta, mások gyakran irigyek lesznek (FOMO – fear of missing out – félnek, hogy kimaradnak belőle). Ők is nyerni akarnak, és beleugranak, akár úgy is, hogy nem is nagyon értik, mi is az.

Az árat így ez a spekulációs buborék hajtja fel, ami addig tart, amíg akadnak újabb “még nagyobb bolondok”, aki még több pénzt adnak az illető eszközért. Avagy amíg több a vevő, mint az eladó. A kialakuló ár pedig teljességgel megjósolhatatlan, hiszen a tömegpszichózis hossza és mértéke is kiszámíthatatlan.

Szintén gyakran pilótajátéknak (piramisjátéknak, angolul “Ponzi-scheme”) tartják a kriptodevizákat, ami a nagyobb bolond-elmélethez hasonlóan azt feltételezi, hogy a bitcoinnak nincs az égvilágon semmi más haszna, minthogy rásózzuk valaki másra drágábban. Erről pedig a használóinak tízmilliói már tudják, hogy nem igaz.

A fekete aranytól a jövő bitcoinjáig

Értékek továbbítására, tárolására egészen biztosan megfelel a bitcoin, ezt már bizonyította. De sokan feltételezik, hogy a lehetőségek tárháza a jövőben is jelentősen bővülni fog. Ma még nem is ismert felhasználási lehetőségek jelentkezhetnek. Ahogy kezdetben a víz helyett feltörő kőolajat is csak kellemetlen káreseménynek tartották, és csak évtizedekkel később lett belőle “fekete arany”.

Az emberek nem gondolták, hogy a digitális média felváltja az újságokat, nem hitték el, hogy a digitális reklámok versenyezhetnek a nyomtatott sajtóval és a tévével, és rendkívül szkeptikusak voltak abban, hogy az online kiskereskedelem versenyezhet a fizikai üzletekkel. Az idő minden esetben bebizonyította, hogy tévedtek – írta a Forbes.